预见2023:《2023年中国售电公司行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:华能国际(600011);国电电力(600795);广州发展(600098);粤电力A(000539);桂东电力(600310);内蒙华电(600863);科陆电子(002121);西昌电力(600505)等。

本文核心数据:售电行业市场规模;市场交易电量;售电公司在电力交易中心公示数量

行业概况

1、定义及相关概念辨析

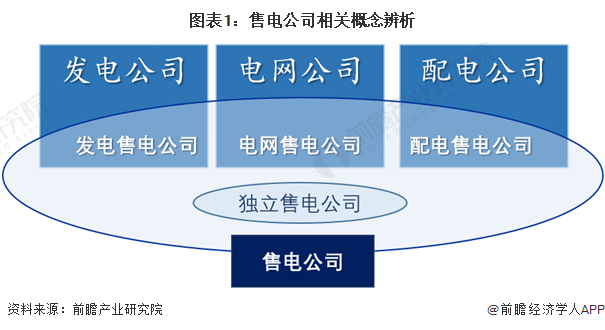

根据全国电网运行与控制标准化技术委员会对售电公司的界定,售电公司是具有满足参加市场交易的报价、信息报送、合同签订、客户服务等功能的电力市场技术支持系统和客户服务平台。

售电公司跟供电公司、电网公司、配电公司有所区别:供电公司即发电公司,电网公司一般是指国家电网和南方电网,以投资、建设、运营电网为核心业务,承担着保障安全、经济、清洁、可持续电力供应的基本使命。配电公司的输配电包括输电、变电、配电三个方面业务。

售电公司就是在2015年电改后以售电业务进入电力市场交易中的主体,可以是发电公司、电网公司、配电公司里新成立的公司,也可以是独立售电的公司。

2、行业改革前后商业模式对比

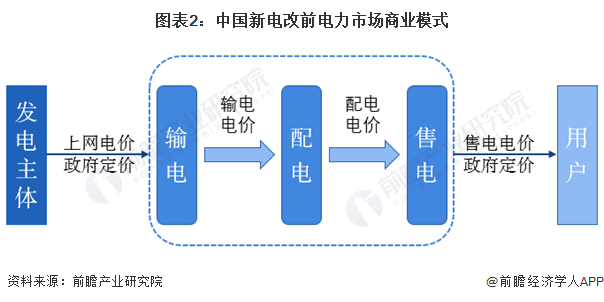

2002年,国务院发布《电力体制改革方案》,提出“厂网分开、竞价上网”,推行“输配分离”。在这一阶段,我国初步打破了电力市场垄断、促进电力市场化改革,改革集中在发电端,在发电侧引入市场竞争,打破国家电力公司垂直一体化垄断经营。在这一阶段,电网企业同时从事售电业务,在输配售环节依旧处于垄断地位。单一的售电模式下,用户选择权低,用电成本较高,同时由于输配售阶段缺乏精确的成本价格和利润核算,存在输配售成本不清的问题。

电改前,电网公司的盈利来自于购售电价差;电改后,电网公司的盈利来自于经过精确核算成本和利润后的过网费。将新增一个新的售电商环节,用户可以从售电商、电网和发电企业购电,售电市场的将出现多类参与者。

电改的本质是改变了原有的垄断、单一的电力商业模式。新增了售电商环节,增加了用户和发电侧互动。通过核定输配电价,将部分利润转移给售电公司和用户侧。通过引入售电侧竞争的方式,降低用户的用电成本。最终达到改变现有的电力商业模式,打造高效、智能、安全的现代电力系统,全面提升系统效率、经济效益和环保水平,降低全社会用电成本。

售电行业发展历程:“双碳”目标推进售电行业高质量发展

我国电力市场化改革持续向纵深推进,经历了“从无到有”的历程,主要包括三个发展阶段。

第一阶段:厂网分开奠定电力市场基础。2002年国务院发布《电力体制改革方案》,明确了“厂网分开、主辅分离、输配分开、竞价上网”四大改革任务,拉开电力体制改革序幕。经过10余年发展,逐步形成发电主体多元化竞争格局。

第二阶段:新一轮电力体制改革构建电力市场体系。2014年6月,中央财经领导小组第六次会议提出“四个革命、一个合作”(即消费革命、供给革命、技术革命、体制革命,全方位加强国际合作)的基本要求。随后,全面深入推进市场化改革、贯彻落实能源革命新战略的新一轮电力体制改革方案逐渐酝酿成熟。

第三阶段:“双碳”目标的提出开启电力市场化改革新篇章。实现“双碳”目标是推动能源高质量发展的内在要求,也是加快建设能源强国的必经之路,电力市场要发挥对能源清洁低碳转型的支撑作用。2022年,国家发展改革委、国家能源局联合印发《关于加快建设全国统一电力市场体系的指导意见》,标志着电力市场化改革新篇章开启。

行业政策背景:政策逐步规范售电企业电力市场化交易

发电企业和售电企业作为国民经济的支柱行业,关系国计民生,是国民经济稳定发展的重要行业。2015年,《关于进一步深化电力体制改革的若干意见》的文件及相关配套实施文件印发,标志着新一轮电力体制改革已经正式启动。相关政策的出台不断规范售电企业的电力市场交易行为,有利于售电行业可持续发展。

行业发展现状

1、中国全社会用电需求攀升

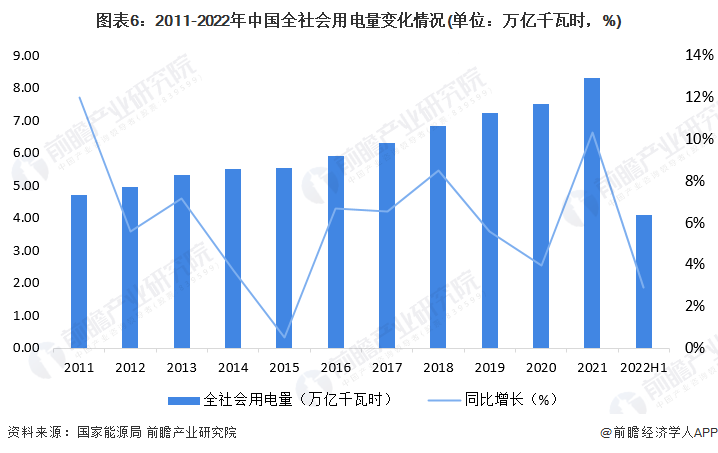

2011-2021年,全社会用电量逐年增长。全国电力供需形势总体平衡。随着疫情得到有效控制以及国家逆周期调控政策逐步落地,复工复产、复商复市持续取得明显成效,社会用电稳定恢复。2021年,全国全社会用电量83128亿千瓦时,同比增长10.3%,两年平均增长7.1%。2022年上半年,全国全社会用电量4.10万亿千瓦时,同比增长2.9%。一、二季度,全社会用电量同比分别增长5.0%、0.8%,二季度增速明显回落主要因4、5月受部分地区疫情等因素影响,全社会用电量连续两月负增长。

2、中国电源工程投资规模持续增长

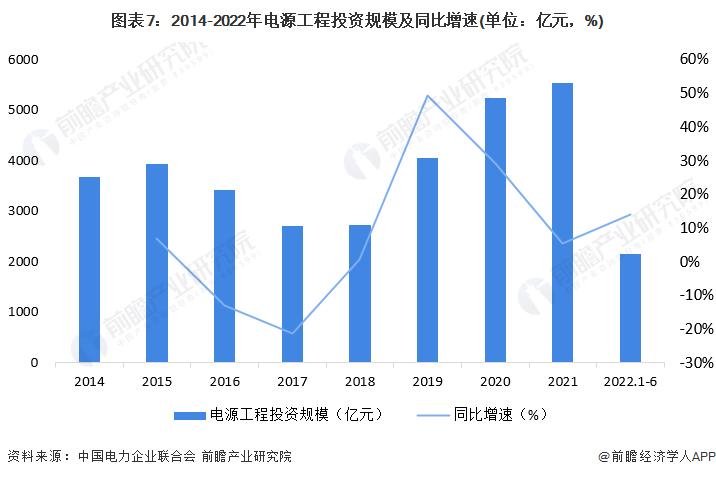

2014-2021年,我国电源工程投资规模呈逐渐先降后升的趋势。据中国电力企业联合会统计数据显示,2021年,全国主要发电企业电源工程建设投资完成5530亿元,同比增长5.45%。2022年上半年全国电源工程完成投资2154亿元,同比增长14.0%。

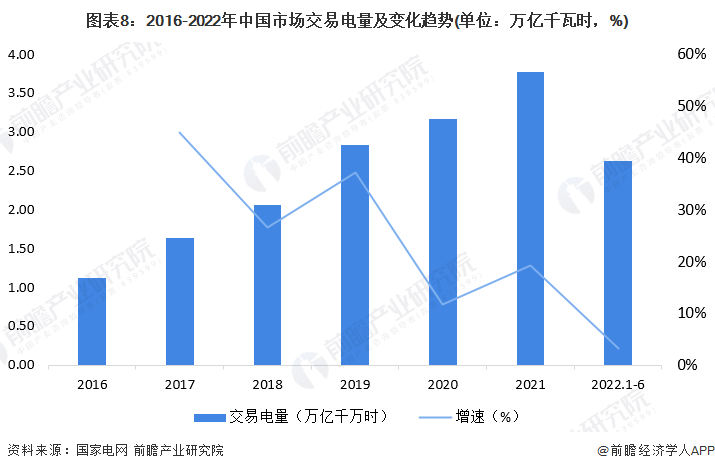

3、中国市场交易电量呈上升趋势

2016-2021年,中国市场交易电量呈上升趋势。2021年,全国各电力交易中心累计组织完成市场交易电量37787.4亿千瓦时,同比增长19.34%,占全社会用电量比重为45.5%,2022年上半年完成交易电量2.63万亿千瓦时,同比增长3.2%。

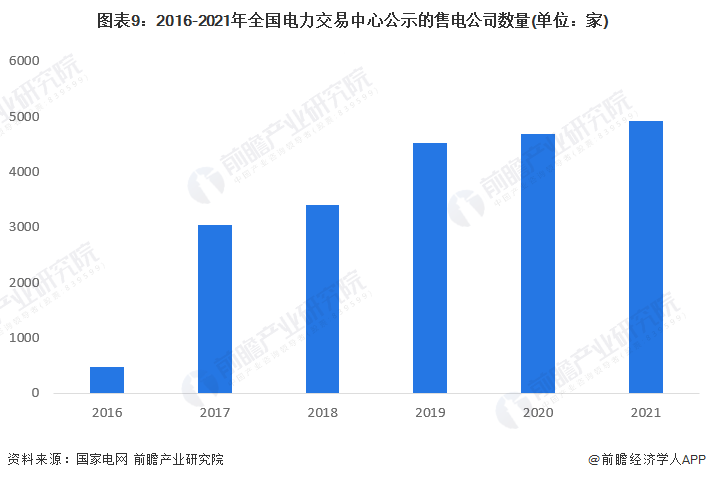

4、中国售电公司在电力交易中心公示数量逐年增加

目前很多规模较大的供配电公司成立了售电公司,积极进行售电侧的市场布局,如科陆电子、比亚迪、孚日股份、四方股份等民营上市公司积极运用社会资本投资成立售电公司;截止2021年底,南方区域售电公司920家,代理用户8.15万家,占用户比例98.2%,市场电量比例91.8%。2022年1月初,国网区域公示通过的售电公司数量超过4000家。

5、中国省间交易以电力直接交易为主

2022年1-7月省内交易电量合计为2.46万亿千瓦时,其中电力直接交易2.3万亿千瓦时(含绿电交易96亿千瓦时、电网代理购电4466.1亿千瓦时)、发电权交易830.3亿千瓦时、其他交易67.8亿千瓦时。

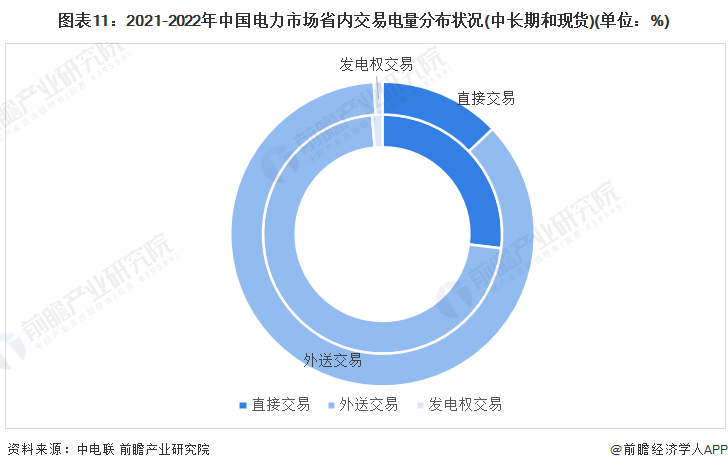

6、中国省内交易以外送交易为主

2021年省间交易电量合计为7027.1亿千瓦时,其中电力直接交易1890.1亿千瓦时,占比26.90%;省间外送交易5037.5亿千瓦时,占比71.69%;发电权交易99.5亿千瓦时,占比1.42%。2022年1-7月省间交易电量合计为5606.7亿千瓦时,其中省间电力直接交易721.3亿千瓦时,占比13%;省间外送交易4833.9亿千瓦时,占比86%;发电权交易51.5亿千瓦时,占比1%。

注:内圈为2021年,外圈为2022.1-7月

行业竞争格局

1、区域竞争:京津冀地区售电企业较集中

地区分布方面,我国售电公司集中在京津冀地区,其中河北、山西、山东企业数量分布较多,特别是河北省,聚集的企业数量最多,达259家,其次是山西省,数量238家,山东省244家,北京市164家,辽宁省122家,天津市43家。南方地区中广东省注册数量最多,为256家。

注:上述企业为存续和在业的企业。

2、企业竞争:国家电网交易电量全国第一

按照年市场化交易电量进行售电公司的梯队划分,可以按照万亿千瓦时、千亿千瓦时和百亿千瓦时及以下划分。其中处于第一梯队的是国家电网,国家电网2021年市场化交易电量为2.87万亿千瓦时,占全国市场化交易电量的76%,南方电网市场化交易电量接近万亿千瓦时,两家公司在目前售电市场上处于霸主地位。

第二梯队是千亿千瓦时的华能国际和国电电力,市场化交易电量分别是2千亿千瓦时和一千亿千瓦时。第三梯队是百亿千瓦时售电量,依次为广东电力、蒙电华能、广州发展,而桂东电力、科陆电子、西昌电力售电量为十亿级别。

行业发展前景及趋势预测

1、售电行业未来主要需求市场在东部地区

我国售电公司还在进行电力市场化交易的探索阶段,未来电力市场将逐步形成买多卖的双边交易市场和电价形成机制;同时不断推行“一带一路”等地区的跨境电力交易与输电通道建设;而东部地区电力交易需求也会随着经济发展而不断提升。

2、售电行业的市场交易电力将占社会用电量七成

2021年,全国各电力交易中心累计组织完成市场交易电量37787.4亿千瓦时,同比增长19.3%,占全社会用电量比重为45.5%,同比提高3.3个百分点。随着我国售电侧市场化程度的不断提高,市场化交易体系的进一步完善,我国市场价交易电量占全社会用电量比重将持续增加。根据国家发改委信息显示,2022年全国用电量及最高用电负荷仍将较快增长。结合我国电力交易市场发展趋势、售电市场政策形势、消费市场需求状况,保守估计,2022年我国市场交易电量将增长到约4万亿千瓦时;到2027年,伴随电力信息化改造升级,大型储能基础设施建设,电解水制氢等快速发展,我国市场交易电量有望增长到约7万亿千瓦时,占社会用电量比重约为70%。

更多本行业研究分析详见前瞻产业研究院《中国售电公司发展模式与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务