【投资视角】启示2022:中国渗滤液处理行业投融资及兼并重组分析(附投融资汇总、产业园区和兼并重组等)

行业主要上市公司:维尔利(300190);首创环保(600008);兴蓉环境(000598);绿城水务(601368)等;

本文核心数据:渗滤液处理投融资金额、投融资数量、投融资轮次、投资主体结构

1、投融资热度趋于平缓

中国渗滤液处理投融资从数量和金额综合来看,2018年是投融资热度最明显的一年。全年投融资及并购金额达到37.85亿元,数量6起。截止2022年8月,中国渗滤液处理行业暂未发生任何投融资活动。

注:2022年投融资及并购金额及数量数据搜索日期截止2022年8月31日,下同!

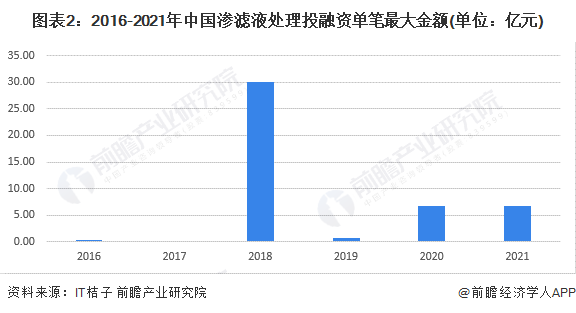

2、单笔投融资金额总体不高

从单笔最大融资金额来看,2018年单笔最大融资金额超过30亿元,除此之外,从近年来的投融资金额来看,2020和2021年单笔最大投资金额均超过5亿元,成为第二高的金额,从行业投融资趋势来看,中国渗滤液处理行业单笔投融资金额总体维持在亿元级别。

从渗滤液处理的投资轮次分析,目前渗滤液处理投融资轮次处于起步和初期阶段,天使轮和A轮总占比超过65%,说明行业内新兴企业较多,行业竞争程度较为激烈。随着近两年来中国宏观利好政策不断发布,越来越多的新兴企业试图入局赛道,预计未来几年行业内的竞争激烈程度将持续提升。

从渗滤液处理行业的企业融资区域来看,目前北京的融资数量最多,其中2020年和2021年共6起,累计融资事件数达15起。可以看出,多个区域的投融资事件都在2020-2021年这两年发生,主要原因是政府对于渗滤液处理以及垃圾、污水处理行业发展的促进政策不断出台,企业产品技术得到进一步增长,从而吸引了更多资本入局。

3、中国渗滤液处理行业企业投融资事件汇总

中国渗滤液处理行业内企业主要为环保领域的企业集团主体所组成,业务大多涵盖渗滤液处理、固废处理以及污水处理等,2021-2021年我国渗滤液处理行业的主要投融资事件如下:

4、中国渗滤液处理行业投资主体分析

目前中国渗滤液处理的投融资主体有很多种方式,有企业、风险投资机构、政府等,从行业的龙头企业股权结构和企业的运行性质上来看,投资主体主要由资本集团和环保集团担任控股主体,如红杉资本、中金和天使投资机构等,主要是对于渗滤液处理行业的整体形势看好而入局。

5、规模扩张为企业收购方主要动机

从近年投融资金额较高、影响较为深远的事件来看,并购方大多来自被收购方同不同赛道的主体企业,这也体现出了渗滤液处理依据其不同的垂直细分赛道,行业内的投融资、兼并事件也形成了各自的领域,在领域内进行规模扩张是收购方的主要为横向扩张。

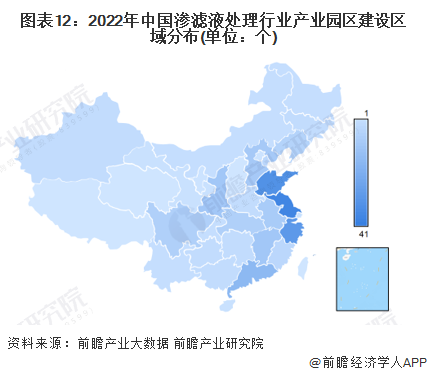

6、渗滤液处理行业产业园区建设集中华东区域

从我国污水处理产业园区分布来看,山东、浙江省等地具备一定的集中效应,产业园区数量超过20个,江苏、广东地区的渗滤液处理产业园也在积极建设当中。

7、渗滤液处理行业投融资总结

更多本行业研究分析详见前瞻产业研究院《中国渗滤液处理行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务