干货!2022年中国乙二醇行业龙头企业对比:丹化科技PK亿利洁能 谁在乙二醇领域更胜一筹?

行业主要上市公司:荣盛石化(002493.SZ)、中国石化(600028.SH)、恒力石化(600346.SH)、华鲁恒升(600426.SH)、上海石化(600688.SH)、丹化科技(600544.SH)、新疆天业(600075.SH)、东方盛虹(000301.SZ)、美锦能源(000732.SZ)、阳煤化工(600691.SH)、卫星化学(002648.SZ)、兖矿能源(600188.SH)等

本文核心数据:产量、销量、产能、毛利率、营业收入、业务收入等

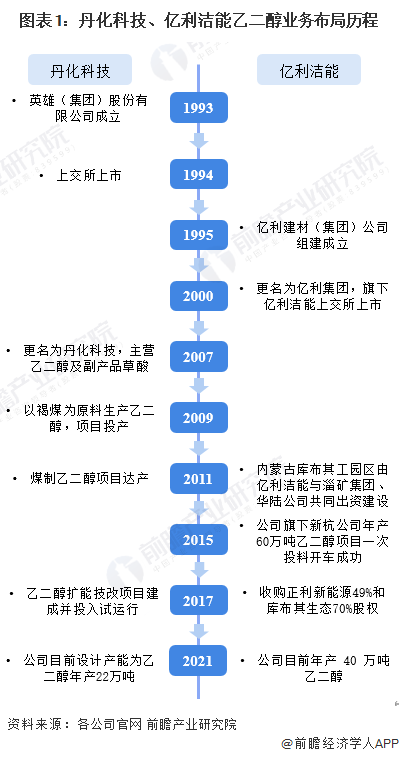

1、丹化科技PK亿利洁能:乙二醇业务布局历程

乙二醇(ethylene glycol)又名“甘醇”、“1,2-亚乙基二醇”,简称EG,是一种无色有甜味的液体,作为非常重要的大宗工业品。乙二醇主要用于制聚酯,涤纶,合成纤维等产品,也可生产合成树脂PET,纤维级PET即涤纶纤维,瓶片级PET用于制作矿泉水瓶等。也用作汽车用防冻剂。中国乙二醇行业龙头企业包括丹化科技和亿利洁能,两家企业在乙二醇业务上的布局历程如下:

2、乙二醇业务区域布局对比

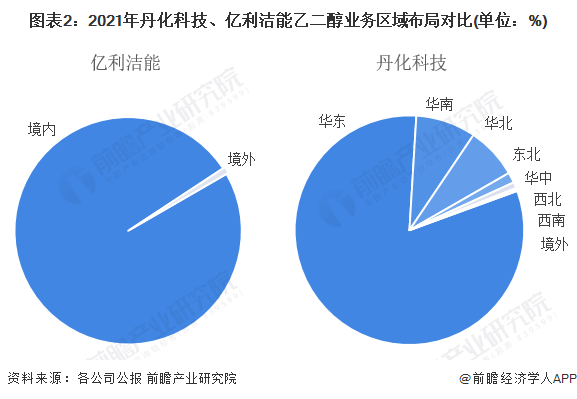

——乙二醇业务销售区域:两家企业着重境内市场发展

从企业乙二醇业务销售区域布局来看,2021年两家企业乙二醇业务均集中在中国大陆市场。其中,亿利洁能境内业务占比超过95^%,境外市场占比较小;而丹化科技境内市场整体占比约在95%,且仅华东市场占比超过70%。综合来看,两家企业的重点布局区域均集中在境内,海外市场业务较少。

——乙二醇厂房布局:倚靠乙二醇原料产地进行厂房布局

丹化科技已与河南能源化工集团有限公司、山东济宁市化学工业开发区的企业展开合作,整合双方产业资源和技术优势,进行煤制乙二醇深入合作。目前河南的五个年产总量100万吨的乙二醇项目中,大部分已开始试生产。丹化科技计划在山东合作建设合成气制乙二醇项目。

而亿利洁能的现代煤化工产业链企业主要分布于内蒙古自治区达拉特、库布其两大园区内。亿利洁能控股子公司鄂尔多斯新杭公司乙二醇项目,位于鄂尔多斯杭锦旗独贵特拉工业园区,采用上海浦景化工乙二醇技术,规模产能70万吨/年,已投产产能40万吨/年,煤基乙二醇生产装置规模位居国内前列。

综合来看,两家公司厂房布局区域有所不同,但两家公司本质上均倚靠乙二醇原料产地进行布局,选择自建、合作、异地布局等模式进行厂房布局。

3、乙二醇业务业绩对比

——企业经营绩效:亿利洁能营收规模领先丹化科技

从两家企业的营业收入情况来看,亿利洁能整体营业收入规模大于丹化科技的整体营收规模。2018-2021年,两家公司的整体营收均呈现波动下降趋势。2021年,亿利洁能整体营业收入超过120亿元,同比下降约4%而丹化科技整体营收约为11亿元,同比上升约1%。截至2022年第一季度,亿利洁能整体营收超过20亿元而丹化科技整体营收约为3亿元。

——企业业务运营:亿利洁能业务收入高于丹化科技

从两家公司的业务收入情况来看,亿利洁能乙二醇业务收入高于丹化科技乙二醇业务收入。2018-2021年,两家公司的乙二醇业务收入均呈现先下降再上升的趋势。2020年为两家公司业务收入近两年的低谷期,业务收入均为两年内最小。2021年,亿利洁能业务收入超过13亿元,同比上升约37%;而丹化科技业务收入超过6亿元,同比上升约30%。

——企业盈利能力:两家公司盈利能力均较弱

从两家公司的毛利率情况来看,两家企业的乙二醇业务近两年均存在亏损情况。2018-2021年,两家公司的毛利率情况均为先下降后上升的趋势。2021年,亿利洁能乙二醇业务毛利率约为0.5%,而丹化科技乙二醇业务接近-10%。综合来看,两家公司的盈利能力较弱。

乙二醇是丹化科技主营产品,属于单一产品大规模生产。由于丹化科技的乙二醇生产规模偏小,市场占用率低,抗风险能力较弱;因此,公司乙二醇业务毛利率收到外界风险影响较大。

而近两年受氯碱、聚酯行业景气度下行的大环境影响,乙二醇行业内公司的产品市场价格较往年同期出现不同程度的下降,这也是两家公司整体营收、业务收入和毛利率表现不够理想的主要原因之一。

4、乙二醇业务布局及运营状况对比

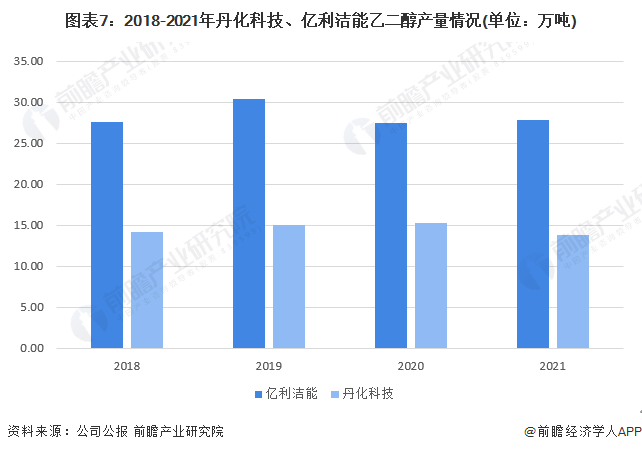

——乙二醇产量情况:亿利洁能的产量大于丹化科技的产量

从两家公司的乙二醇产量情况来看,两家公司的乙二醇产量平稳波动,2019年亿利洁能的产量是近两年的最高值,超过30万吨;而丹化科技的乙二醇产量在2020年达到近两年最大值,超过15万吨。2021年,亿利洁能的乙二醇产量约为28万吨,而丹化科技的乙二醇产量约为14万吨。综合来看,亿利洁能的乙二醇产量大于丹化科技的产量;且两家公司的产量变化较小,处于平稳波动的态势,供给较为稳定。

——乙二醇销量情况:两家公司产销量基本保持平衡状态

与产量变化情况相似,两家公司的乙二醇销量情况变化趋势也较为平稳。2018-2021年两家公司产销量基本保持平衡状态。2021年,亿利洁能的乙二醇销量超过25万吨,而丹化科技乙二醇销量超过10万吨。

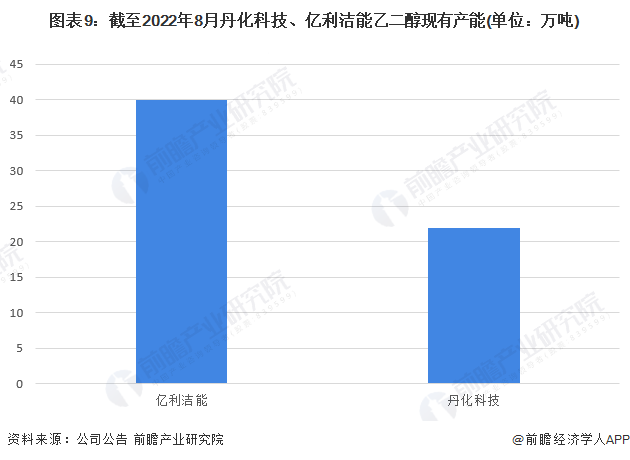

——乙二醇产能情况:亿利洁能的产能大于丹化科技的产能

截至2022年8月,亿利洁能的乙二醇产能约为40万吨而丹化科技的乙二醇产超过20万吨。因此,亿利洁能目前的乙二醇生产能力强于丹化科技的乙二醇生产能力。根据亿利洁能公司公报,公司乙二醇的规模产能为70万吨/年,已投产产能40万吨/年,煤基乙二醇生产装置规模位居国内前列。

5、前瞻观点:亿利洁能更胜一筹

基于前文分析结果,前瞻认为,亿利洁能因在业务运营、盈利能力、产销量等方面占有比较优势,因此在乙二醇行业内,亿利洁能更胜一筹。

注:★为一分,☆为半分。

更多本行业研究分析详见前瞻产业研究院《中国乙二醇行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务