干货!2022年中国风电塔筒行业龙头企业分析——天顺风能:塔筒销量突破60万吨

风电塔筒行业主要上市公司:天能重工(300569)、大金重工(002487)、泰胜风能(300129)、天顺风能(002531)等。

本文核心数据:天顺风能塔筒产销量、塔筒业务收入

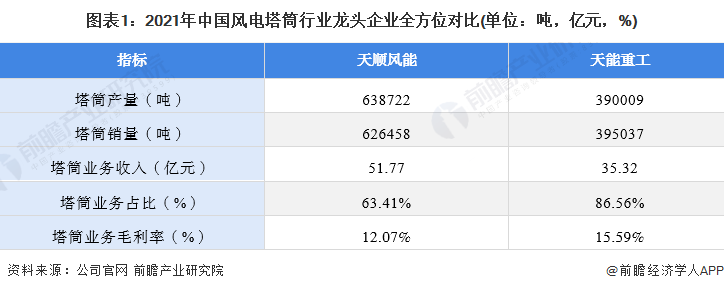

1、中国风电塔筒行业龙头企业全方位对比

中国风电塔筒行业的龙头企业包括天顺风能和天能重工,从塔筒业务占比来看,天能重工要高于天顺风能,这主要是因为近几年天顺风能积极拓展风电叶片业务,塔筒业务占比有所下降;但从塔筒业务产销量及收入规模上来看,天顺风能的竞争力要远高于天能重工。

注:天能重工业务收入及毛利率数据包括部分其他风电设备。

2、天顺风能:业务结构

近年来,公司在不断提升风电塔筒领域竞争力的同时,积极开发风电叶片、风力发电运营等领域的业务,但截至2021年,风电塔筒仍然是公司的主要业务收入来源。2021年,公司风电塔筒及相关产品的业务收入超过51亿元,占公司总营业收入的63.41%,而风电叶片业务的收入约为17亿元,占公司总营业收入的21.81%。

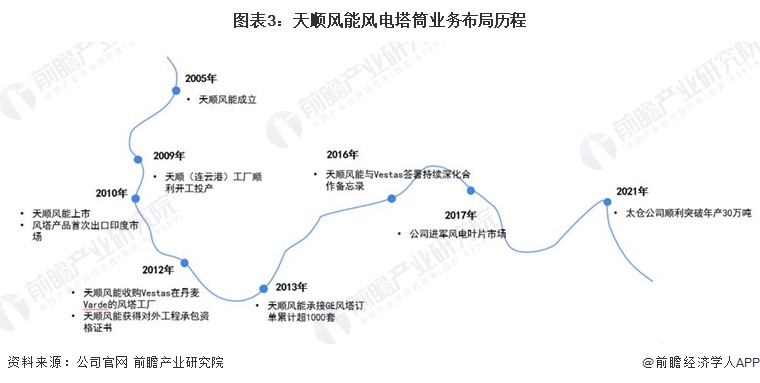

3、天顺风能:风电塔筒业务发展历程

2005年,天顺风能于江苏成立,2010年天顺风能成功上市。截至2021年底,天顺风能已在江苏、内蒙古、广东、山东四省建立了五个塔筒生产基地和一个叶片生产基地,销售网络遍布全球,是中国塔筒行业当之无愧的龙头企业。

4、天顺风能:风电塔筒业务布局及运营现状

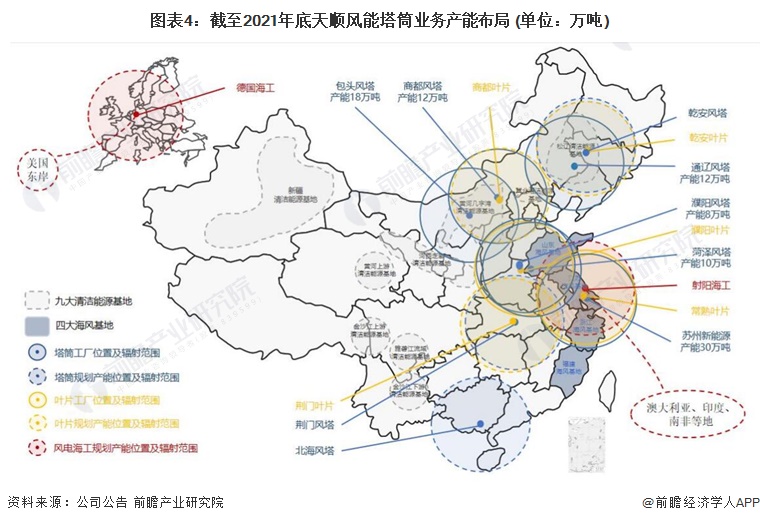

——产能布局:年产能突破90万吨

截至2021年底,公司已在内蒙古、江苏、河南等地建立了塔筒生产基地,年塔筒产能达到了90万吨,各个生产基地中规模最大的为苏州新能源基地,年产能达到30万吨。另外,公司还计划在德国设立海上风电工业基地,以拓展在欧洲及美国东岸的业务。

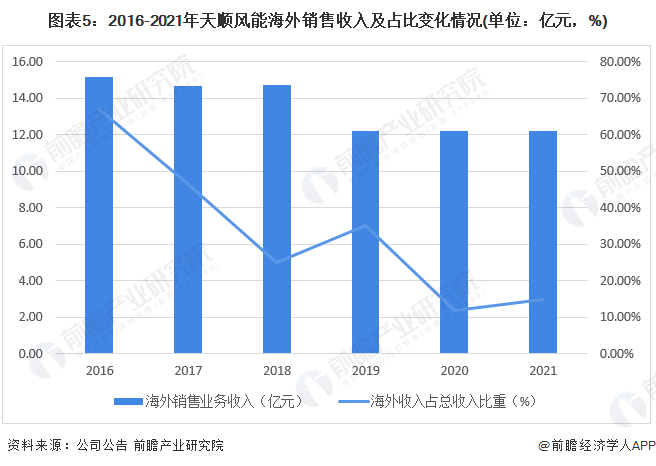

——销售布局:海外销售曾占半壁江山

公司从成立之初就坚持国际化发展战略,形成了以国际化产品认证、国际化产能布局、国际化战略客户、国际化营销网络为核心的综合竞争优势。公司与全球风电整机龙头Vestas签署了长期战略合作协议,并与GE、SGRE等国际一流风电企业建立了长期稳定的合作关系,在全球范围内树立了良好的品牌形象。公司国外贸易收入占公司总收入的比重曾一度超过50%,2016年,公司国外贸易收入为15.13亿元,占公司总收入的66.90%;2017年之后,受国内风电行业快速发展、国际竞争加剧及新冠疫情等因素的影响,公司国外贸易收入持续下降,占公司总收入的比重也下降至不足15%。

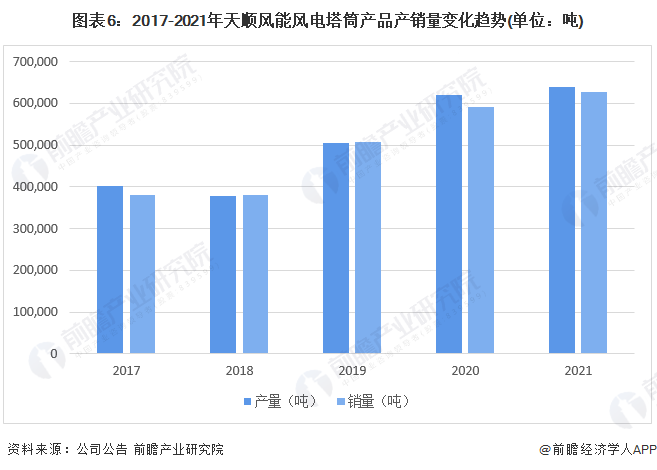

——塔筒产销量:规模快速增长 2021年双双突破60万吨

随着国内风电建设步伐的加快,公司风电塔筒产品下游市场需求不断扩大。2017-2021年,除2018年出现小幅下滑之外,其他年份公司风电塔筒产品均保持了持续的增长态势,2021年,公司风电塔筒产品产销量分别达到了63万吨和62万吨。

——塔筒业务收入:规模上升但毛利率持续下降

从塔筒业务收入来看,2017-2021年,天顺风能风电塔筒业务收入持续上升,但毛利率却在不断下降,2017年时公司风电塔筒毛利率超过25%,而2021年,公司风电塔筒毛利率仅12.07%。企业毛利率下降的主要原因是行业内市场竞争日益激烈和原材料价格的高企。

——塔筒技术研发:围绕着大型化和自动化两个主题

公司一向重视技术研发,2017-2021年,公司研发投入呈上升态势,研发投入占营业收入的比重则保持在4%左右,通过多年的技术研发与创新,公司在风电塔筒设计、焊接、防腐等领域已处于行业内领先水平,目前公司已掌握多项风电塔筒生产制造的核心技术工艺。

随着风电市场竞争热点逐步由风资源丰富地区向低风速地区以及海上转移,市场叶片大型化、轻量化的主流趋势,公司将进一步加强向大型化、海洋化风电塔筒的研发投入,加大对大型及轻量化叶片制造的研发投入,保持领先优势。2021年,公司塔筒业务的研发项目主要围绕着大型化和自动化两个主题展开。

5、天顺风能:塔筒业务最新布局

十四五规划中各省陆续发布各自的新增装机计划,同时国家也连续出台鼓励政策,新能源市场发展迎来黄金时期。目前正值行业发展的黄金时期,企业的战略抉择至关重要。2022年天顺风能将保持自身战略定力,围绕拓展零碳业务、加强产能布局、研究数字运营三大方向不断提升自身在行业内的竞争力。

以上数据参考前瞻产业研究院《中国风电行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务