2022年中国母婴洗护行业市场现状与竞争格局分析 市场规模持续稳定增长

母婴行业上市公司:孩子王(301078)、若羽臣(003010)、爱婴室(603214)、宝宝树(01761.HK)、好孩子(01086.HK)等

本文核心数据:中国母婴洗护行业产品类型 市场规模 竞争格局 国产替代率 发展趋势等

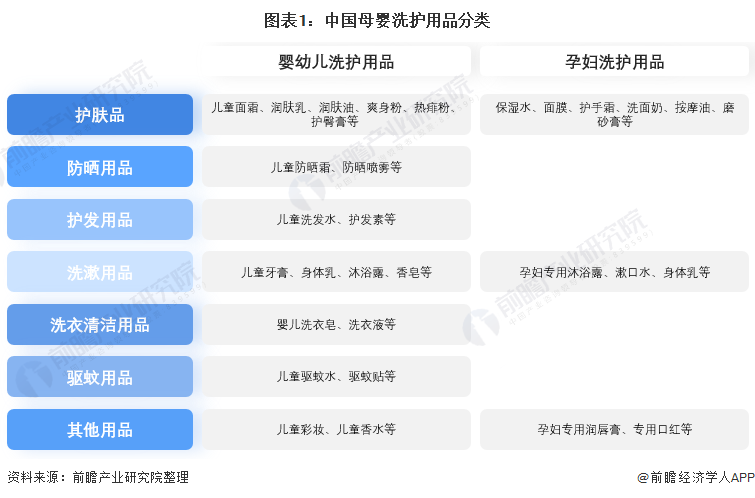

产品类型:母婴洗护产品多样 精细化需求明显

母婴洗护用品面向整个孕产周期的孕妇、产妇人群及11岁以下的婴幼儿,涉及其生活的方方面面,是此类人群的刚需产品。同时,由于母婴群体身体情况的特殊性,母婴洗护产品的成分具有更高的标准要求以及更加精细化的效果需求。母婴洗护产品主要包括护肤品、防晒用品、护发用品、洗漱用品、洗衣清洁用品、驱蚊用品等,具体如下图:

市场规模:母婴洗护市场规模持续稳定增长

近年来,受益于母婴市场消费升级、品类创新及电商市场的快速发展,我国母婴洗护市场规模持续稳定增长。2020年我国母婴洗护品市场规模达284.4亿元,同比增长10.0%,2016-2020年CAGR为13.61%。

注:上述规模数据仅包括婴童和孕产妇护发、护肤、防晒、洗漱用品。

市场竞争情况:行业竞争激烈 国产替代逐步加速

——市场竞争格局:行业趋向分散化 竞争逐步加剧

受新兴母婴洗护品牌加速入局的影响,近几年我国母婴洗护市场市占率整体趋向分散化,2020年CR10仅为30.1%,相较于2011年的59.2%下降较为明显,但相对于护肤品市场整体的集中度仍处于较高水平。

具体来看,2020年强生品牌以5.8%市占率居首,自1992年在中国上市后持续保持市场第一的地位;国产品牌红色小象和青蛙王子市占率分别第二(4.1%)、第三(3.7%);日本知名母婴用品品牌贝亲市占率第四(3.0%);口碑品牌Aveeno从2016年进入中国市场后市占率稳步提升,从2016年0.3%提高到2020年2.7%,位列国内第五;紧随其后的是上海家化旗下的启初市占率为2.5%,位居第六。

——国产替代情况:国产替代率持续上升

根据尼尔森数据,2021年上半年,中国婴儿洗护市场销售额TOP10厂商中,国产厂商的销售份额占到42%,较2020年上半年的36%上涨6个百分点,TOP10中国内厂商的销售额同比增长10.7%。整体来看,我国婴儿洗护产品行业的国产渗透率在逐步提高。

注:内圈为2020年上半年数据,外圈为2021年上半年数据。

发展趋势:行业走向多样化、精细化

中国婴幼儿洗护用品市场目前专业化养护风起,高品质国产品牌快速突围,行业将逐步向着规范化、精细化、多样化、国产化等方向发展。

更多行业相关数据请参考前瞻产业研究院《中国母婴用品行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务