干货!2022年中国工程机械行业龙头企业对比:徐工机械VS三一重工VS中联重科 谁是工程机械行业NO.1?

行业主要上市公司:徐工机械(000425)、三一重工(600031)、中联重科(000157)、柳工(000528)、中国龙工(03339.HK)、铁建重工(688425)、山推股份(000680)、山河智能(002097)、厦工股份(600815)、浙江鼎力(603338)等。

本文核心数据:企业营收、毛利率、市场份额等。

1、工程机械行业龙头公司业务布局历程

从发展历程来看,徐工机械成立于1943年,是三大龙头企业中发展历史最悠久的企业,其次为三一重工,其建立与1989年。中联重科是三企业中成立时间最晚的公司,其成立于1992年,值得注意的是,虽然中联重科成立时间较晚,但其在工程机械行业扩张速度较快,2000年上市后企业通过兼并收购迅速扩张,发展势头较好。

2、工程机械业务布局及运营现状

——产品布局:徐工机械布局产品类型最多

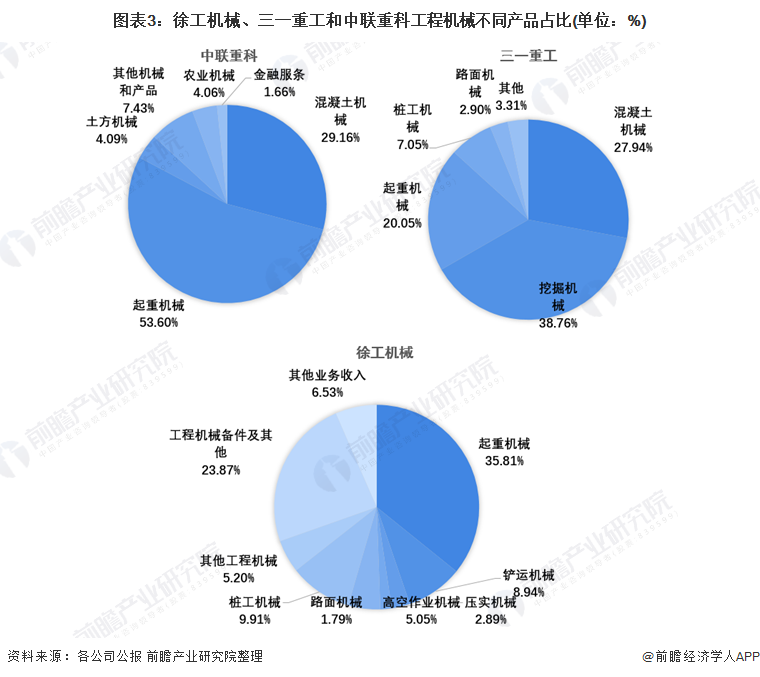

根据Yellow Table统计,三大龙头中徐工机械在工程机械行业布局产品种类最为广泛,除了断路机和附件外,徐工机械在其余类型工程机械产品领域均有布局,产品类型多样。其次为三一重工,其产品布局类型多达10种,仅次于徐工工程。在产品占比中,2020年徐工机械旗下起重机械占比最大,三一重工旗下挖掘机和混凝土机械占比最大,中联重科则在起重机械和混凝土机械领域占比更大。

——海外布局:三一重工海外营收规模更大,徐工机械全球市场份额占比更高

在海外布局层面,2020年三一重工在海外实现营收规模最大,占公司比重最高,2020年其海外营收规模达到141亿元,占比14.2%,其次为徐工工程,海外营收61.09亿元,占比8.26%。但从2021年Yellow Table公布的全球工程机械市场份额层面,徐工机械在全球市场份额占比则高于三一重工和中联重科。

3、工程机械业务业绩对比

——总体业绩表现:三一重工业绩表现突出

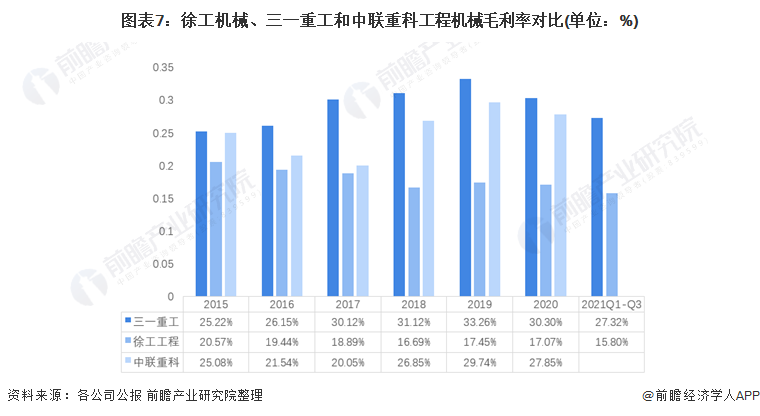

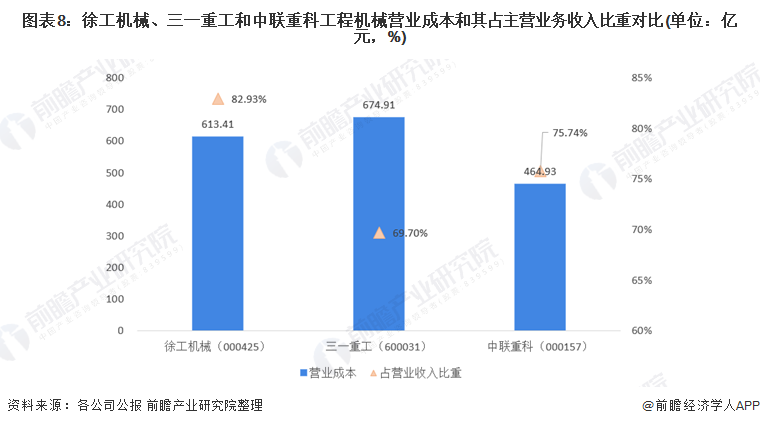

从公司工程机械行业营收来看,三一重工工程机械企业营收规模最大,且企业毛利率相对更大,这说明三一重工在主营业务盈利能力方面表现更好。前瞻认为这主要与三一重工的主营业务成本控制有关,2020年三一重工的营业成本总计674.91亿元,占营业收入比重的69.7%,相较而言徐工机械成本占营业收入比重高达82.93%,中联重科这一比重也达到了75.74%。

——海外业绩表现:三一重工表现较好

近年来,随着国内工程机械市场进入存量阶段,行业竞争和发展趋于饱和,各大企业纷纷开始谋求海外业务拓展。从海外工程机械毛利率来看,三一重工的表现较好,徐工工程和中联重科海外营收毛利均有下降趋势。

4、前瞻观点:三一重工是中国工程机械行业NO.1

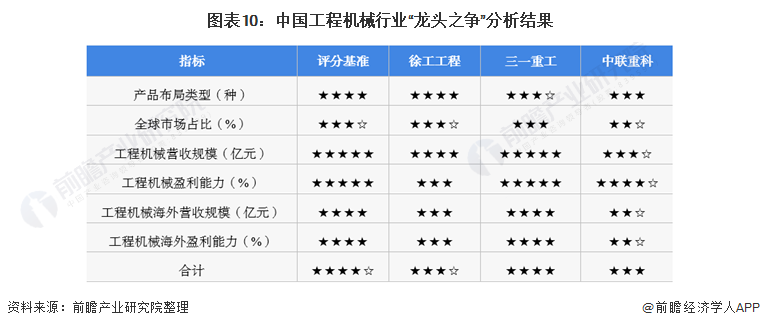

根据以上数量分析,前瞻从产品布局类型、全球市场占比、工程机械营收规模、工程机械盈利能力、工程机械海外营收规模和工程机械海外盈利能力六大方面对徐工工程、三一重工和中联重科企业运营情况进行打分,最终得出结论:三一重工是我国工程机械行业NO.1。

以上数据参考前瞻产业研究院《中国工程机械制造行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务