干货!2021年中国垂直母婴电商龙头企业对比:孩子王VS爱婴室 谁是垂直母婴电商平台之王?

母婴电商行业主要上市公司:目前国内母婴电商行业的上市公司主要有阿里巴巴(ALIBABA)、京东(JD)、唯品会(VIPS)、孩子王(301078)、宝宝树(01761.HK)、好孩子(01086.HK)等。

本文核心数据:母婴电商业务收入、毛利率、门店数量

1、孩子王VS爱婴室:母婴电商布局历程

母婴电商行业企业众多,其中,孩子王和爱婴室均是以母婴连锁门店发家,后逐渐布局线上的相关企业。从两家企业的发展历程来看,孩子王在资本市场的布局较早,爱婴室在线上平台的布局较早。

2、母婴电商业务布局及运营现状:孩子王较为领先

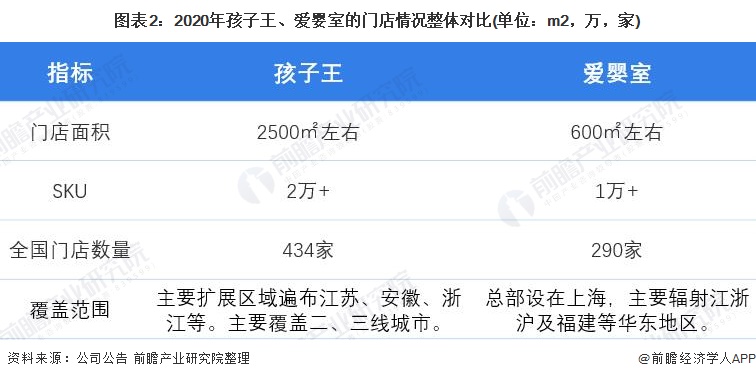

——全国门店情况:孩子王门店数量多,辐射区域广

从全国门店数量来看,孩子王在区域辐射、门店数量以及面积方面略胜一筹,另外SKU数量亦较大。整体来看,孩子王线下门店的优势较大,一方面能够为线上电商业务转化、引流的优势相对较大;另一方面,门店作为另一种形式的仓储,对于线上订单的配送效率提升效应亦明显。

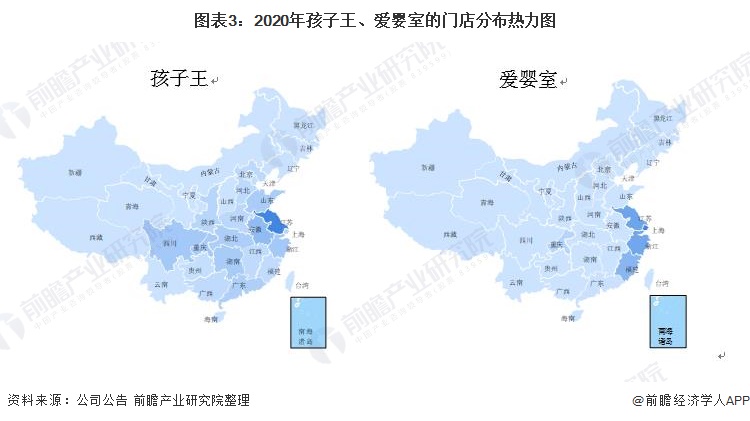

从门店分布热力图来看,孩子王的门店网络更广,在四川省等中部地区亦有门店布局,爱婴室则主要集中在江浙沪以及福建省。

——仓储物流布局:孩子王仓储中心数量多

爱婴室在浙江嘉善有大型仓储物流中心,主要以自建物流仓储中心配送(即总仓配送)为主和福建区域、重庆区域配送(即分仓配送)相结合的方式进行;孩子王在南京建有自营中央仓,在武汉、成都、天津、佛山等地设有4个核心区域仓,主要覆盖华中、华北、华南和西南区域;在盐城、常州、郑州等地设有15个城市中心仓。

——渠道布局:爱婴室渠道更丰富,孩子王会员体系庞大

从渠道分布来看,爱婴室线上渠道布局种类较多;孩子王在微商城尚未有上线动作,且其小程序更多聚焦服务项目。从会员数量来看,2020年孩子王的会员数量体系庞大。

——对外投资布局:孩子王投资规模较大,爱婴室注重营销布局

2014-2020年,孩子王和爱婴室的对外投资布局数量均较多,孩子王对外投资金额较大,尤其是在2015年,孩子王加强了仓储物流的布局,对外投资童联供应链有限公司,投资金额为31948.88万元,占当年总投资额的32.13%。

注:统计时间截至2021年11月24日。下同。

从类型来看,孩子王和爱婴室投资数量最多的均为子公司的设立布局,占比分别为78%和37%。另外,孩子王在门店管理方面较为重视;爱婴室在营销类方面重点投入。

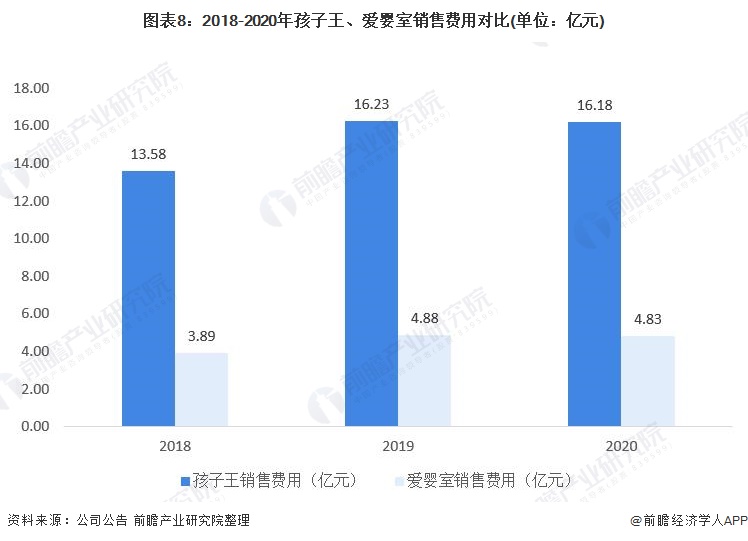

——营销布局:孩子王销售投入高

2018-2020年,孩子王的销售费用维持在10亿元以上,同期爱婴室的销售费用在5亿元以下,孩子王在营销方面的投入力度更大。2020年,两家企业在营销费用方面的投入均有所下降,主要系由于疫情原因控制成本。结合上述投资类型来看,爱婴室由于营销渠道自主能力较强,故相关的直接销售费用较少。

3、母婴电商业务业绩对比:孩子王营收规模领先,爱婴室加快电商布局

从母婴电商业务的收入来看,2018-2020年,孩子王的母婴电商业务收入均领先于爱婴室,2020年,孩子王母婴电商业务实现收入7.5亿元,爱婴室的母婴电商业务实现收入1.17亿元。

从母婴电商业务的贡献率(电商业务营收占总收入的比重)来看,2018-2020年,孩子王的母婴电商业务贡献率均高于爱婴室;从变化趋势来看,两家企业的母婴电商业务贡献率差距较2018年缩小。

4、前瞻观点:孩子王为中国垂直类“母婴电商之王”

在母婴电商行业中,母婴电商的仓储决定了配送效率(门店的布局亦承担部分仓储任务),线上渠道布局一定程度上影响业务的覆盖面和品牌知名度,对外投资反映业务扩展和布局,销售费用反映公司的营销力度,而母婴电商业绩能反应公司的经营概况。基于前文分析结果,前瞻认为,孩子王因在母婴电商仓储、线上渠道、投资布局、营销以及业绩方面占有优势,目前是我垂直类国母婴电商中的“龙头”。

以上数据参考前瞻产业研究院《中国母婴电商行业市场前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务