2022年中国食醋行业市场供需现状与竞争格局分析 龙头企业产能集中度有望提高【组图】

行业上市公司:恒顺醋业(600305)、海天味业(603288)、加加食品(002650)

本文核心数据:食醋产量、食醋销售收入、食醋行业产能集中度

受疫情影响,2020年食醋行业规模有所下降

从产量方面来看,2016-2019年,我国食醋产品产量呈现逐年增加的态势。据中国调味品协会统计,2020年中国调味品著名品牌企业100强统计的食醋企业有37家,食醋生产总量为160万吨,受疫情影响,同比下降7%。

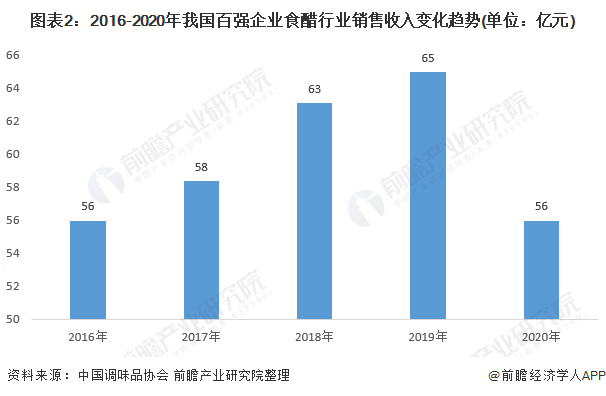

中国调味品协会数据显示,2016-2019年我国调味品百强企业中,食醋行业销售收入均呈逐年上升趋势,2019年达到65亿元,占调味品行业总销售收入比重的7%。2020年,受疫情影响,食醋产量有所下降,初步估计,2020年食醋行业销售收入为56亿元。

食醋行业具有较强的区域性

我国四大名醋有山西老陈醋、镇江香醋、保宁醋、永春老醋,因其发源地和口味的差异,其辐射区域各有不同。其中镇江香醋辐射区域在华东地区;山西老陈醋辐射区域主要在华北地区;永春老醋的辐射区域主要在华南地区,保宁醋的辐射区域主要在西南地区。

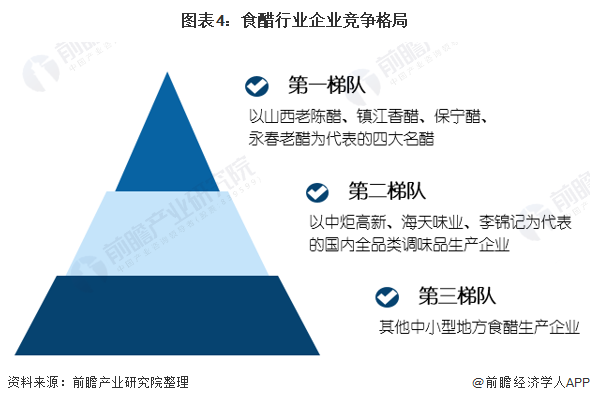

食醋单一品类龙头企业位于行业第一梯队

食醋产业良好的发展前景,使得众多企业跨品类甚至跨行业进入到食醋行业。行业目前生产企业数量较多,且多以小作坊形式存在,规模以上食醋制造企业较少。食醋生产企业来看,我国食醋行业第一梯队为以恒顺醋业、紫林醋业为代表的食醋单一品类生产企业;第二梯队为以中炬高新、海天味业、李锦记为代表的国内全品类调味品生产企业;第三梯队为其他中小型地方食醋生产企业。

食醋行业龙头企业市场集中度还有进一步提升的空间

目前,我国食醋行业产量集中度较低,根据中国调味品协会的数据,食醋产量规模前五企业分别为恒顺醋业、紫林醋业、山西水塔、海天味业和四川保宁CR5仅占比约18.9%,2019年提高到19.3%,对比2019年日本CR5占比70%,我国食醋行业的头部企业市场集中度还有进一步提升的空间。

以上数据参考前瞻产业研究院《中国食醋行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务