2021年中国成人失禁用品行业市场现状与发展趋势分析 国产品牌占据先发优势

成人失禁用品行业主要上市公司:目前国内成人失禁用品行业的上市公司主要有可靠股份(301009.SZ)、豪悦护理(605009.SH)

本文核心数据:成人失禁用品市场规模、成人失禁用品竞争格局、卫生巾市场和婴幼儿纸尿裤市场市占率前五品牌、卫生巾市场和婴幼儿纸尿裤市场销售渠道、成人失禁用品销售渠道结构

国产品牌占据先发优势

成人失禁用品是指为成年人设计的解决失禁问题,能有效降低成人失禁后护理难度的吸收性卫生用品。成人失禁用品的主要消费群体为老年人、因手术或生育导致的卧床患者、以及因外出或交通堵塞无法如厕的功能性需求患者等。而其中老年失禁者是最主要的消费群体。相比于女性用卫生巾和儿童纸尿布等,我国成人失禁用品行业起步较晚,但近年来整体市场发展较快,根据公开披露数据显示,2020年我国成人失禁用品市场规模已到达61.2亿元,2006-2020年市场规模复合增速高达20.49%。

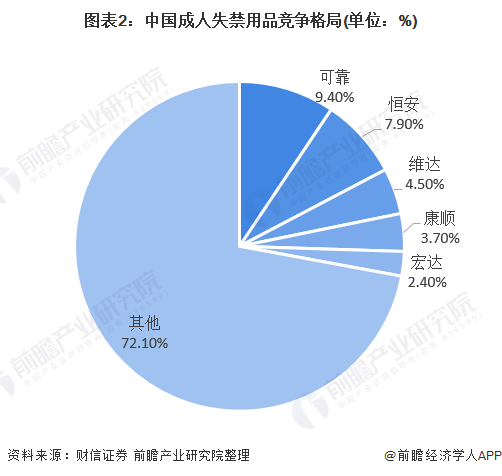

从成人失禁用品竞争格局来看,我国成人失禁用品整体竞争较为分散,市占率排名前五的品牌合计占比不足30%,但均为本土品牌。分别为可靠、恒安、维达、康顺和宏达,其中可靠成人失禁用品市占率最高达9.4%。

我国女性卫生巾市场市占率前5的企业中有两家品牌是国产品牌(恒安和广东景兴),而婴幼儿卫生用品市占率前5的企业均为外资品牌,相比于女性卫生巾行业和婴儿卫生用品行业,我国的成人失禁用品领域国货市占率明显更高。其原因主要是因为行业发展目前仍处于初期,进入壁垒不高,且由于产品受众主要未成年人和中老年,国货性价比更高更易受其欢迎;长期看,未来受益于消费升级、品牌意识觉醒,在成人失禁用品行业逐渐从分散走向集中的过程中,国产品牌有望进一步巩固行业优势,占据行业国内领导地位。

AFH有望成为行业增长点

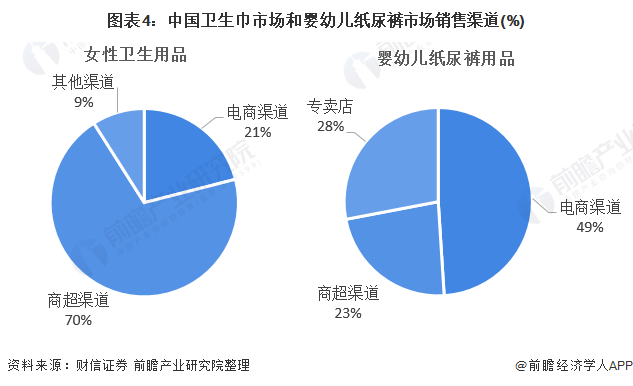

从销售渠道来看,传统女性卫生用品与婴幼儿纸尿裤的销售渠道均主要以电商渠道和商超渠道为主。其中女性卫生用品更类似快消品,销售渠道主要依赖于商超,占比70%;婴儿护理用品则由于其产品性质和适用的群体仅为婴幼儿,因此从电商渠道“囤货”购买为主要形式,占比达49%。

相比于传统女性卫生用品与婴幼儿纸尿裤的销售渠道主要依赖家用零售渠道,成人失禁用品除了电商渠道、商超渠道和专卖店渠道等传统家用零售购买渠道以外,AFH(Away From Home)渠道,又称商用渠道,也是行业重要销售渠道。根据欧睿数据显示,我国成人失禁用品中16%是通过AFH销售的。这一部的用户主要是养老机构、医院或者大药房等机构统一采购渠道。

这样的销售渠道结构,主要是由于成人失禁用品相比于传统其他吸收式卫生用品,其主要受众是老年人或因病导致容易失禁的病患等。预计未来随着我国养老体系的不断完善,以居家养老为基础、社区为依托、机构和医养有机结合的多层次养老服务体系逐步形成,AFH渠道将成为成人失禁用品市场规模增长的提速点。

以上数据参考前瞻产业研究院《中国一次性卫生用品行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务