【行业深度】洞察2021:中国锂电池负极材料行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

锂电池负极材料是影响电池容量的重要环节。锂电池负极材料行业依据企业的注册资本划分,可分为3个竞争梯队。其中,注册资本大于10亿元的企业有杉杉股份、山河智能;注册资本在5-10亿元之间的企业有:璞泰来、国民技术、中科电气、百川股份;其余企业的注册资本在5亿元以下。

行业主要上市公司:璞泰来(603659)、杉杉股份(600884)、中科电气(300035)、翔丰华(300890)、国民技术(300077)、山河智能(002097)、百川股份(002455)

本文核心数据:锂电池负极材料市场份额、锂电池负极材料市场集中度

1、中国锂电池负极材料行业竞争梯队

锂电池负极材料是影响电池容量的重要环节。锂电池负极材料行业的主要企业有:贝特瑞、璞泰来(603659)、杉杉股份(600884)、凯金新能源、中科电气(300035)、翔丰华(300890)、国民技术(300077)、山河智能(002097)、百川股份(002455)。

锂电池负极材料行业依据企业的注册资本划分,可分为3个竞争梯队。其中,注册资本大于10亿元的企业有杉杉股份、山河智能;注册资本在5-10亿元之间的企业有:璞泰来、国民技术、中科电气、百川股份;其余企业的注册资本在5亿元以下。

2、中国锂电池负极材料行业市场份额

目前,中国锂电池负极材料行业五大龙头企业分别是贝特瑞、璞泰来、杉杉股份、凯金新能源、中科星城。2020年,按负极材料产量来看,贝特瑞、璞泰来、杉杉股份、凯金新能源的市场份额均在10%以上,中科星城的市场份额为5%;按负极材料出货量来看,贝特瑞的市场份额达22%,璞泰来、杉杉股份、凯金新能源的市场份额在16%左右。

3、中国锂电池负极材料行业市场集中度

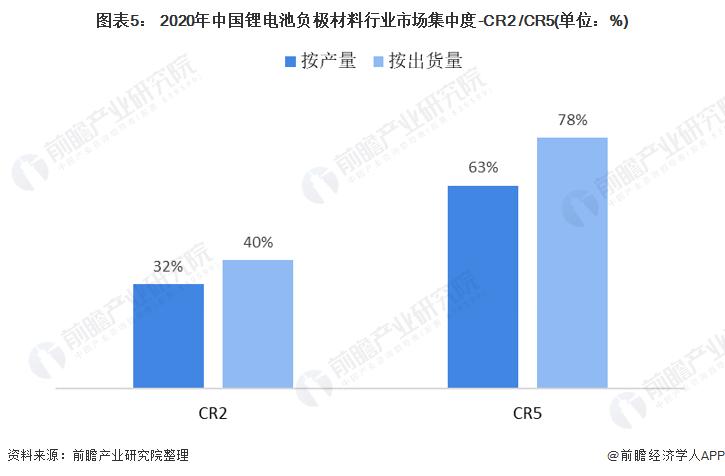

总体来看,我国锂电池负极材料行业的市场集中度较高,不论是从在负极材料产量,还是负极材料出货量,2020年,锂电池负极材料行业市场CR2都高达30%以上,CR5都高达60%以上,主要是因为锂电池负极材料行业具有较高的工艺壁垒,材料的制作工艺在很大程度上会影响产品的品质。

4、中国锂电池负极材料行业企业布局及竞争力评价

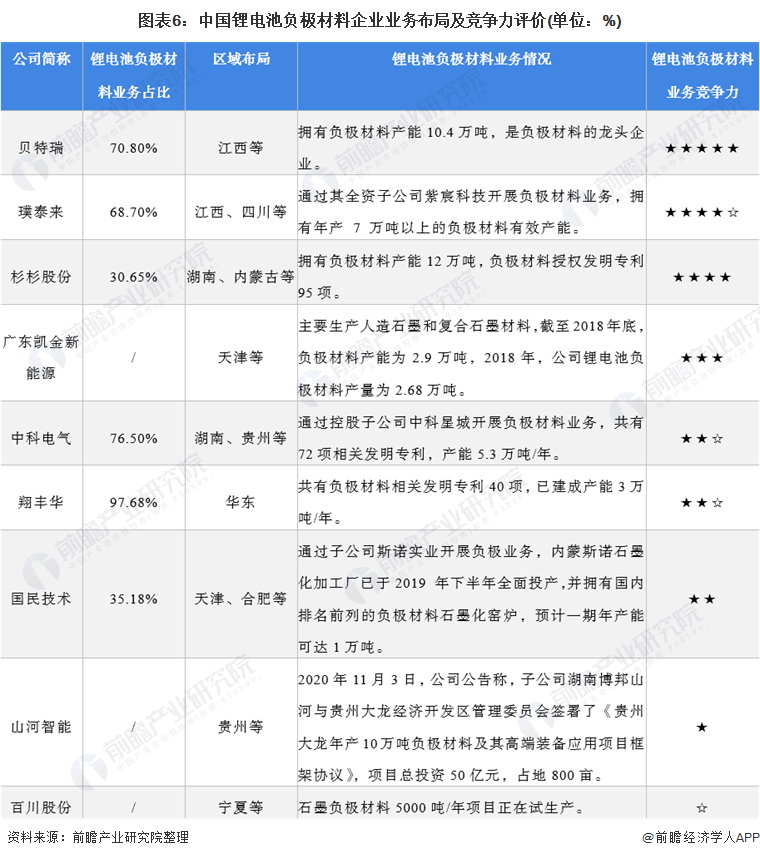

锂电池负极材料行业公司中,从业务占比来看,翔丰华的负极材料业务营收占比最大(98%);从产能来看,杉杉股份的负极材料产能最大,截至目前,其负极材料年产能达12万吨;从业务运行方式来看,璞泰来、中科星城、国民技术、山河智能通过全资控股的子公司来开展负极材料业务。

从企业锂电池负极材料业务的竞争力来看,贝特瑞、璞泰来、杉杉股份的锂电池负极材料的竞争力排名较强。

5、中国锂电池负极材料行业竞争状态总结

从五力竞争模型角度分析,目前,由于锂离子电池的高成本等的弊端,替代品威胁较大;锂电池负极材料行业现有竞争者数量多,但市场集中度较高,竞争压力不大;上游供应商一般为原材料和外协加工提供商等企业,议价能力较弱;下游消费市场主要是锂电池电芯生产企业,议价能力较弱;同时,行业的资金、技术门槛较高,行业头部效应明显,潜在进入者威胁较小。

以上数据参考前瞻产业研究院《中国锂电池负极材料行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务