深度分析!2021年上海机场股价连续大跌背后的市场逻辑分析

2021年1月29日收盘时,上海机场的市值还高达1522亿元。2021年1月30日上海机场发布的《关于签订免税店项目经营权转让合同之补充协议的公告》,导致上海机场从2021年2月第一周开始就大跌26%,达到400亿的跌幅,到4月29日上海机场的总市值下跌至946亿元。在近三个月的时间里,上海机场的总市值下跌超过35%。

上海市是我国同时拥有两座大型机场的城市之一,一座是上海浦东国际机场,一座是上海虹桥国际机场,分别位于城市的东西两侧。为了适应“一市两场”的上海空港运行新格局,1998年5月28日,经上海市人民政府批准,组建了上海机场(集团)有限公司,统一经营管理上海浦东和虹桥两大国际机场。

目前上海机场(集团)有限公司的上市公司——上海国际机场股份有限公司(上海机场,600009.SH)运营浦东机场,而上市公司的控股股东机场集团运营管理虹桥机场。

总体发展情况

220年上海浦东机场的货邮吞吐量位居全国第一,飞机起降架次位居全国第二,而旅客吞吐量从2019年的全国第二下降至第九。

——货邮吞吐量

从机场货邮吞吐量来看,2020年上海浦东机场货邮吞吐量以368.7万吨继续保持在全国第一,同比增长1.4%,反映出区域经济较好的复苏景象。

——起降次数

2020年上海浦东机场起降架次为325678次,仅次于国内排名第一的广州白云机场的373421次;从同比变化来看,在国内起降架次排名前十的机场中,北京首都机场降幅最大为51%,而上海浦东机场降幅第二为36.4%。

主要由于作为国内主要的国际枢纽机场——北京首都机场和上海浦东机场的国际航线受到疫情的重创,导致整体起降架次大幅下降。

——旅客吞吐量

从机场旅客吞吐量来看,2020年,上海浦东机场以3047.7万人次下降至全国第九;从旅客吞吐量同比变化来看,北京首都机场降幅最大为65.5%,其次是上海浦东机场同比下降60.0%。

同样是由于2020年疫情导致国际航线普遍处于寒冬状态,以国际航线为主的北京首都机场、上海浦东机场无疑受到较大程度的影响;而重庆江北机场以国内航线为主,国际航线占比仅为一成,受疫情管控影响较小,因而在2020年客流量排名跃升五个位次,创下了通航以来的最好年度排名。

机场发展战略定位

——以国际航运市场为主

根据《上海航空枢纽战略规划》对两机场功能的布局定位,上海是以浦东机场为主构建枢纽航线网络和航班波,浦东机场作为航空枢纽战略的核心载体,力争打造成为品质领先的世界级航空枢纽;而虹桥机场在枢纽结构中发挥辅助作用,以国内点对点运营为主。

——国际旅客吞吐量占比高

不同机场的战略定位进一步影响机场旅客的结构差异。

上海浦东机场的国际航空枢纽发展定位决定了其主营业务主要是面向国际航线的旅客运输及相关商业服务的市场需求。从上海浦东机场的国际旅客吞吐量占比来看,疫情发生前的2019年占比高达42.6%,远远高于全国13.4%的平均水平;疫情发生后的2020年全年,上海浦东机场的国际旅客吞吐量占比下降至13.4%,仍高于全国平均水平11.4个百分点。

机场业务营收情况

从业务类型来看,上海机场公司运营管理的上海浦东机场目前经营业务主要分为航空性业务和非航空性业务。其中,航空性业务指与飞机起降架次、旅客及货物服务直接关联的基础性业务;其余非航空性业务包括延伸的免税店等零售商业、办公室租赁、值机柜台等。

由于浦东机场属于一类1级机场,目前航空性业务等收费项目的收费标准按照民航局相关文件规定实行政府指导价,而非航空性业务收费项目的收费标准实行市场调节价。

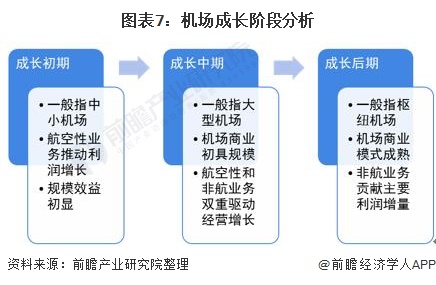

——机场成长阶段分析

结合国内外机场发展经验,机场发展可以分为三个成长阶段:在成长初期的中小机场,其盈利主要是依靠客流同步增长,在容量达到饱和后将进一步扩建;在成长中期的大型机场,由客流、商业共同推动盈利增长;在成长后期的枢纽机场,客流增速趋缓,主要由非航业务推动盈利增长。

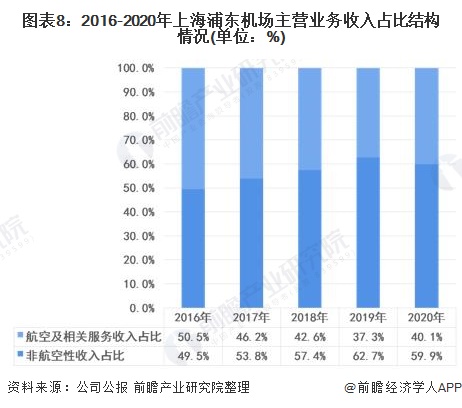

——非航空性收入占比约60%

2016-2019年,上海浦东机场的非航空性收入占比逐年增长,从2016年的49.5%增长到2019年的62.7%。到2020年受疫情的影响,非航空性收入占比下降至59.9%,但仍高于航空及相关服务收入。反映出上海浦东机场的经营收入主要来源于免税店、有税零售店、餐饮等非航空性收入。

从细分业务营收变化情况来看,2020年新冠疫情对非航空性收入的影响更为严重,非航空性收入同比下降62.45%,其中商业餐饮收入大幅下降76.80%。

整体来看,上海浦东机场在非航空性收入占比接近60%的情况下,受新冠疫情的冲击较为强烈,最终导致2020年上海浦东机场整体营收大幅下降60.68%。

——免税收入是非航收入的核心

在非航空性收入中,免税收入是机场非航空性收入的核心,具备着高盈利性、高成长价值。2016-2019年上海机场的免税租金收入平均增速约达到28%,2019年占非航收入的比重为55.2%。2020年免税收入下降至11.56亿元,占非航收入的比重仍有44.9%。

另外,由于浦东机场的免税业务为特许经营模式,几乎没有成本,初步将免税租金收入直接纳入利润总额计算,2019年浦东机场的免税租金收入占利润比重高达56.8%。2020年机场利润总额亏损15.16亿元。

注:企业未公布2018年免税租金收入数据。

免税协议修改导致企业市值大幅下跌

——协议修改前

根据2018年上海机场和日上免税店签订的《上海浦东国际机场免税店项目经营权转让合同》,机场以保底租金和实际销售提成两者取其高的方式获取租金收入,“上不封顶,下有保底”,2019-2025年上海机场免税租金的综合销售提成比例较之前的32%提升到42.5%,7年累计租金保底总收入为410亿元,平均增速约为14%。根据上述合同,上海浦东机场的免税业务收入将是机场整体盈利的重要组成部分。

——协议修改后

受疫情影响,免税店经营遭受重大打击,为此免税店与机场重新签订合作协议。根据2021年1月30日上海机场发布的《关于签订免税店项目经营权转让合同之补充协议的公告》,上海机场2021年-2025年免税店业务收入取决于浦东机场国际及港澳台地区航线客流的恢复情况,不设底线,其中原合同约定的2022-2025年收入下限在《补充协议》中调整为收入上限。

补充协议从2020年3月1日开始实行,受此影响,上海机场2020年收到的免税店租金从原本预计的41.58亿元直接下降到11.56亿元,减少将近30亿元,2020年浦东机场共亏损15.16亿元。

最新免税协议签订的影响直接反映在股票市场中。2021年1月29日收盘时,上海机场的市值还高达1522亿元。但从2021年2月第一周开始就大跌26%,达到400亿的跌幅,并且下跌的态势一直延续到4月底。

在近5个交易日里,上海机场股价从56.5元/股跌至48.21元/股,跌幅近15%,到4月29日上海机场的总市值下跌至946亿元。在近三个月的时间里,上海机场的总市值下跌超过35%。

整体来看,上海浦东机场基于国际航空枢纽的定位,在新冠疫情期间其国际航线客流量大幅下降,进一步对其最赚钱的免税业务造成较大冲击;另外,对于免税店而言,由于经营受困也不愿意给机场按原来的方式支付租金费用,于是双方签定补充协议,导致最近几年机场的经营利润将比原方案大幅减少,从而引发了股票市场的强烈反应。

发展趋势分析

据国际航协预测,到2024年国际航空运输量才能恢复到疫情以前的水平,全球航空市场结构受疫情影响将深刻改变,疫情对机场传统流量经济结构也产生了巨大影响,而作为以国际枢纽功能为主的上海浦东机场经营压力在短期内也将持续下去。

另外,受到海南的离岛免税、市内的免税店以及跨境电商,还有进口关税持续下降等多重因素的影响,机场口岸免税消费的购买力已经发生了变化,上海浦东机场此前免税红利难以为继。

以上数据及分析来源参考前瞻产业研究院发布的《中国机场建设行业市场前瞻与投资可行性分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务