2020年中国不良资产处置行业市场竞争格局分析 第5家全国性AMC-银河资管开业

目前,我国不良资产处置行业已形成“5+地方系+银行系+外资系+N”的市场竞争格局,由于前四大全国性AMC机构发展较早、项目经营较为丰富,我国不良资产处置行业目前由五大全国性AMC机构主导。2020年12月17日,银保监会公布了第五家全国性AMC-银河资产管理有限公司开业批复函,这标志着全国第五大AMC机构正式开业。

1、行业已形成“5+地方系+银行系+外资系+N”格局

不良资产处置,是指通过综合运用法律法规允许范围内的一切手段和方法,对资产进行的价值变现和价值提升的活动,其中,AMC(资产管理公司)是行业主要参与者。

在2013年以前,不良资产市场的行业格局主要由四大AMC主导;2012年至2016年,随着各地不良资产的激增,各地区对于不良资产的收购、处置需求愈加强烈,监管适时放宽了对地方AMC的设立条件;在地方AMC牌照放开的同时,商业银行也逐步加入不良资产处置行列;2019年,随着国内对外开放深入推进,外资资产管理公司加入国内不良资产行业。与此同时,部分民营机构也发觉不良资产市场的巨大潜力,掘金不良资产市场。

目前,我国不良资产处置行业已形成“5+地方系+银行系+外资系+N”的市场竞争格局,由于前四大全国性AMC机构发展较早、项目经营较为丰富,我国不良资产处置行业目前由五大全国性AMC机构主导。

2、“五大AMC机构”的发展历程

2020年12月17日,银保监会公布了第五家全国性AMC-银河资产管理有限公司开业批复函,这标志着全国第五大AMC机构正式开业。而在第五大AMC机构成立之前,前四大AMC机构共经历了20多年的发展历史,是我国最早参与不良资产处置的机构。以下是我国五大AMC机构发展历程中的重要事件:

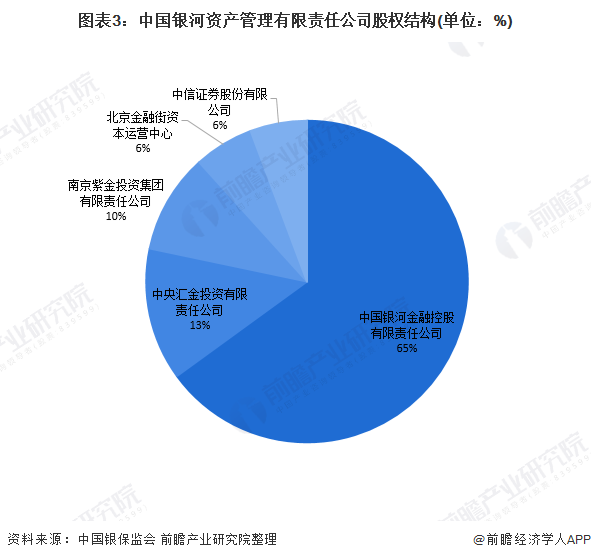

此外,关于第五大AMC机构-中国银河是我国作为时隔21年才诞生的又一家全国性AMC,银河AMC业务和前四大类似,允许全国其全国范围内设立分支机构。股东背景如下:

3、“四大AMC机构”不断回归主业

近年来,监管要求四大AMC回归主业,逐步剥离非不良资产业务,2018-2019年则是四大AMC的回归主业年和反腐年,均不断强调业务的风险管控。以下从债权招标、债权出让和债权受让三个角度了解四大AMC在债权不良资产转让市场的公开表现情况。

据《2019年全国不良资产市场白皮书-四大AMC篇》的数据显示,2019年,我国四大AMC全国债权招标总次数为4739次,总户数为89160户,披露金额的招标债权总额为18631亿元。其中,招标次数、金额最多的为信达,最少的为东方,长城与华融规模接近,各约占1/4。

在债权出让方面,2019年四大AMC债权出让成交总次数为1296次,总户数为15822户,披露金额的出让总债权为1991亿元,占招标总规模的10.69%。其中,披露金额的出让债权中,信达占比29.48%排名第一。

在债权受让方面,2019年四大AMC债权受让成交总次数为631次,约为出让次数的一半;总户数为12025户,约为出让户数的80%;披露金额的受让总债权为2992亿元,较出让额高出50%。其中受让债权占比最高的为东方,信达受让债权占比排倒数第一,而出让占比最低的华融,在受让债权规模上则排名第二。

更多行业相关数据请参考前瞻产业研究院《中国不良资产处置行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务