2020年中国互联网保险行业市场现状和发展趋势分析 保险科技打破行业痛点【组图】

我国互联网保险经营主体包括传统保险公司、互联网中介平台、第三方平台以及专业互联网保险机构等,从2012年开始迅速发展,2020年上半年,互联网保险规模保费收入达到1766亿元,其中人身险保费收入为1394.4亿元,占比接近八成,渗透率为6.6%;财产险保费收入为371.12亿元,渗透率为5.1%。当前保险科技在行业的运用仅集中于销售环节,要实现高质量发展,打破行业痛点,需要将保险科技渗透到全产业链环节。

互联网保险经营形式主题多样化

互联网保险是指保险机构依托互联网订立保险合同、提供保险服务的保险经营活动。按经营形式可分为1)传统保险公司信息化、2)专业中介平台网销、3)第三方电商平台、4)网络兼业代理、5)专业互联网保险公司。2012年2月,原保监会公布第一批包括中民保险网等19家企业在内的获得网上保险销售资格的网站,互联网保险公司中介网销由此发展起来。

人身险高占比

2012年以来,互联网保险行业呈现波动发展趋势,2012年-2015年保费规模快速增长,其中2013年增长率达到187.6%;2016年-2018年,监管机构对保险产品进行专项清理,互联网人身险保费下滑导致互联网保险渗透率下降。随着移动互联技术的快速发展,客户运用互联网自主消费的意愿越来越强烈,保险公司也积极利用互联网场景和数据资源,不断进行产品创新。2018年之后,受益于百万医疗等短期健康险的畅销,互联网保费再次快速增长。2020年上半年,互联网保险规模保费1766亿元,同比增长9%,其中人身险保费收入为1394.4亿元,占比接近八成,渗透率为6.6%;财产险保费收入为371.12亿元,渗透率为5.1%。

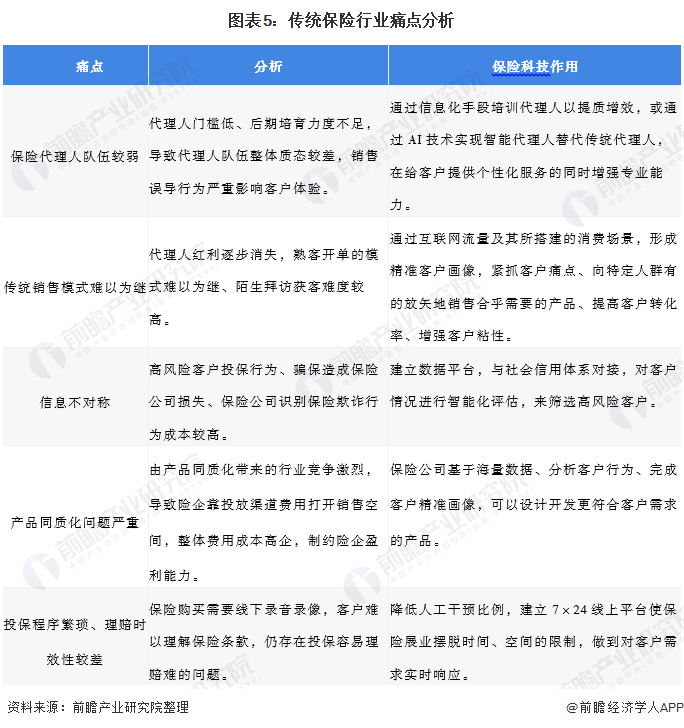

保险科技不止赋能销售环节,破除行业长期痛点

目前互联网保险更多效仿电商平台的比价、场景、货架等模式,实现险企-产品-客户的透明化连接。如四家专业互联网保险公司无需在各地设立分支机构,便可直接在线上销售特定品类的保险产品;传统线下销售需各地分支机构获批开设网点。而通过保险科技赋能,销售渠道仅为其中一个环节,未来保险科技将渗透到产业链的全部环节:产品设计、定价、营销、核保、承保、风控、理赔、运营等,提升公司运营能力、风控水平,改善用户体验。

保险业要成为经济“减震器”和社会“稳定器”,目前中国保险市场上还存在诸多问题。如何解决行业内长期存在的痛点成为亟待解决的核心问题,随着AI、大数据、物联网、区块链等新兴技术发展加速,保险行业迎来破局机遇。

以上数据来源于前瞻产业研究院《中国互联网保险行业商业模式与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务