2020我国物业服务上市企业市场表现与发展趋势 增值服务成为新盈利增长点

物业服务公司资本青睐度高 上市阵容扩大趋势明显

物业服务公司本身不持有物业的轻资产模式,使得整体资产负债率偏低,且每月固定收费的商业模式具有较稳定的现金流。轻资产与现金牛属性赋予了物业管理行业较强的抗周期性。

由于物业管理行业具有稳健现金流、高成长性以及易于嵌入增值服务等优势,近年来资本市场对于物业管理行业充分认可,规模企业受到青睐。

过去几年房企拆分物业上市的热潮不断,自2014年首家物企彩生活上市以来,截止2018年的5年间,仅有12家物业公司成功上市。2018年3月,住建部发布《关于废止物业服务企业资质管理办法》,取消了物业行业的行政管制,自此该行业进入了较快发展阶段。

2019年,物业企业上市引来井喷,全年共有12家物业服务企业以IPO、重组或借壳等方式登陆资本市场,与过去五年主板物业股的总数相当,成为物企上市数量最多的一年。2019年物业板块表现较好,物业公司现金流稳定,增长确定性高,获得资本市场认可,估值显著提升;同时,近年来物业行业集中度快速提升,相关企业扩大规模诉求强,在资本市场融资,有助于企业提升竞争力,争取更大市场份额。

2020年疫情期间,物业公司体现出了重要的作用,引起了社会广泛关注,物业公司估值得到了进一步提升。2020年上半年在香港IPO上市的内地物业公司共3家,IPO募资27.27亿港元。就IPO的首日表现来看,三家均超过发行价,平均涨幅为11.49%,其中涨幅最大的是建业新生活(09983),其涨幅为22.19%。截止2020年6月30日,已有27家物业企业在港股和A股上市,上市阵容扩大趋势明显。

上市公司十强中碧桂园服务居于首位

2020年5月26日,由中国物业管理协会、上海易居房地产研究院中国房地产测评中心联合开展,中物研协具体实施的《2020物业服务企业上市公司测评报告》在上海正式发布。

根据报告发布的2020物业服务企业上市公司十强榜单,2019年榜首易位,碧桂园服务荣登首位,绿城服务紧随其后,2019年新上市的央企优秀物企保利物业一跃成为第三名。

此外,雅生活服务、招商积余、中海物业、彩生活、新城悦服务、蓝光嘉宝服务、永升生活服务、奥园健康和佳兆业美好也因其各项指标表现出色,运营能力强劲,综合实力突出,成为2020物业服务企业上市公司十强企业。

财务核心指标表现持续向好 头部企业优势集聚

从核心测评指标来看,2019年26家上市物企各财务指标表现持续向好,营业收入均值、毛利和净利均值均比上年有所提高,毛利率均值略低于30%,净利率均值在12%左右,总资产均值进一步扩大。

2019年,26家上市物企总资产合计达925.77亿元,连续三年增长率保持高速增长,2019年增长率高达41.6%。2016年至2019年总资产复合增长率达25.2%,26家上市物企高度重视管理规模的扩张,管理规模持续扩容,从而促进企业总资产的增加,集中度向头部企业聚集,行业分化现象渐显。

在管面积持续增长 集中度进一步提升

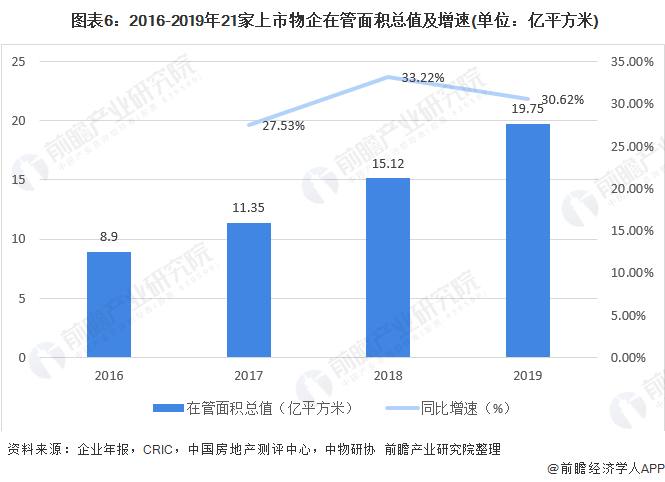

2016年至2019年,21家上市物企在管面积持续扩充,2019年在管面积总值较上年增长30.6%至19.75亿m2,净增4.63亿m2,呈现持续高速增长的态势,2016年至2019年在管面积复合增长率达30.5%。

同时,上市物企在管面积集中度进一步提升。根据《2019中国物业管理行业年鉴》物业管理行业管理面积数据,则这21家上市物企在管面积总值分别占物业管理行业管理规模的4.0%、4.6%和5.4%。预计2019年物业管理行业管理规模将达300亿平方米,由此,21家上市企业2019年在管面积在行业中的集中度将有望达到6.6%,管理规模进一步扩大,集中度持续提升。

服务领域不断延伸 增值服务成为新盈利增长点

从明确营收结构构成的15家物企来看,基础物业管理服务仍为其基本的收入来源,占总收入的比例在40%至80%之间,物业管理服务收入占总收入的比例均值为60.8%。同时,物业管理行业拥有得天独厚的入口资源优势和业主交互能力,能够迅速的感知业主和居民多元化的服务,上市物企不断挖掘物业管理服务的附加值和边际效应,服务领域不断延伸。

2019年,在详细披露营收结构的15家上市物企物业中,管理服务收入、社区增值服务收入、非业主增值服务收入总值分别为275.54亿元,65.26亿元和88.73亿元,分别占营收规模总值的61.2%、14.5%和19.7%。

从业务开展的情况来看,增值服务的毛利率远高于基础物业管理服务,且社区增值服务的毛利率高于非业主增值服务。

2019年详细披露毛利率的13家上市物企,物业管理服务毛利率范围在11.4%至30.2%,而增值服务的毛利率则在29.6%至60.9%。增值服务的毛利率远高于物业管理服务。

13家上市物企社区增值服务的毛利率分布在27.1%至68.9%的范围内,非业主增值服务毛利率在16.0%和53.9%范围内,由于社区增值服务对人的依赖相较更低,因此社区增值服务的毛利率普遍高于非业主增值服务。

更多数据请参考前瞻产业研究院《中国物业服务企业商业模式与市场投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务