一文了解2020年中国食醋行业市场现状与发展前景 食醋存在较大整合空间

食醋正处于快速成长阶段

不同调味品发展阶段不一,其中食醋正处于快速成长阶段。食醋作为中国传统的调味品,渗透程度不及酱油,由于口味悬殊导致四大名醋割据,在各自根据地呈主流消费,尚未出现全国化企业,目前食醋行业已经步入发展的快车道,随着食醋产品定位的丰富,自身结构的升级,食醋行业将继续保持稳定增长。

食醋集中度低 地域割裂严重

与调味品其它子板块相比,食醋领域龙头优势不明显,行业面临整合契机,食醋行业的市场集中度在调味品其它子板块最低。鸡精鸡粉行业比较成熟,龙头太太乐、美极等五家企业市占率达85%;蚝油行业海天独领风骚,市占率47%左右,与李锦记、中炬、欣和、味事达合计市场份额约60%;酱油行业海天、中炬、加加等五家企业市占率约30%;榨菜行业中涪陵榨莱一家独大,CR5约为39%。相较而言,食醋行业集中度处于较低水平,未来随着龙头企业规模优势突显和向外扩张,市场份额将持续会向龙头企业集中。

造成食醋行业市场集中度低的主要原因是目前国内食酷行业呈现出地域性强的特点。山西老陈醋、镇江香醋、四川保宁醋和福建永春老醋素来被称为中国四大名醋,四大食醋品牌的地名即醋名,醋的口味与产地地理标志紧密相关。食酷行业出现了地方割据现象,区域性企业众多,产品市场往往集中于本地区或扩展至口味相近的邻近地区。

人均食醋消费量有待提高 食醋存在较大整合空间

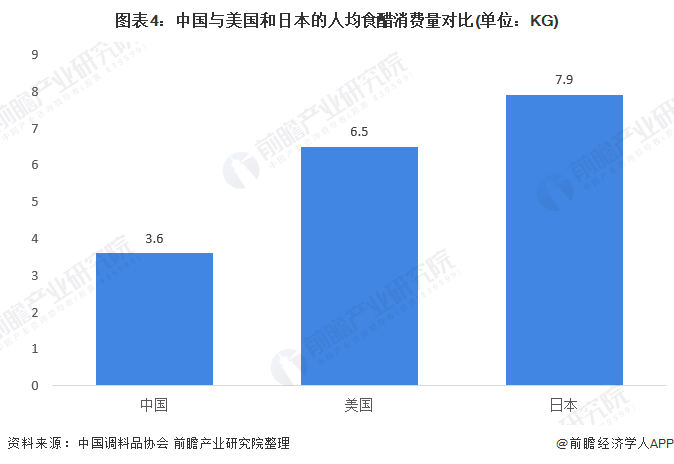

调味品协会数据显示,2018年中国食醋消费量为500万吨,中国人口数量为13.9亿,由此计算可得中国食醋每年的人均消费量3.6公斤,而美国年人均消费量为6.5公斤,同属亚洲饮食文化地带的日本每年的人均消费量达到了7.9公斤。日本和美国的现代化速度都早于我国,消费升级比国内领先,对标日本和美国,保守估计我国的食醋年人均消费量至少有一倍增长空间。

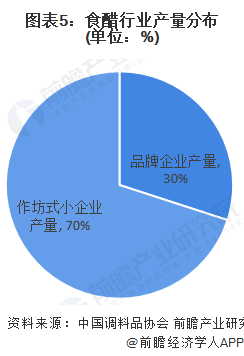

食醋行业集中度低,存在较大整合空间。我国有近6000家食醋生产企业,其中品牌企业仅占到行业产量的30%左右,作坊式小企业约占70%。作坊式小企业往往存在生产技术落后、产能效率低下、规模效应缺乏、产品质量难以保证等问题,市场竞争力缺乏。这类小企业遭到整合或淘汰是大势所趋,品牌企业的整合空间较大。

醋企在消费升级趋势下,品牌价值不断拔高。调味品作为消费者日常需求商品,采购频次不高、刚需属性强,消费者对于价格提升更敏感度较低。在食醋行业整体升级过程中,消费者品牌意识觉醒,具备品牌辨识度的行业龙头更为获利。2019年中国品牌力指数食醋行业前三位分别是海天、恒顺、水塔。

以上数据来源于前瞻产业研究院《中国调味品行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务