欧派家居VS索菲亚 定制家居龙头之争各有所长

定制家居兴起主要集中于定制橱柜、定制衣柜两个领域,逐步拓展至卧室、书房、客厅、餐厅及厨房等房屋空间,品类融合分为以衣柜领域切入橱柜,及以橱柜切入衣柜。衣柜切入橱柜以索菲亚、好莱客为代表,橱柜切入衣柜以欧派、志邦等为代表。

欧派家居营收仍保持双位数增长

欧派家居成立于1994 年,是国内领先的高品质家居产品配置、一站式家居设计方案、人性化的家居综合服务商。公司由定制橱柜起步,并从橱柜向全屋产品延伸,逐渐覆盖到整体衣柜(欧派全屋定制)、整体卫浴、定制木门、金属门窗、软装、家具配套等整体家居产品。

索菲亚成立于2001年,主要从事定制衣柜、橱柜和木门的研发、生产和销售。经过多年积累,索菲亚已成为国内定制家居行业的代表品牌之一。2001年,索菲亚率先将定制衣柜引入中国,并于2014年和2017年先后进入橱柜和木门领域。

受益于我国房地产市场的蓬勃发展,定制家居行业发展迅速,其中欧派家居和索菲亚更是表现突出。2014年以来,欧派家居和索菲亚营业收入均稳步提升,但整体增速欧派家居要明显高于索菲亚,近年来,两者营收差距逐步扩大。2019年,欧派家居实现营业收入135.3亿元,同比增长17.59%,仍保持两位数增长;索菲亚实现营业收入76.9亿元,同比增长5.13%。

盈利差距扩大

盈利方面,凭借橱柜产品的持续高速增长,2019年,欧派家居实现归属于上市公司股东的净利润18.4亿元,同比增长17.02%;索菲亚实现归属于上市公司股东的净利润10.8亿元,同比增长12.34%。从2014年以来净利润走势来看,欧派家居变现明显强于索菲亚,2014-2015年,两者利润相当,2015年索菲亚净利润甚至高于欧派。随后几年,索菲亚受橱柜业务连续亏损及新业务扩张较慢影响,净利润增速大幅低于欧派,导致两者净利润差距扩大。

从产品销售毛利率来看,欧派家居和索菲亚均维持在30%以上的较高水平。2019年,索菲亚产品销售毛利率为37.33%;欧派家居产品销售毛利率为35.84%,略低于索菲亚。

细分产品各有所长

欧派家居和索菲亚虽均为我国定制家居市场龙头企业,但由于各自发展路径各不相同,因此产品结构也有所不同。

欧派家居以橱柜起家,公司目前主要的收入来自于橱柜和衣柜,2019 年,公司橱柜产品实现营业收入61.93亿元,衣柜产品实现营业收入51.67亿元,两项业务合计占比约84%,不过,衣柜的收入占比逐年提升,由2015 年的24%提升至2019 年的38%,提升幅度显著,目前已经成为公司的第二大主营业务,仅次于衣柜龙头索菲亚的规模。

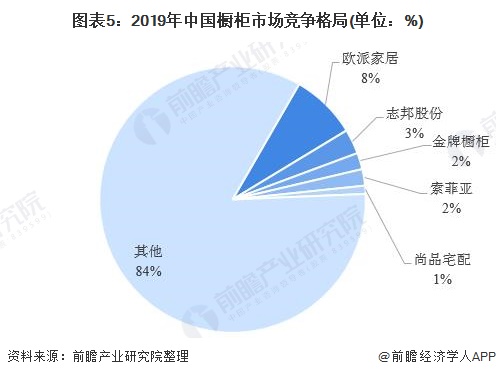

虽然近年来,欧派家居橱柜产品收入占比逐下滑,但从全行业发展情况来看,公司目前在橱柜领域仍处于领头地位。目前,我国橱柜市场呈现企业多而分散的局面,行业集中度相对较底,欧派家居凭借多年发展经验,稳居行业首位,2019年,欧派家居橱柜产品市场份额为8%,远高于企业橱柜相关企业。

不同于欧派,索菲亚主营衣柜产品,进入橱柜市场较晚。2019 年,公司衣柜产品实现营业收入61.76亿元,占公司营业收入的80.35%,稳居全国第一;橱柜方面,2019年,公司司米橱柜实现收入8.79亿,增长21.99%,尤其的第四季度,实现了超过36%的增长,在利润方面,实现了首年盈利2344.05万元。

相较于橱柜市场分散化发展,衣柜市场则相对集中,以索菲亚为代表的龙头企业份额略高于橱柜。2019年,索菲亚衣柜产品市场份额为13%,排名第一;欧派家居紧随其后,占比为10%,排名第二。

产能全国布局,销售均较集中

欧派家居四大基地全国性布局,具备大规模非标定制生产能力。欧派家居目前已经拥有广州总部和清远、天津、无锡、成都四大生产基地,形成辐射华南、华北、华东、华西的全国性生产能力,并已初步将原来的零部件生产模式提高为全屋定制家具产品的柔性化加工工艺,并辅之以自动加工技术,进行现代化和信息化改造,现已建立柔性化的定制生产线。

索菲亚上市以来持续推进产能建设,产品运输辐射半径快速扩大。截至2019年底,已经形成华南、华东、华北、西部、华中、恒大索菲亚六大全屋定制家具生产基地和齐齐哈尔木门生产基地。

从营业收入按地区构成来看,欧派家居与索菲亚均主要聚焦华南、华东以及华北等地。2019年,欧派家居在华东地区营收占比为29.55%,在华南地区营收占比为19.25%;索菲亚在华南地区营收占比为22.41%,在华东地区营收占比为23.90%。

索菲亚销售渠道仍有提升空间

目前,各大主要定制家居企业均逐步采取全渠道营销体系,包括经销商渠道、整装渠道、家装渠道、大宗工程业务、电商新零售渠道和直营专卖店式。在地产压制与行业竞争加剧压力下,家具企业纷纷寻求渠道变革,将获取流量的时间节点向前推移,目前家具厂商产品出货以经销商渠道为主,但大宗业务占比上升趋势明显。2019年,欧派家居经销渠道占比为78.98%;大宗业务占比为16.18%,较2015年的8.41%有较大提升;索菲亚经销渠道占比为83.86%,大宗业务占比为12.23%。

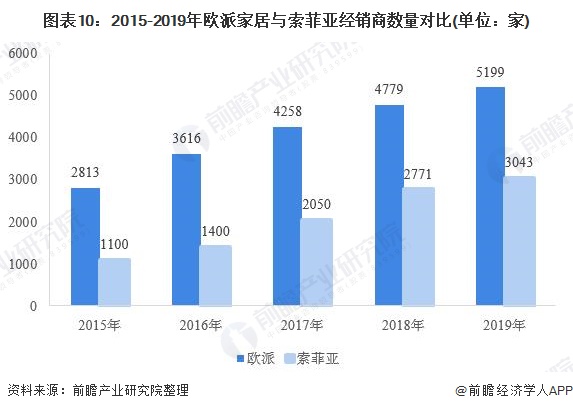

具体到经销商方面,从同行业比较来看,欧派家居经销商数量均行业领先。从近几年定制家具公司经销商及门店拓展情况来看,截至2019年年末,除欧派家居(经销商数量5199家)、索菲亚(经销商数量3043家)和志邦家居(2141家),其他定制家具公司经销商数量均未超过2000家。

更多数据请参考前瞻产业研究院《中国家具行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务