十张图读懂中国写字楼租赁现状 联合办公市场前景广阔

商业地产供给下降,办公楼一级市场资源紧缺

受国家土地政策和经济形势影响,我国商业地产一级市场供给和需求双双下降。在供给方面办公楼固定资产投资额和施工面积结束了连续十年的上涨趋势,在2018年首次出现下降;需求方面,办公楼销售金额和销售面积也均出现不同程度的下降。办公楼一级市场供需双降,使得市场上办公楼存量面积减少,在下游需求不断提升的情况下,有利于办公楼租赁价格的上涨。

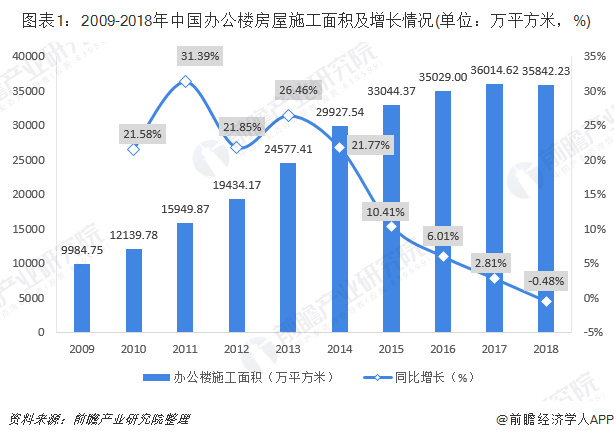

2009-2018年,全国办公楼施工面积规模总体呈上升趋势,增速整体放缓。2018年全国办公楼施工面积规模为35842.23万平方米,同比下降0.48%,首年出现负增长。

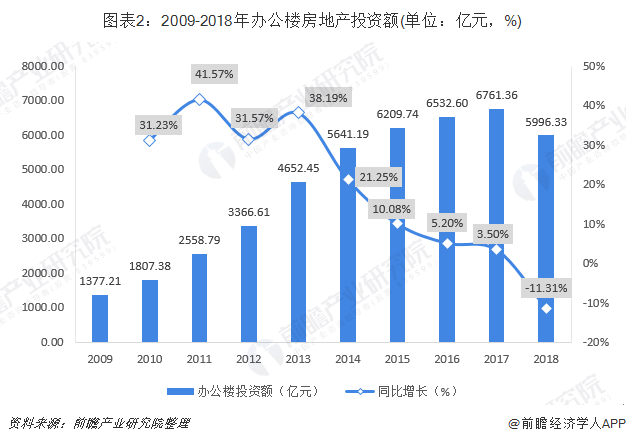

相对于往年而言,由于大中型城市的土地资源逐渐稀缺,房地产企业拿地价格呈上涨趋势,但是可用地块数量已经逐渐减少,特别是繁华优质地块,土地竞争愈发激烈,房地产企业开发利润减少,也降低了房地产企业拿地的积极性。2009-2018年,全国写字楼用地投资额总体呈上升趋势,但增速整体放缓。2018年全国办公楼用地投资额出现较大成都下滑,下滑至5996.33亿元,同比下降11.31%。

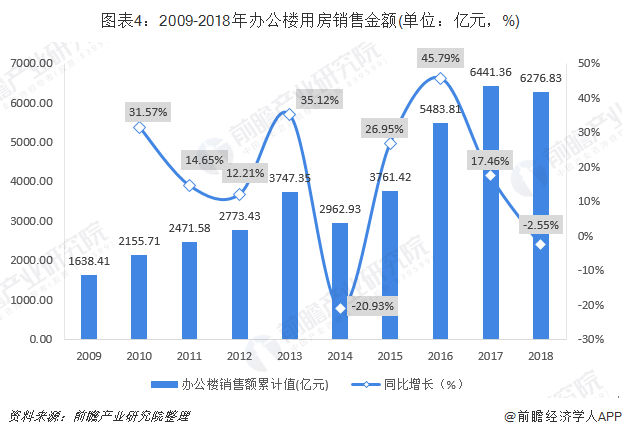

在需求方面,2018年办公楼销售面积较上年小幅下降。2009-2018年,我国办公楼用房销售面积总体呈增长态势,2018年出现负增长,为2014年以来首次出现负增长,具体来看,2018年,我国办公楼用房销售规模为4363.32万平方米,同比下降8.26%。

办公楼销售金额也出现下降,2018年,我国办公楼销售金额为6276.83亿元,同比下降2.55%。办公楼销售金额较办公楼销售面积下降幅度略小,说明2018年在办公楼供给和需求双双下降的局面下,办公楼销售单价反而上升,达到14385元/平米,较上年同比上升6.22%,销售单价的上涨,对于购买的企业和个人来说,将会将一部分额外成本通过租金的形式转嫁到租赁者身上,将会促使写字楼租金价格的上涨。

商业地产企业各有盈利模式,上海、北京、深圳市场依旧领跑全国

商业地产的投资大,资金回收周期长,商业地产项目盈利能力的强弱不仅体现在销售环节,从拿地到设计,到开发,到招商、业态布局,再到后续运营,每一个环节都影响到商业地产项目的长期生存与盈利。因此商业地产行业的竞争不只是某个环节的竞争或者产品的竞争,更多地体现为商业模式的竞争。目前我国商业地产行业已经形成了几种较为成功的商业地产模式,其中万达模式、中粮大悦城模式、华润万象城模式已成功在多个地区加以复制,并且运行良好。一个好的商业模式不仅缩短了开发-盈利周期,而且降低了在开发过程中因不断摸索而需要耗费的成本。这些商业地产领先企业就是凭借有利的商业模式而实现了快速扩张。

上海、深圳和北京作为我国一线城市,是主要企业的集中地,商业地产领域的活跃程度也远远领先于其他城市,根据德勤&南洋理工&睿意德联合发布的《2018中国商业地产活力40城》,2018中国商业地产活力城市排名前十的分别是上海、北京、深圳、成都、广州、杭州、重庆、武汉、苏州和南京。上海、北京商业地产活力依旧领跑全国,二者差距呈现稳步缩小态势。北京商业创新活跃度领衔一线城市,丰富的人才储备、技术资源和文化资源为商业创新提供了不竭的源泉和强劲的后发力。

金融业仍是写字楼租赁主导,联合办公发展空间巨大

写字楼一级市场供需双降导致资源紧缺程度加大。根据第一太平戴维斯发布的《2018年中国写字楼市场报告》数据显示,2018年全国主要城市甲级写字楼租金普遍呈上涨趋势,而空置率多数城市均呈下降趋势。其中,北京和上海为写字楼租金上涨幅度最高的城市,租金上涨幅度分别为10.9%和10.4%;大连和重庆的甲级写字楼租金略有下降,下降幅度分别为1.6%和2.3%。空置率方面,重庆和成都空置率下降幅度最大,分别为10.5%和8.5%,天津空置率上涨幅度最大,上涨幅度为7.6%。

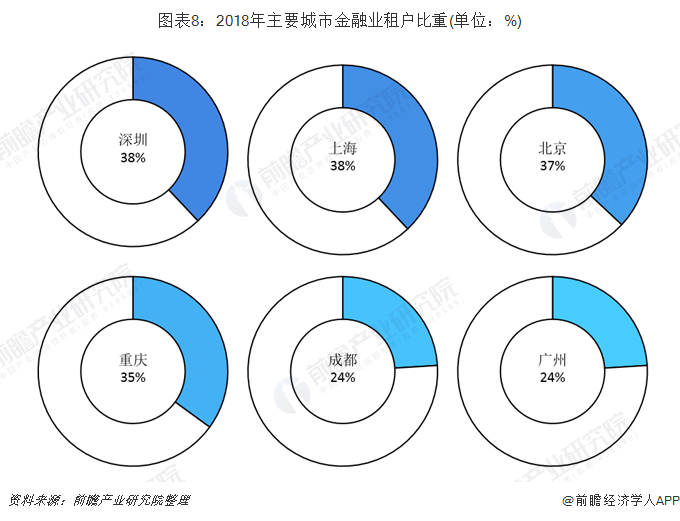

金融行业是中国写字楼市场的需求主力,在全国主要城市均有所体现。以传统金融机构为代表的金融业承租面积最多,倾向于租赁或购买优质剪辑写字楼来彰显企业竞争力。金融业租户对于高位租金的承受能力较高,商业银行和保险公司对办公空间面积有较大需求,随着金融业企业的不断扩张,也更倾向于将分支机构设立在次级或非核心商务区的甲级写字楼中。

2018年,金融市场表现相对疲软,对券商、基金和资产管理公司的扩张计划造成冲击,但随着中央对中小企业的重视和政策扶持,有助于金融市场逐步回归正轨,金融服务业对外开放,推动资管行业专业化,届时对办公空间的需求也将有所回升。

自2016年Wework在上海开设中国大陆首家联合办公门店以来,联合办公一直是写字楼市场的热议话题之一,在2018年呈现了爆发式增长的趋势,使行业集中度迅速提高。目前,联合办公市场已经取得了很大的发展,也会对人们的工作方式产生长远的影响。随着更多参与者的进入,行业竞争将会更加激烈,除了专业运营商和初创公司外,许多房地产知名企业也开始建立联合办公品牌,希望涉足这个前景巨大的市场,如龙湖地产的“一展空间”,凯德集团的“C3”,佳兆业的“创享界“等。

随着市场的发展,联合办公的规模和选址也在演变。起初,Wework、裸心社等行业领先运营商热衷于选址小体量改造项目,如今联合办公已经在甲级写字楼大规模扩张,客户群体也从小型初创公司变为灵活办公的大企业。许多运营商也正在向二线城市扩张以增加份额,除北上广深之外,成都、杭州、西安等地也有联合办公场所入驻。

更多数据及分析请参考前瞻产业研究院《中国商业地产行业市场前瞻与投资战略规划分析报告》

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务