2019年中国食用油行业市场竞争格局分析 行业集中度较高【组图】

食用油消费总量呈小幅增长趋势

随着我国居民生活水平的提高,我国食用油的消费量也逐年增长。根据国家粮油信息中心数据显示,2017/18市场年度,我国共消费食用植物油3440万吨,较上一个市场年度有小幅增长;2012/13市场年度至2017/18市场年度,年均复合增长率达到4.54%。

注:以上统计数据年度为当年10月至下年9月。

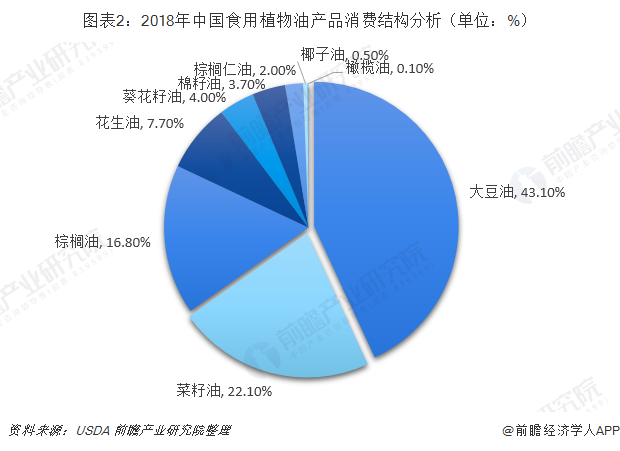

大豆油和菜籽油为我国食用油的消费主力

中国食用植物油行业的品种较为丰富,主要有大豆油、菜籽油、花生油、棉籽油、葵花籽油以及芝麻油、油茶籽油、米糠油、亚麻籽油、玉米油、红花籽油等,其中,棕榈油主要从马来西亚和印度尼西亚进口,橄榄油则主要从西班牙等地中海国家进口。

根据USDA数据统计,2018年大豆油和菜籽油消费量占比分别为43.10%和22.10%,可见,从中国食用植物油的产品消费结构来看,大豆油和菜籽油已成为消费主力。

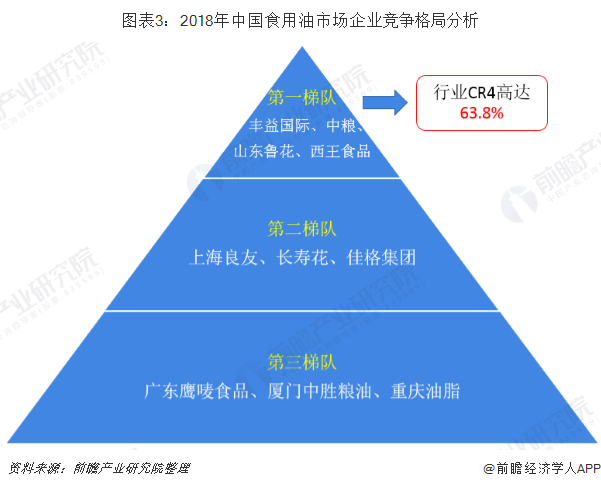

行业集中度较高,CR4高达63.8%

我国食用油行业经过多年的发展,形成了丰益国际、中粮、山东鲁花等优秀龙头企业。目前,食用油市场有向行业龙头企业集聚发展的态势。根据Euromonitor数据统计,丰益国际、中粮、山东鲁花以及西王食品处于食用油企业中的第一梯队,2018年四家公司共占食用油销量的63.8%。

从各企业在食用油的销量占比来看,2018年,丰益集团以高达39.8%的市占率占据我国食用油行业的绝对龙头地位,其次是中粮集团,市占率达13.8%。食用油行业集中度高的原因在于食用油的主力消费群体为中老年人和家庭妇女,这一类群体对于新品牌的接受度比较低,因此老品牌的行业地位很难被撼动。

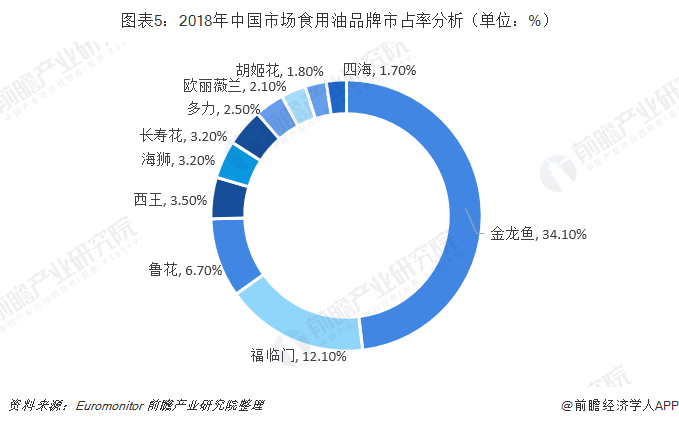

食用油行业的竞争激烈程度不逊于快速消费品的任何其它行业。企业的在品类上的竞争,推动了各个食用油品种的发展。丰益国际旗下主要品牌为金龙鱼,中粮旗下主要品牌为福临门,都是由多油种构成的综合性品牌;山东鲁花以花生油为主,西王和长寿花则成为玉米油的代表品牌;多力成为葵花籽油的代表品牌。根据Euromonitor数据显示,丰益国际旗下品牌金龙鱼的市占率达到34.1%,位列第一;其次是中粮旗下品牌福临门市占率为12.1%,位列第二。

整体而言,近年来中国食用油行业的集中度越来越高,消费者品牌消费的特征越来越明显,而且价格战的“枪声”依稀可见。这意味着将来中小企业在食用油行业的生存空间将越来越小。但不排除中国食用油市场重新洗牌的可能性,这种可能性来自三个方面:一是行业内资本的重新整合或行业内外资本的结合;二是行业外资本的进入;三是越来越多的国外资本的进入。

以上数据来源于前瞻产业研究院发布的《中国食用油行业产销需求与投资预测分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动

广告、内容合作请点这里:寻求合作

咨询·服务