2018年风电行业市场现状与发展前景分析 风电电价政策落地 行业将迎三年复苏周期

2018及2019年上半年风电新增及累计装机容量持续增长,风电发电量持续增长,全国弃风电量和弃风率持续双降。

2019年5月26日,发改委下发《关于完善风电上网电价政策的通知》,标杆电价改为指导价,新核准集中式项目电价全部通过竞争方式确定,不得高于项目所在资源区指导价。在2020年底前并网的要求下,存量项目开发节奏将加快。从几大运营商开工和装机预期来看,项目开发节奏明显提速,2019-2021年风电高景气度将维持。

风电新增及累计装机容量持续增长

据国家能源局数据,2018年,新增并网风电装机2059万千瓦,累计并网装机容量达到1.84亿千瓦,占全部发电装机容量的9.7%。

2019年1-6月,全国新增风电装机容量909万千瓦,其中海上风电40万千瓦,累计并网装机容量达到1.93亿千瓦。

风电发电量持续增长 平均利用小时略有下降

根据国家能源局统计数据,2018年风电发电量3660亿千瓦时,占全部发电量的5.2%,比2017年提高0.4个百分点。2018年全国风电平均利用小时数2095小时,同比增加147小时;2019年1-6月,全国风电发电量2145亿千瓦时,同比增长11.5%;全国平均风电利用小时数1133小时,同比下降10小时。

全国弃风电量和弃风率持续双降

根据国家能源局统计数据,2018年全年弃风电量277亿千瓦时,同比减少142亿千瓦时,平均弃风率7%,同比下降5个百分点,弃风限电状况明显缓解。

2019年1-6月,全国弃风电量105亿千瓦时,同比减少77亿千瓦时;全国平均风电利用率95.3%,平均弃风率4.7%,弃风率同比下降4.0个百分点。全国弃风电量和弃风率持续“双降”。

风电电价政策落地 行业将迎三年复苏周期

2019年5月26日,发改委下发《关于完善风电上网电价政策的通知》,标杆电价改为指导价,新核准集中式项目电价全部通过竞争方式确定,不得高于项目所在资源区指导价。2019年I-IV类风区指导性电价分别为0.34元、0.39元、0.43元、0.52元/kwh,下降幅度分别为0.06元、0.06元、0.06元、0.05元。2020年I-IV类风区指导性电价分别为0.29元、0.34元、0.38元、0.47元/kwh,较2019年指导性电价均下降0.05元。

陆上风电进入三年抢装期,2021年全面平价:2021年起新核准陆上风电全面平价上网,国家不再补贴。2018年底前核准的风电项目,2020年底前要求并网,2020年底前仍未完成并网的,国家不再补贴;2019年1月1日至2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴。

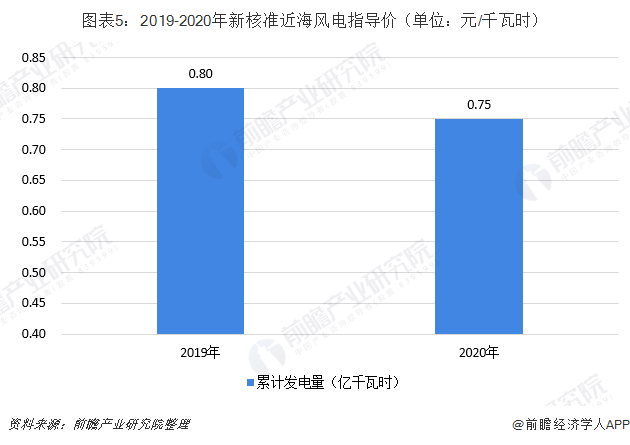

海上风电方面,将海上风电标杆上网电价改为指导价,新核准海上风电项目全部通过竞争方式确定上网电价;2019年符合规划、纳入财政补贴年度规模管理的新核准近海风电指导价调整为每千瓦时0.8元,2020年调整为每千瓦时0.75元。新核准近海风电项目通过竞争方式确定的上网电价,不得高于上述指导价。

对2018年底前已核准的海上风电项目,如在2021年底前全部机组完成并网的,执行核准时的上网电价;2022年及以后全部机组完成并网的,执行并网年份的指导价。

在2020年底前并网的要求下,存量项目开发节奏将加快。2019-2020年间核准项目为获得补贴,有动力在2021年底前并网。此外,三北大型基地及送出线路配套有序建设,三北装机将重回增长。从几大运营商开工和装机预期来看,项目开发节奏明显提速,2019-2021年风电高景气度将维持。

以上数据来源于前瞻产业研究院发布的《中国风电行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务