十张图带你了解中国奶酪行业市场发展现状 市场整体竞争环境宽松

欧睿咨询数据显示,2018年我国奶酪行业市场规模(零售额口径)达到58.3亿元,较2017年同比增长16.8%。从体量上看,我国奶酪消费处于培育期,2018年零售额仅占我国乳制品消费的1.5%,但呈现快速上升态势。市场需求方面,近年来我国奶酪产品市场消费量呈高速增长趋势,但人均消费量与发达国家相比仍存在较大差距,可见我国奶酪行业成长空间巨大。市场竞争格局方面,目前行业整体竞争环境较为宽松,且外资品牌占主导地位。

行业发展潜力巨大

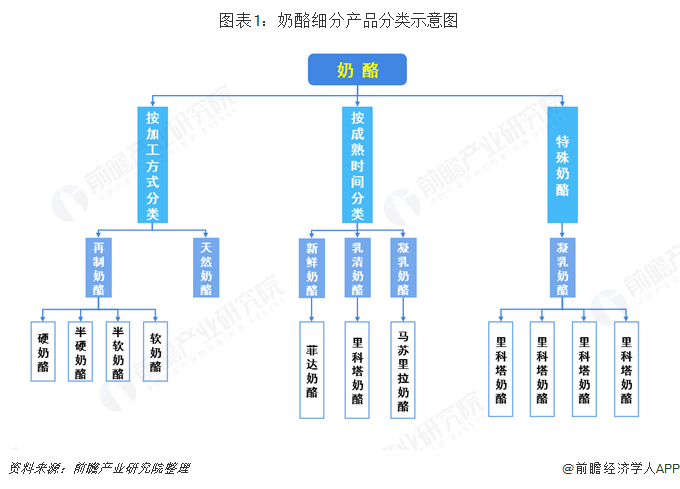

奶酪为成熟或未成熟的软质、半硬质、硬质或特硬质、可有涂层的乳制品。按照加工方式,奶酪可以分为天然奶酪和再制奶酪;按照成熟时间分类,奶酪可分为新鲜奶酪、乳清奶酪、凝乳奶酪,其中国内销量最大的马苏里拉是凝乳奶酪的一种。

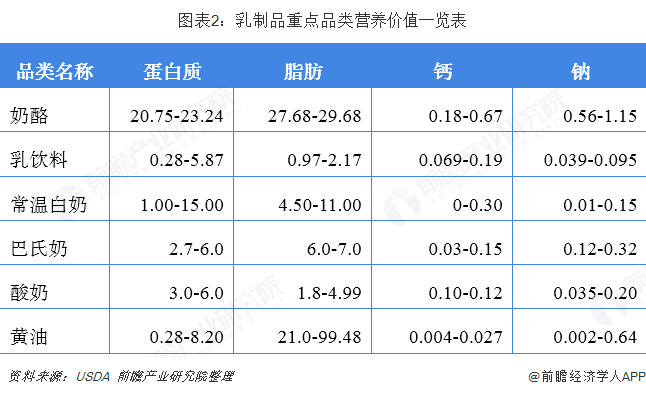

奶酪营养附加值高,是物流、技术、生活水平发展至一定阶段的产物,位于乳制品消费金字塔的最顶端。1公斤奶酪用10-12公斤牛奶制成,蛋白质含量是牛奶的5-8倍、含钙量是牛奶的5-6倍,而根据USDA数据显示,前十大高蛋白食物中,帕玛森奶酪蛋白质含量仅次于螺旋藻和大豆,原制奶酪蛋白质含量为 20g-30g/(100g),营养价值高,寓言故事《谁动了我的奶酪》也体现了奶酪在食品、人民生活质量要素中的重要地位。

奶酪作为国内极具增长潜力的乳制品细分领域,近年来行业市场规模保持高速增长趋势。根据欧睿咨询数据显示,2018年我国奶酪行业市场规模(零售额口径)达到58.3亿元,较2017年同比增长16.8%。从体量上看,我国奶酪消费处于培育期,2018年零售额仅占我国乳制品消费的1.5%,但呈现快速上升态势。

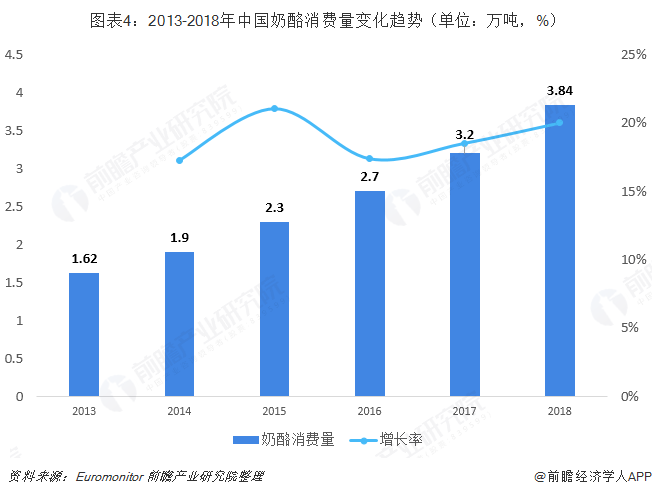

从奶酪产品消费量情况来看,2013-2018年我国奶酪消费量保持高速增长趋势。欧睿数据显示,2018年我国奶酪产品消费量达到3.84万吨。

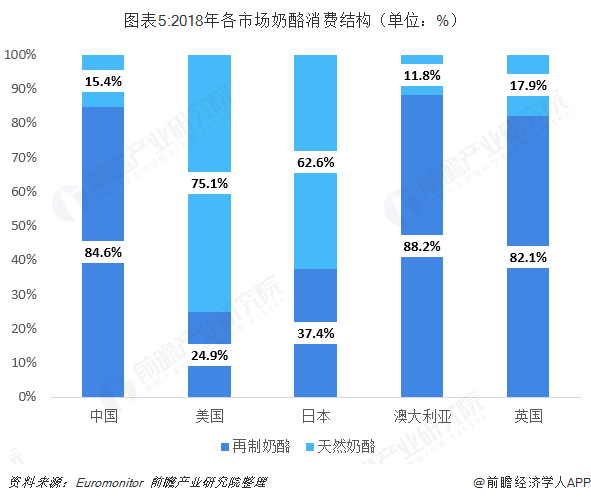

从目前国内奶酪产品消费量结构看,我国奶酪消费以再制奶酪为主。国际权威调研机构数据显示,2018年我国奶酪制品消费结构中,天然奶酪、再制奶酪消费占比分别为15.4%、84.6%,消费量增速分别为9.1%、5.4%,根据发达国家经验,再制奶酪在消费者培育阶段起到重要作用,当行业进入稳步成长期,由于消费者对营养价值要求提升,天然奶酪占比将超过再制奶酪。

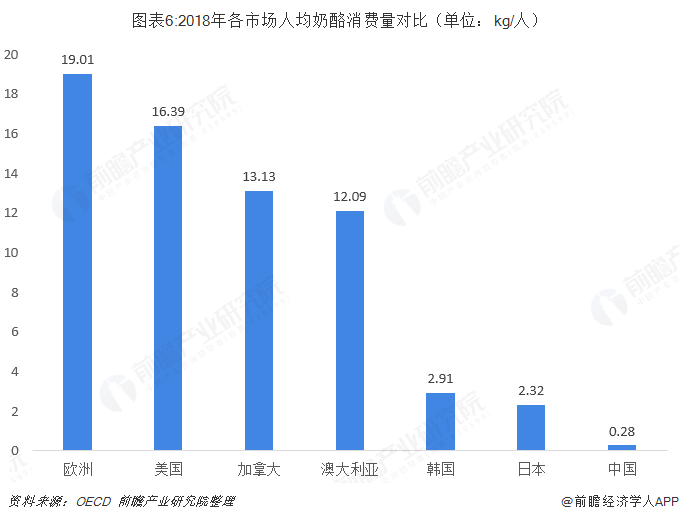

但是从人均消费量看,根据OECD(经合组织)数据,2018年我国人均奶酪消费量为0.28kg/人,对标消费习惯较为接近的日本及韩国,则分别有2.32kg/人、2.91kg/人。

在奶业发达国家,奶酪属于日常饮食,品种丰富多样,占乳制品消费总量的70%。我国奶酪消费局限于高端消费群体和少数民族聚居地,与国外大众化消费相比仍有很大差距。随着消费升级以及奶酪营养价值逐渐被认识,我国奶酪消费人群和人均消费量有望不断增加,国内新生代对奶酪的消费习惯正在快速培育,80、90后父母思维方式更为开放,对子女营养补充选择更加多元,奶酪作为营养物质丰富的乳制品,非常适合儿童食用。因此,儿童奶酪也逐渐成为奶酪市场的主流发展品类。

外资品牌占主导地位

目前我国奶酪市场由进口品牌主导,Euromonitor数据显示,2018年国内奶酪零售市场品牌CR5约为52.6%,皆为进口品牌,其中百吉福占比高达27.2%,为国内奶酪品类绝对领导者;CR10为63.5%,存在部分国产品牌如蒙牛(2.9%)、妙可蓝多(2.0%)、光明(0.8%)。当前市场整体增速保持高位,领先企业皆受益于行业增长红利,且呈现份额提升的趋势。

其中,龙头百吉福年销售额增长较为平稳,2018年公司营业收入约为15亿元,2011-2018年营收年均复合增长率达到26%。

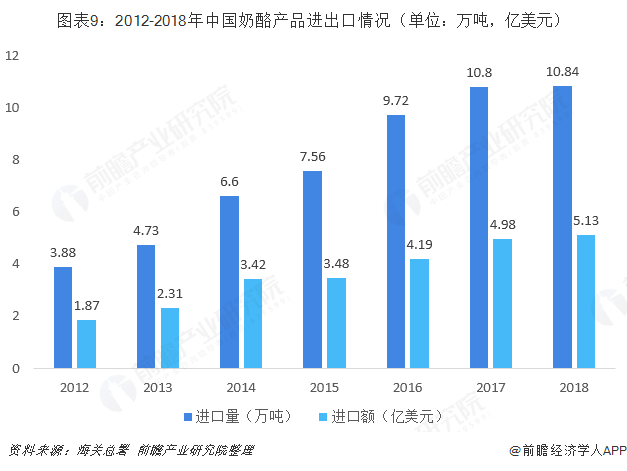

与此同时,本土乳制品厂商过去对奶酪品类投入有限,近年开始加大在该品类的布局。2006年蒙牛与丹麦Arla成立奶酪合资公司,进军国内奶酪行业,2017年前一直未能盈利。2018年,蒙牛设立了奶酪事业部发展零售、乳品深加工及餐饮奶酪三大业务,板块全年增速达66%;伊利则在同年增加了健康饮品及奶酪事业部,推出“妙芝”手撕奶酪。海关数据显示国内奶酪进口量自2017年起显著放缓,对比国内奶酪消费量相对稳定的增长,也印证了本土奶酪生产的提速。前瞻产业研究院认为目前国内整体竞争环境仍较为宽松,领先企业的加入有助于在零售端教育消费者,提升整体市场规模;而餐饮端注重性价比、客户粘性较大,长期耕耘的厂商具备一定竞争壁垒。

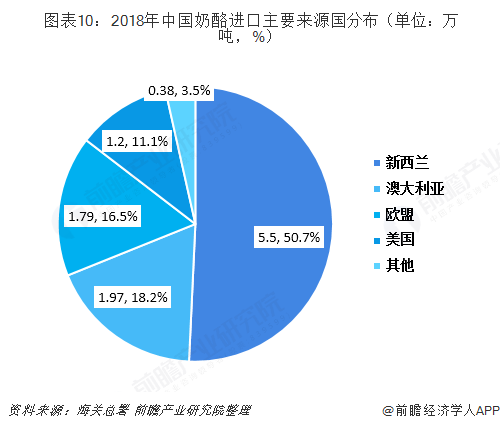

从奶酪产品进口来源国来看,2018年我国从新西兰进口奶酪5.50万吨,占比达到50.7%;从澳大利亚进口1.97万吨,占比为18.2%;从欧盟进口1.79万吨,占16.5%;从美国进口1.20万吨,占比也在10%以上,为11.1%。

以上数据分析来源于前瞻产业研究院发布的《中国奶酪行业市场需求与投资规划分析报告》

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务