2018年中美独角兽差异行业分析——化妆品:中国自主品牌建设还需加强

通过对比中美独角兽差异行业,前瞻产业研究院发现,2018年美国出现一家化妆品品牌独角兽,而在该领域,中国则处于空白。透过现象,前瞻分析了背后的四大原因。

前瞻产业研究院通过对比中美独角兽差异行业发现,在若干新兴领域和传统领域,美国都出现了独角兽企业,国内则处于空白,化妆品行业就是其中之一。

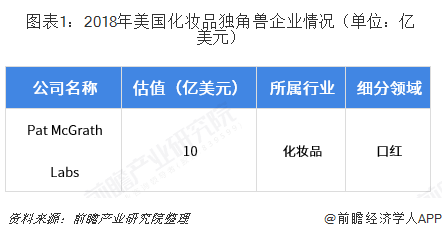

2018年,美国彩妆品牌Pat McGrath Labs获得了法国投资公司Eurazeo旗下消费品投资部门(Eurazeo Brands)6000万美元的少数股权投资,估值达到10亿美金,成为美国第一家主营产品为口红的独角兽;而中国暂未出现美妆独角兽。

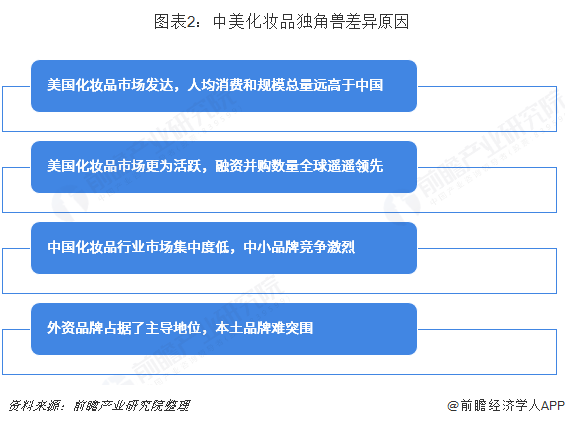

究其原因,前瞻认为主要有以下几点:第一,美国化妆品市场发达,人均消费和规模总量远高于中国,成熟的市场为独角兽孕育提供良好的温床;第二,美国化妆品市场更为活跃,融资并购数量全球遥遥领先,而资金扶持对于独角兽的成长至关重要;第三,中国化妆品行业市场集中度低,中小品牌集中在低端市场上,竞争激烈,难成独角兽;第四,高端市场上,外资品牌占据了主导地位,我国自主品牌市场率低,难以突围。

美国市场发达,成熟市场是孕育独角兽的摇篮

数据显示,2017年美国化妆品市场份额为861亿美元,占全球比重18.5%,位居首位;中国紧随其后,市场份额为535亿美元,占全球比重11.5%。

此外,从人均消费水平上看,美国人均消费金额达到264美元,是中国的近7倍。无论从规模总量上,还是人均消费上,美国都远胜于14亿人口的中国。成熟的市场无疑为独立化妆品品牌崛起提供养分,美国发达市场是孕育独角兽的良好摇篮。

美国市场活跃,投资并购数遥遥领先

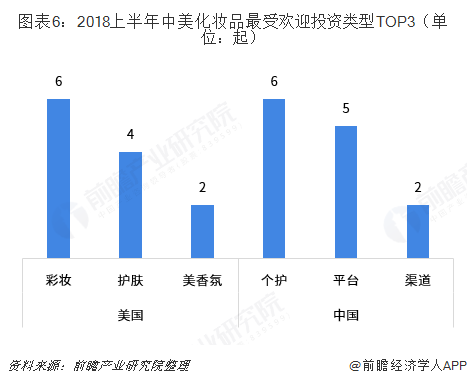

资本的扶持对独角兽的成长起到至关重要的作用,而美国的化妆品市场恰恰十分活跃。根据数据,2018年上半年,美国化妆品行业共发生企业投资并购事件32起,遥遥领先其它国家;而中国融资并购事件为25起,略逊一筹。

从投资热门领域来看,美国投资者关注创业5年内的企业中品牌商更多,融资笔数前3均为品牌商,其中彩妆品类最吃香;而中国投资者更为看重互联网平台和渠道,对小型创业品牌投资意愿较弱。

中国市场集中度不高,独角兽难成

从品牌集中度来看,尽管近年来,美国市场受美妆意识转变及社交平台话语权提升的影响,消费者不再局限于优质国际大品牌,小而美的独立品牌获得发展机遇,迅速进入市场,导致美国化妆品行业整体集中度有小幅下降,但仍远高于中国品牌集中度。2017年美国化妆品市场CR5和CR10分别为42.3%和57.6%,分别高出中国15个百分点和19个百分点。可见,中国化妆品市场品牌集中度不高,中小品牌集中在中低端市场,竞争激烈,在这样的背景下,我国化妆品独角兽自然难成。

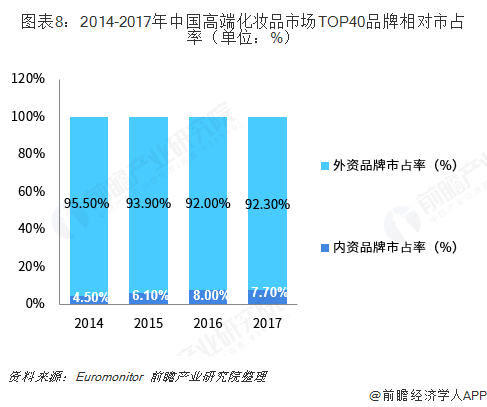

外资品牌把控市场,我国自有品牌难突围

而在高端市场上,美英等外资品牌发展历史悠久,品牌效应强;同时具备强大的研发实力,加之天然供应链和渠道铺设优势,牢牢把控着市场,这导致我国本土品牌建设落后,难以突围。根据Euromonitor数据,2017年我国高端化妆品TOP40品牌中,只有无限极、环亚科技、昆明沃霖、拉芳集团等四家内资企业,其余均为外资企业,且这4家企业在高端市场的市占率只有7.7%,而外资企业市占率高达92.3%,差距悬殊。

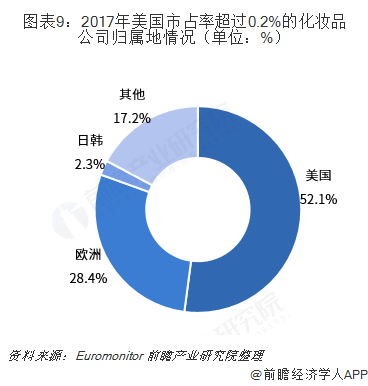

与之相对,美国市场上,本土品牌占据主导。根据Euromonitor数据,2017年在美国化妆品市场上,市占率大于0.2%的公司数量共62家,其中美国本土公司占52.1%,欧洲公司占28.4%。而市占率前10的公司中海外公司仅占4家(欧莱雅、联合利华、LVMH、科蒂集团);前20公司中海外公司只有7家。可见相较于美国,中国化妆品自主品牌建设还有很长的路要走。

以上数据来源参考前瞻产业研究院发布的《2018年中美独角兽研究报告》

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务