2018年汽车整车制造行业市场发展现状与前景预测 工业机器人密度较低【组图】

近十几年来,我国汽车需求快速增长,2005年-2018年,我国汽车销量仍576万辆增长到2808万辆,占全球销量的比例仍8.8%提高到30%左右;产量仍571万辆增长到2902万辆。中国汽车产业发展的同时,中国制造业也正迎来高端制造的关键转型,而工业机器人作为其核心硬件,在中国汽车制造行业内的应用却远远低于其他发达国家。

汽车行业是工业机器人最大的下游行业

汽车和3C行业为主要赛道:从全球工业机器人销量的行业分布来看,汽车和3C行业仍为工业机器人的主要赛道,合计占比达2/3。目前,汽车行业是工业机器人最大的下游行业,其占比达35%左右。

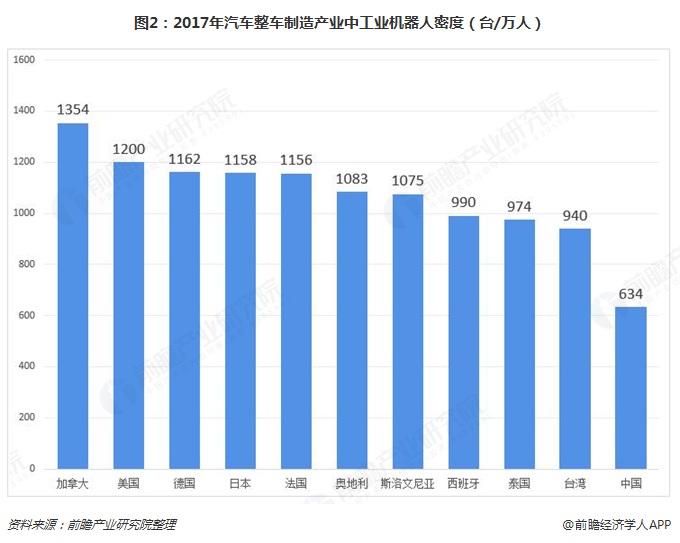

中国汽车产业中的机器人密度远低于国际水平

目前,加拿大、美国、德国三国在汽车产业中的机器人密度领先全球,其中加拿大在汽车产业中的工业机器人密度最大,为1354台/万人。此外,日本、法国、奥地利、等国家的工业机器人密度也属于较高水平,分别为1158、1156、1084台/万人。与此同时,2017年,中国汽车行业机器人密度634台/万人,远低于发达国家。中国作为一个汽车制造大国,汽车行业机器人密度却仅634台/万人,可见我国工业机器人在汽车制造行业中的渗透率仍然较低。

焊接类工业机器人在汽车制造业中投资比例最大

工业机器人根据用途可分为焊接机器人、搬运机器人、装配机器人、处理机器人及喷绘机器人等,广泛应用于汽车、3C制造领 域。其中,焊接机器人、喷涂机器人、处理机器人等主要应用于汽车工业;搬运机器人、装配机器人等主要用于电子 3C。目前,汽车制造产业喷涂类工业机器人价格最贵,其单价在50万元/台左右;其次是冲压类机器人和焊接类机器人,其单价均在25万元/台左右;总装类机器人价格相对较便宜,其单价在20万元/台左右。

目前,工业机器人在汽车产业的投资比例大致占33%的比例。其中,焊接类工业机器人和喷涂类工业机器人的投资比例最大,分别占比19%、12%。

国内汽车生产线用工业机器人基本为全进口

瑞士的ABB、德国的库卡、日本的发那科和安川电机并称工业机器人四大家族。它们一起占据着中国机器人产业70%以上的市场份额,几乎垄断了机器人制造、焊接等高阶领域。据调查,目前汽车制造用机器人基本被四大家族垄断。

从国内新建汽车生产线实际所采用的机器人产品情况看,可以看出焊接为汽车制造过程中机器人需求量最大生产工艺,涂装领域需求其次,冲压机总装机器人需求较疲弱。此外,涂装领域基本被德国DURR和ABB占据;焊接机器人生产领域竞争者更丰富,包含Kuka、ABB、Fanuc,及柯马、川崎、杜尔等众多优秀厂商。整体来看,目前中国汽车生产线用工业机器人基本为全进口,国内厂商尚未进入主流整车产线。

以上数据来源参考前瞻产业研究院发布的《中国汽车整车制造行业需求前景预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务