2018年中国保险科技行业发展现状分析 互联网保险快速发展

保险科技全方位重塑保险业

保险科技包含十项核心技术,分别是:区块链、人工智能、物联网、云计算、大数据、车联网、无人驾驶汽车、无人机、基因检测、可穿戴设备。这些技术被应用于产品创新、保险营销和保险公司内部管理等各个领域,正在全方位重塑保险业。

图表1:保险科技包含十项核心技术

资料来源:前瞻产业研究院整理

保险科技集中在产品创新领域

目前,大量的保险科技运用集中在产品创新领域。这些产品创新来自车险、企财险、责任险、健康险、旅游保险、寿险等不同领域,由此产生了车联网、大数据、物联网、基因检测等多项技术和保险产品的结合体。

图表2:保险科技在产品创新领域及相关业态

资料来源:前瞻产业研究院整理

中国保险科技融资出现市场回调

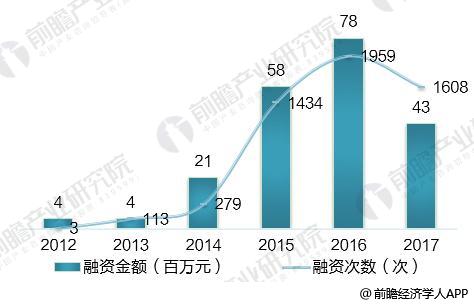

2012-2016年,中国保险科技企业融资金额与次数呈上升趋势。2017年,中国保险科技行业发生43起融资,总额达16.08亿人民币(未包含上市企业),全行业的企业融资数和总金额来看虽有所下降,但大额融资事件的数量较2016年增多。

图表3:2012-2017年中国保险科技行业融资情况(单位:百万元,次)

资料来源:前瞻产业研究院整理

细分领域互联网保险融资遥遥领先

按创业公司主营业务发展方向的不同,可以将保险科技行业划分为13个细分领域,各领域的发展状况也不尽相同。2017年,互联网保险融资达174.83亿,金额为13个细分领域中的最高值,遥遥领先于其它细分领域;其次是综合销售平台领域,2017年融资金额为14.14亿元,较互联网保险融资金额相差较远。其它细分领域2017年的融资金额均在10亿元之下。

图表4:2017年中国保险科技行业细分领域融资情况(单位:百万元)

资料来源:前瞻产业研究院整理

保险业的发展、互联网的普及、电子商务日益成熟、传统销售渠道增长乏力等因素为互联网保险的快速发展创造了有利条件。2012-2016年,我国互联网保费收入不断增长,从111亿增长到2347亿。2017年,互联网保险保费1835亿元,同比下降21.8%。

针对互联网保费增长情况以及相关影响因素,市场分析认为,互联网保险保费下降的原因与保险业业务结构调整有关,一是投资型业务大幅收缩,二是车险商车改促使线上销售渠道进一步受到影响,而保障功能较强的普通寿险得到迅猛发展。

图表5:2011-2017年中国互联网保险保费收入及增长情况(单位:亿元,%)

资料来源:前瞻产业研究院整理

以上数据及分析均来自于前瞻产业研究院《2018-2023年中国互联网保险行业商业模式与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务