预见2024:2024年中国机器视觉行业市场规模、竞争格局及发展前景预测 未来市场规模有望突破1000亿元

行业主要上市公司:矩子科技(300802);天准科技(688003);精测电子(300567);凌云光(688400);美亚光电(002680);先导智能(300450);劲拓股份(300400)等

本文核心数据:中国机器视觉行业市场规模;中国机器视觉行业企业份额

行业概况

——定义

机器视觉是人工智能正在快速发展的一个分支。根据美国制造工程师协会(SME)机器视觉分会和美国机器人工业协会(RIA)自动化视觉分会关于机器视觉的定义:机器视觉是通过光学的装置和非接触的传感器,自动地接收和处理一个真实物体的图像,以获得所需信息或用于控制机器人运动的装置。通俗地说,机器视觉就是用机器代替人眼。机器视觉模拟眼睛进行图像采集,经过图像识别和处理提取信息,最终通过执行装置完成操作。

机器视觉(Machine Vision,MV)和计算机视觉(Computer Vision,CV)从学科分类上,二者都被认为是人工智能的下属科目,两者既有联系又有区别。

计算机视觉是采用图像处理、模式识别、人工智能技术相结合的手段,着重于一幅或多幅图像的计算机分析。机器视觉则偏重于计算机视觉技术工程化,能够自动获取和分析特定的图像,以控制相应的行为。具体的说,计算机视觉为机器视觉提供图像和景物分析的理论和算法基础,机器视觉为计算机视觉的实现提供传感器模型、系统构造和实现手段。

从应用领域上,机器视觉大多应用在工业领域上,具体应用包括计量与检测、智能制造等;除了在工业领域应用外,在消费领域的众多场景中,多是计算机视觉的具体应用。

——产业链剖析

机器视觉行业的上游有光源、镜头、工业相机、图像采集卡、机器视觉软件等的提供商。行业下游应用较广,主要下游市场是半导体和电子制造行业。除此之外还有应用到汽车、印刷包装、农业、医疗设备和金属加工等领域。

目前,机器视觉设备制造商中,天准科技、矩子科技和美亚光电的等展现出较强的市场竞争力,机器视觉系统集成商的代表企业包括凌云光、精测电子等,机器视觉系统解决方案代表企业有梅卡曼德、阿丘科技等。机器视觉产业链上游硬件领域中,联创电子、海康机器人、奥普特、北京君正分别为光学镜头、工业相机、光源设备和图像处理领域的典型厂商。

行业发展历程

在中国,机器视觉应用起源于20世纪80年代的技术引进。中国机器视觉在中国起步较晚,真正在工业领域的广泛应用还不到十年的时间,远远落后于中国工业自动化市场的发展速度和规模。

从2004年开始,本土机器视觉企业开始起步探索由更多自主核心技术承载的机器视觉软硬件器件的研发,多个应用领域取得了关键性的突破。国内厂商陆续推出的全系列模拟接口和USB2.0的相机和采集卡,以及PCB检测设备、SMT检测设备、LCD前道检测设备等,逐渐开始占据入门级市场。随后众多机器视觉核心器件研发厂商不断涌现,一大批真正的系统级工程师被不断培养出来,推动了国内机器视觉行业的高速、高质量发展。

行业发展现状

——供给:行业领军企业逐渐显现

工业领域应用方面,工业级的机器视觉通过光源、工业镜头、工业相机、工业视觉系统方案等产品生产出视觉检测装备、视觉识别装备、视觉测量装备、视觉引导装备以及工业机器人等,并用于工业生产或制造过程中的检测、测量等过程。由于工业机器视觉可以克服人眼标准的不一致性,可以制定更高的行业品质管控的数字标准,还能在高速、高光谱、高分辨率、高灵敏度、高可靠性等方面全面超越人眼极限。目前工业机器视觉系统已广泛应用于电子制造、包装印刷、汽车制造、食品饮料等众多生产性行业和服务性行业。

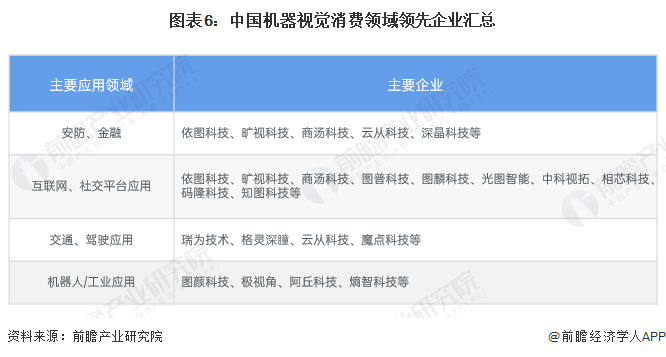

消费领域应用方面,目前主流消费级机器视觉应用包括:扫码识别、生物识别(人形/人脸/手势等)、安防监控、路线规划、3D成像等。其中生物识别及3D成像市场近年来尤其火热,其所采用的主流机器视觉方案有三种:结构光、TOF、双目立体成像。消费级机器视觉用到的硬件设施较少,其以机器视觉软件或算法技术为关键点。我国开展消费领域的机器视觉公司规模普遍较小,但也不乏行业领军企业海康机器人和一些新贵,如旷视科技、商汤科技、云从科技等。

——需求:下游应用市场广

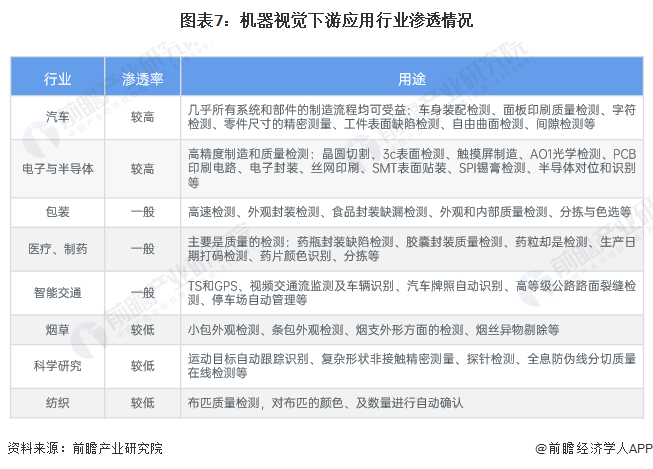

从下游应用渗透情况来看,中国机器视觉在汽车、电子与半导体应用市场的渗透率较高,包装、医疗、制药以及智能交通领域的渗透率一般,在烟草、纺织等其他行业的渗透率较低。

近年来,物流仓储、新能源行业的蓬勃发展拉动了相关企业的扩产需求,视觉检测产品需求增长明显。2022年中国机器视觉市场规模为170.5亿元(该数据未包含自动化集成设备规模),同比增长23.6%。其中,2D视觉市场规模约为152.0亿元,3D视觉市场约为18.5亿元。前瞻初步测算,2023年我国机器视觉市场规模达到215亿元左右。

行业竞争格局

——企业竞争格局:国产替代趋势加速

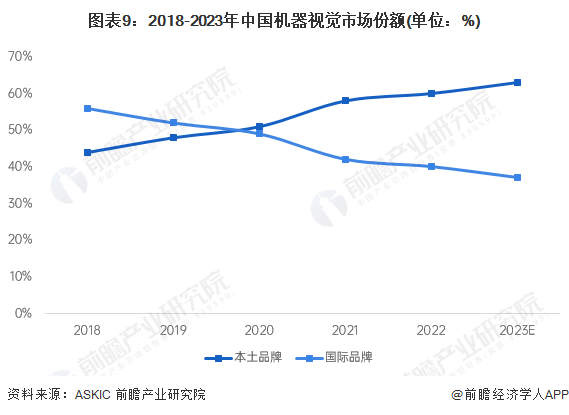

2019年之前中国机器视觉主要参与者亿基恩士、康耐视、巴勒斯等为代表的国际厂商为主。但随着中国本土机器视觉企业数量的提升,以及本土厂商的定制化服务以及价格优势,国产长厂商的市场份额不断提升,以海康机器人、凌云光、大恒图像、奥普特等为代表本土厂商开始扩大市场份额。2022年中国机器视觉市场中,本土品牌市场份额达到60%左右,2023年达到63%左右。

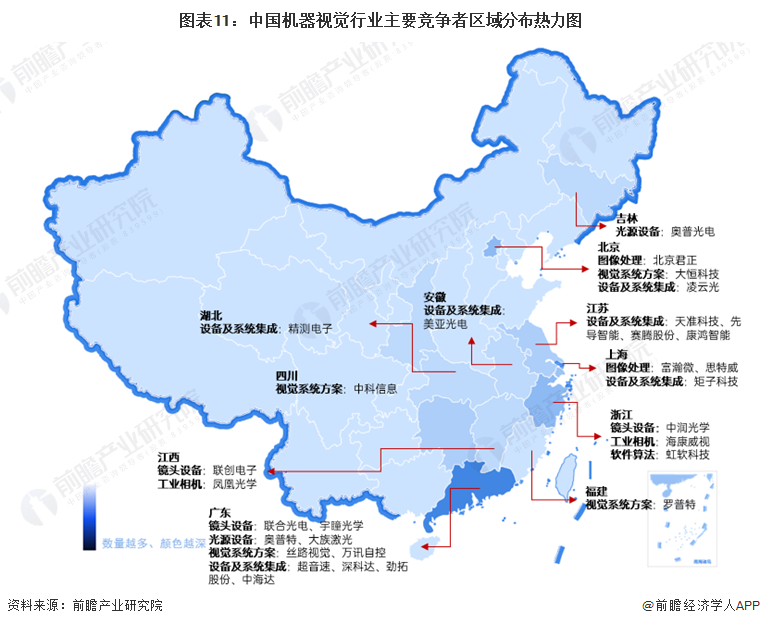

——区域竞争格局:成都市文旅融合产业发展排名第一

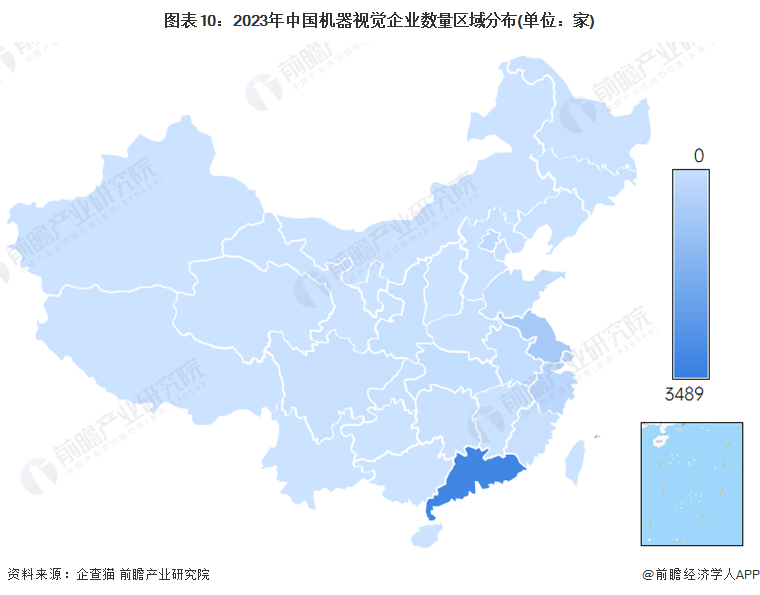

根据中国企业数据库企查猫,目前中国机器视觉企业注册地主要分布在珠三角地区和长三角地区,特别以广东省和江苏省为代表。截至2023年末,广东共有相关机器视觉企业数3489家,江苏则有920家。

从中国机器视觉行业主要竞争者的区域分布来看,中国机器视觉厂商主要分布在南方地区,其中以广东最为集中,奥普特、劲拓股份等业内上市企业均位于广东深圳;其次,北京和浙江地区也是机器视觉企业分布较为集中的地区,代表企业有海康机器人、凌云光等。

行业发展前景及趋势预测

——发展趋势

目前在我国随着配套基础建设的完善,技术、资金的积累,各行各业对采用图像和机器视觉技术的工业自动化、智能需求开始广泛出现,国内有关大专院校、研究所和企业近两年在图像和机器视觉技术领域进行了积极思索和大胆的尝试,逐步开始了工业现场的应用。未来,中国机器视觉行业将朝着3D机器视觉、深度学习、下游渗透加深等趋势发展。

——发展前景

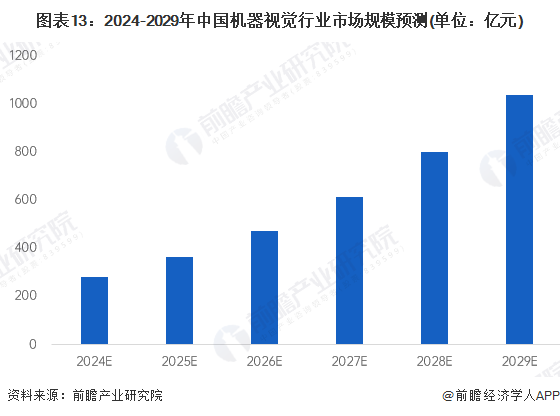

中国的机器视觉行业是伴随中国工业化进程的发展而崛起的,中国正在成为世界机器视觉发展最活跃的地区之一,应用范围几乎涵盖了国民经济中的各个领域。2021年受物流仓储、新能源行业的等下游需求增长影响,视觉检测产品需求增长明显。前瞻结合中国机器视觉行业市场规模的增长情况和市场需求前景预测,预计至2029年,中国机器视觉行业市场规模将超过1000亿元。

更多本行业研究分析详见前瞻产业研究院《中国机器视觉产业发展前景与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务