2018年供应链金融行业发展趋势分析 数据变现、垂直新分化需要安全性提升

供应链金融具备核心优势,适用产业不多

供应链金融本质上是一种创新的融资模式,其核心参与方主要有:产业链中的核心企业作为参与主体,产业链上下游企业作为融资方,提供资金的银行及非银行金融机构。相比于传统的融资模式,供应链金融更加灵活也更加普惠。

新型供应链金融构建了“M+1+N”的模式,即以“1”个供应链综合金融服务平台为中心,“M”个资金提供方,“N”个产业链上下游中小企业接受融资服务的互联网供应链金融生态。新型的供应链金融资金提供方不仅包含了传统的银行、信托、保险等金融机构,还包含了如网贷平台、P2P公司等互联网金融机构以及B2B平台、物流企业、金融科技公司等非金融机构,从而增加了融资渠道,降低了融资成本。

供应链金融产品的特点与产业链决定了并不是所有的行业都适合供应链金融的融资模式;批发零售、大宗商品、医药类、三农领域、汽车等是主要发展供应链金融的行业。

供应链金融发展存在风险,数据变现、垂直新分化需要安全性提升

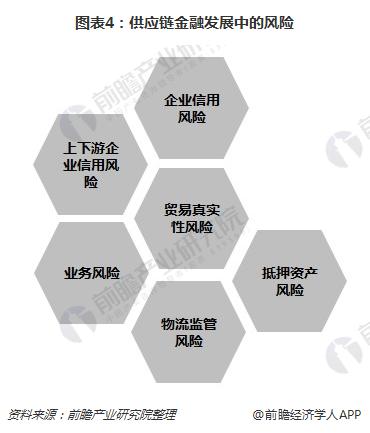

供应链金融相比于传统融资模式固然有其独特的优势,但同样因为业务的创新性,涉及主体过多,其风险也有了新的特点。

信用风险。信用风险是供应链金融面临的最主要的风险,来源分为两部分:系统性风险和非系统性风险。系统风险更直接来源于供应链自身以及核心企业的运作,在风险控制方面,应跟踪和评估核心企业主导的供应链在行业发展的情况。由于中小企业与核心企业进行合作,某种程度上中小企业的非系统风险有所降低,但仍面临着多样的风险。

操作风险。供应链金融是在对供应链内部的交易结构进行分析的基础上,运用自偿性贸易融资的信贷模型。在开展供应链金融业务时,首先需要对融资企业的资信水平进行评价,评估核心企业的财务实力和行业地位,以及它对供应链中的中小企业的管理能力。如果核心企业达到银行的要求,整条供应链关系紧密,银行则会为融资企业融资,而不会过于注重融资企业的财务状况。

前瞻产业研究院指出,供应链金融的未来应有如下发展重点。

数据变现价值。如果可以随时监测企业的贸易数据,建立完整的数据模式,效率将大大提升。目前,很多B2B电商、ERP软件玩家,都在以收集数据的方式切入,再准备慢慢布局金融业务。

新技术的产生和应用。在供应链金融领域,大家对一项技术寄予了厚望,这就是————区块链。与核心企业或者平台合作,搭建一条“联盟链”。如此,核心企业可随时看到区块链各个节点上的数据,并真实不可篡改。

安全性的提升。目前整个供应链金融各个环节面临的风险较多,各个主体具有不确定性风险,适当的引入保险机制,将能够有效的保护各方主体利益不受损害。

垂直细分化。每个行业都有自身的行业属性和特点,因此不同产业链上的企业具有迥异且多样化的金融服务需求特征。各供应链金融参与主体需要根据不同行业、不同企业的具体需求来为其量身定做金融服务,提供更加灵活和个性化的供应链融资产品。

以上数据及分析来源参考前瞻产业研究院发布的《2018-2023年中国供应链金融市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务