【行业深度】2024年中国化工新材料行业竞争格局及市场份额分析 市场集中度较低

行业主要上市公司:中材科技(002080);金发科技(600143);万华化学(600309);南大光电(300346);新和成(002001);华峰化学(002064);多氟多(002407);回天新材(300041);彤程新材(603650);沃特股份(002886)等

本文核心数据:中国化工新材料行业市场排名;中国化工新材料行业市场集中度

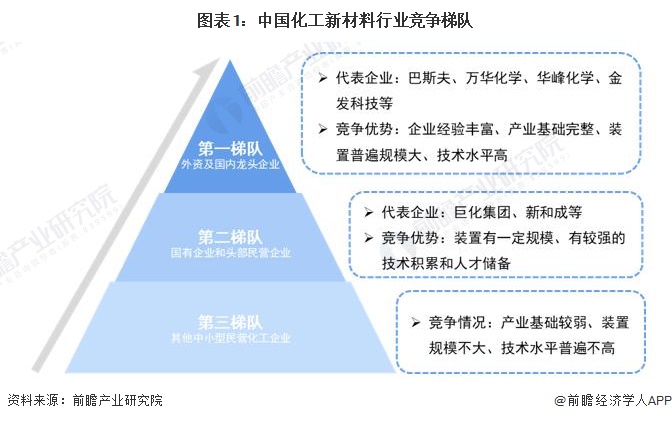

1、中国化工新材料行业竞争梯队

目前我国化工新材料行业,企业竞争已初步形成三个梯队的格局,各梯队之间差距较大。第一梯队,以巴斯夫、科思创等为代表的外资及万华化学、华峰化学、金发科技等国内细分领域头部企业为主,企业经验丰富、产业基础完整、装置普遍规模大、技术水平高,通常以较高质量的基本产品和改性产品占据着高、中端市场,因而往往是市场领导者,获得较为丰厚的利润。第二梯队,以国有企业和头部民营企业为主,如巨化集团、新和成等,企业进入市场较早、积累起一定产业经验、装置有一定规模、有较强的技术积累和人才储备、产品链较为完整。第三梯队为其他中小型民营化工企业,产业基础较弱、装置规模不大、技术水平普遍不高、产品链不完整,少数规模较大、技术基础较强的企业处于基本产品低端市场,多数企业则分布于广泛的、分散的终端产品市场。

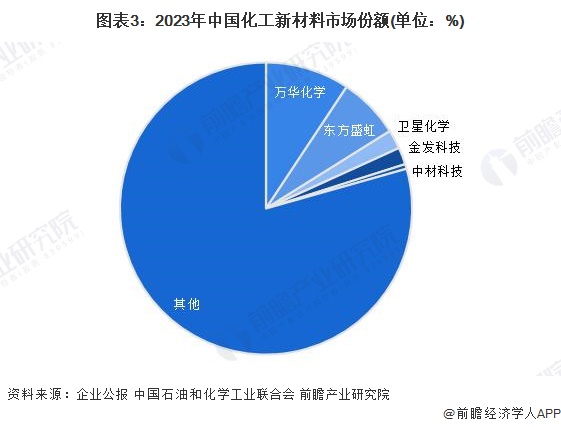

2、中国化工新材料行业市场份额

中国化工新材料市场的份额相对分散,万华化学和东方盛虹在市场中占据了较为显著的市场份额,2023年两家企业市占率分别约为9%和7%;大部分化工新材料企业在市场中占据相对独立的地位,形成了多样化的竞争格局。

3、中国化工新材料行业市场集中度

化工新材料涉及有机氟、有机硅、节能、环保、电子化学品、油墨等多个新材料领域,行业产品种类丰富,各细分领域产品性质和生产技术要求差异较大,故企业销售网络受生产力限制,部分企业在细分领域市占率较高,但在化工新材料大市场市占率仍较低。从化工新材料排名前列综合类企业市占率情况来看,2023年,中国化工新材料市场集中度(CR10)不到30%。

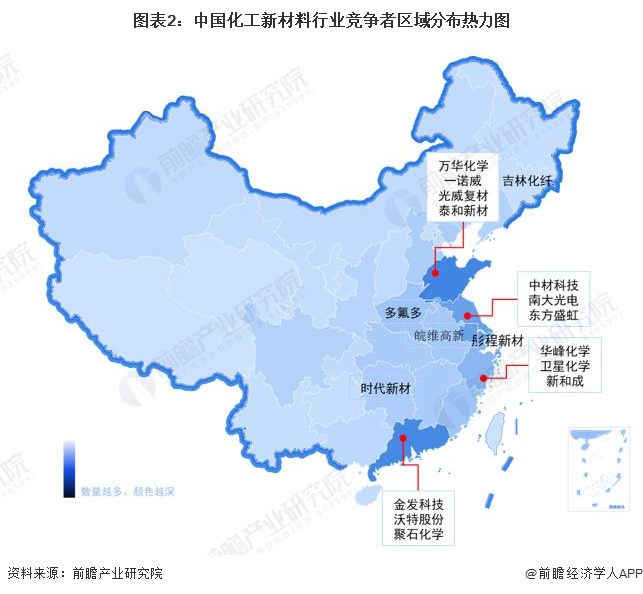

4、中国化工新材料行业企业布局及竞争力评价

从化工新材料代表性企业重点区域布局来看,细分领域排名前列企业均具备完善的销售网络,化工新材料产品销往全球各国;从企业细分业务产品布局来看,这些企业分布在聚氨酯、热塑性弹性体、工程塑料、氟化工、功能性膜材料、高性能纤维、有机硅、生物降解塑料等领域。

从企业化工新材料细分业务的竞争力来看,万华化学是全球MDI领域龙头企业;华峰集团是国内聚氨酯原液头部企业;山东一诺威专注聚氨酯材料制造;金发科技化工新材料产品种类齐全。

5、中国化工新材料行业竞争状态总结

从五力竞争模型角度分析,化工新材料的上游供应商主要是石油、煤炭以及其他非金属等材料,企业对于上游原材料供应商企业议价能力较弱;下游应用领域对化工新材料需求前景广阔,下游消费者对行业的议价能力较弱;化工新材料属于技术、资本密集型行业,潜在进入者威胁较小;化工新材料的出现是对传统化工材料的替代升级,替代品威胁较小;化工新材料领域细分众多,各细分领域参与竞争的企业数量相对较少,综合来看,我国化工新材料行业竞争激烈程度相对较低。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,目前我化工国新材料产业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国化工新材料行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务