预见2024:2024年中国反渗透膜行业市场规模、竞争格局及发展前景预测 未来市场规模将突破200亿元

行业主要上市公司:沃顿科技(000920.SZ)、唯赛勃(688718.SH)、三达膜(688101.SH)、碧水源(300070.SZ)、津膜科技(300334.SZ)、华自科技(300490.SZ)、久吾高科(300631.SZ)等

本文核心数据:市场规模,竞争格局,前景预测

产业概况

1、定义

反渗透膜是一种模拟生物半透膜制成的具有一定特性的人工半透膜,是反渗透技术的核心构件,根据结构不同可以分为非对称膜和均相膜两类。

反渗透技术原理是在高于溶液渗透压的作用下,依据其他物质不能透过半透膜而将这些物质和水分离开来。反渗透膜能截留大于0.0001微米的物质,是最精细的一种膜分离产品,其能有效截留所有溶解盐份及分子量大于100的有机物,同时允许水分子通过。

2、产业链剖析:产业链参与者众多

反渗透膜工业产业链自上而下包括:上游膜原材料生产、膜材料制造、中游为反渗透膜片及反渗透膜组件制作、下游为水处理工程建设、水处理设施运营维护。上游膜材料的性能和价格直接影响反渗透膜的性能、膜法水处理工艺的优化空间和水处理设施的投资成本与运营费用,因此该行业成熟的经营模式是向反渗透膜材料研发生产、膜组器设备制造和工程化实施为一体的方向发展。

目前,反渗透膜上游参与者包括聚合顺、南京聚隆、沃特股份等原材料生产厂商。反渗透膜产业链中游是反渗透膜片及反渗透膜组件制造商,包括沃顿科技、唯赛勃、碧水源、津膜科技、久吾高科等。下游参与者包括水务企业,如北控水务、巴安水务、博天环境等;海水淡化治理企业,如碧水源、中国节能;以及反渗透膜净水器生产企业,如美的、安吉尔等。

行业发展历程:处于高速发展阶段

我国反渗透膜的研发始于上世纪六十年代中期,中国政府意识到海水淡化的重要意义,推动发展海水资源的脱盐技术。回顾我国反渗透膜产业历史,可将中国反渗透膜行业发展历程分为起步、国产化制造与应用、国产品牌停滞、技术引进与吸收以及跟跑向并跑的转换这五个阶段。

产业发展现状

1、产品对比

从市场份额看,国外反渗透膜企业仍占据主导地位。国外企业中,陶氏化学、日东电工、东丽、GE、世韩、LG等企业占据了大量的市场份额,形成寡头竞争的局面。

国内反渗透膜企业主要有时代沃顿、蓝星东丽和沁森高科等企业,前三家企业占据国内60%以上的产能。由于技术壁垒和规模经济等原因,反渗透膜市场寡头竞争明显。

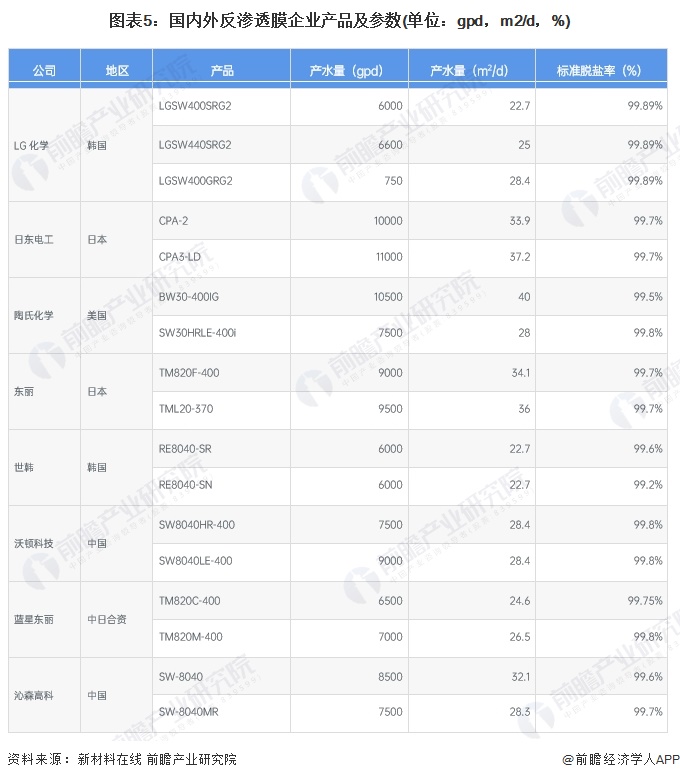

下图对比了国内外企业的反渗透膜产品的性能,在产水量方面日东电工和陶氏化学表现最好,在标准脱盐率方面LG化学产品处于领先地位,具体如下:

2、企业产能情况

中国反渗透膜厂商多采用“以销定产”的生产模式,在年度生产经营计划的基础上,依据销售部门反馈的订单、设备运行状况、产能利用情况进行动态调整,制定月度、周及每日计划,合理安排生产工作,调配人员和设备,对生产过程中的资源调配、运行管理、质量安全环保进行严格控制和监督,满足客户需求,保证订单按期交付。目前,布局了反渗透膜生产的上市企业中,由于行业存在技术壁垒,进入门槛高,沃顿科技、唯赛勃、碧水源等在反渗透膜产量方面领先于其它企业。反渗透膜行业代表性企业产能情况如下:

3、反渗透膜行业市场规模体量

根据Frost & Sullivan数据显示,自2014年起,中国反渗透膜市场规模呈现逐年增长态势,且年复合增长率超过20%,2021年中国反渗透膜市场规模已达95.0亿元。随着国家相关政策的扶持、下游市场端的需求增长以及中国反渗透膜生产企业产能的释放,结合中国反渗透膜厂商经营情况以及上述反渗透膜产值变化情况,前瞻初步统计,2023年我国反渗透膜市场规模约为116亿元。

行业竞争格局

1、区域竞争格局

从中国反渗透膜行业企业地区分布来看,截至2024年6月6日,广东、山东、江苏和湖南是我国反渗透企业分布最密集的四个地区。

从产业链代表性企业分布情况来看,沿海地区企业分布较密集。北京、上海、浙江和广东等地企业产业链布局完善,全产业链均有代表企业。如浙江地区上游原材料聚酰胺生产企业聚合顺,反渗透膜厂商日新恒力,下游有海水淡化处理企业中金环境等。

2、企业竞争格局:市场集中度较高

在市场格局方面,国外反渗透膜企业仍占有主导地位。国外企业如陶氏化学、日本东丽、韩国世韩、美国科氏及国内的时代沃顿占据了大量市场份额,形成寡头竞争的局面。其中陶氏化学和日本东丽两家企业占据了全球一半以上的市场份额,是行业里当之无愧的巨头,在国内也是头部企业。时代沃顿等国产化品牌处于竞争的第一梯队,2024年5月7日,中国膜工业协会发布通知文件,授予沃顿科技股份有限公司“中国膜行业反渗透膜领域龙头企业”。第二梯队则是唯赛勃、三达膜等业内上市企业,已形成一定市场规模。

在商业应用端,工业海水淡化及苦咸水淡化工程中,国外高端品牌仍是项目首选,甚至出现工程方指定反渗透膜品牌的情况,国际品牌已经拥有无可撼动的地位,国产反渗透膜暂时无法进入到与国外品牌争夺市场的行列,但是在小型工业水处理项目中,国产品牌依靠价格优势还有一定的应用,如沃顿及沁森高科等生产的反渗透膜。

行业发展前景和趋势预测

1、前景预测

当今世界正经历百年未有之大变局,我国正在构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,膜行业正处于国际供应链体系重建、国内进口替代加速的阶段,为反渗透膜行业带来较好的发展机遇和广阔的市场空间。根据中国膜工业协会发布的《2021-2022中国膜产业发展报告》,2025年,我国膜产业产值有望达到5000亿元,据此得出,2022-2025年中国膜产总产值年复合增长率约为11.57%。反渗透膜作为我国膜材料中重要产品之一,发展前景与膜产业趋同,故前瞻取11%的增长率对中国反渗透膜行业市场规模进行预测,到2029年,中国反渗透膜行业市场规模预计将突破200亿元。

2、趋势分析

未来,抗氧化性、抗酸碱性以及高透水性的新型反渗透膜材料,以及具有低能耗、抗污染、耐高温、高压和特种分离等性能的反渗透膜组件将成为反渗透膜行业技术创新的主要方向,此外,随着我国国产反渗透膜材料技术水平的不断提升,我国反渗透膜技术应用层次将逐步提高,应用领域将进一步扩大,国内反渗透膜生产企业的市场占有率也将进一步提升。

更多本行业研究分析详见前瞻产业研究院《中国反渗透膜行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务