预见2024:2024年中国高纯石英砂行业市场现状、竞争格局及发展趋势分析 国内供需进一步达到平衡

行业主要上市公司:石英股份(603688.SH)、菲利华(300395.SZ)、凯盛科技(600552.SH)、江瀚新材(603281.SH)、壹石通(688733.SH)、中旗新材(001212.SZ)等

本文核心数据:高纯石英砂行业供给量、行业竞争格局、行业趋势等

行业概况

1、定义

高纯石英砂指SiO2纯度较高(纯度≥99.99%,即4N)、杂质元素含量极低的石英及其产品,是硅产业高端产品的物质基础。从性能上看,高纯石英砂具有极好的化学稳定性、高绝缘耐压能力和极低的体膨胀系数,被广泛应用于新一代信息技术、新材料产业、节能环保产业等战略性新兴产业。

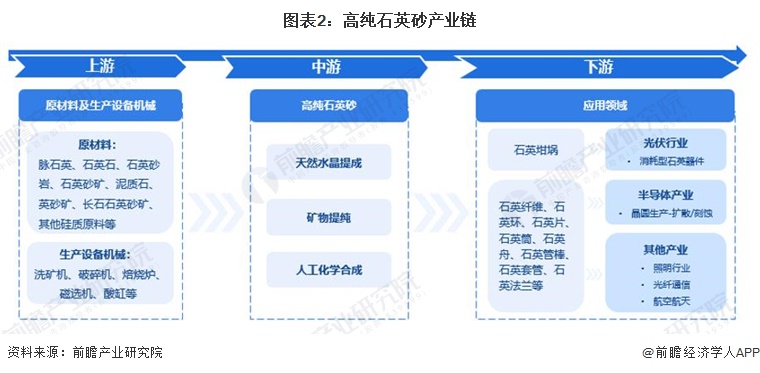

2、产业链剖析:矿物提纯高纯石英砂最为常见

高纯石英砂产业链上游包括原材料和生产设备机械,其中原材料包括脉石英、石英石等;生产设备机械包括洗矿机、破碎机等。中游为高纯石英砂,包括天然水晶提成高纯石英砂、矿物提纯高纯石英砂、人工化学合成高纯石英砂,其中矿物提纯高纯石英砂最为常见;下游为高纯石英砂应用领域,高纯石英砂制石英坩埚可应用在光伏行业作为消耗型石英器件;其他高纯石英砂制品如石英管、石英纤维、石英环等可应用在半导体产业、照明行业、光纤通信、航空航天等领域。

从产业链全景图来看,上游原材料生产代表性企业包括鲁滨砂业、晋江西峰、杜氏矿业等;生产设备机械生产商包括一品矿山、合锻智能等;中游高纯石英砂生产企业包括石英股份、菲利华、凯盛科技等;下游石英坩埚生产商包括天宜上佳、环球晶圆股份等;光伏领域高纯石英砂制品应用企业包括华民股份、通威股份、精工科技等;半导体领域高纯石英砂制品应用企业包括神工股份、上海合晶、有研硅等。

行业发展历程:行业处于快速发展阶段

中国的石英制品工业发展较晚,20世纪70年代以后,随着国家改革开放,我国向发达国家引进了一些先进技术和装备,石英制品行业才得到了长足的发展。而20世纪80年代左右,我国才开始研究石英砂的提纯工艺,但总体来说仍普遍简单粗糙、缺乏技术含量。2009年,石英股份成为第一家成功实现了高纯石英砂产业化的中国企业,之后,我国石英砂行业进入快速发展阶段,2011年,国务院办公厅发布《找矿突破战略行动纲要(2011-2020年)》,明确将高纯石英等作为战略性新兴产业所需的矿产。2019年开始,国家发改委、商务部在《鼓励外商投资产业目录》中提出,将新技术功能玻璃开发、生产(包括4N8及以上高纯、超纯水晶原料提纯加工的提纯加工)列入鼓励外商投资产业目录;2022年国家发改委发布的《产业结构调整指导目录(2024年本)》也将高纯石英砂原料及下游部分产品列入鼓励类目录。至此,新企业陆续进入行业,布局高纯石英砂相关产品及产线建设加速。

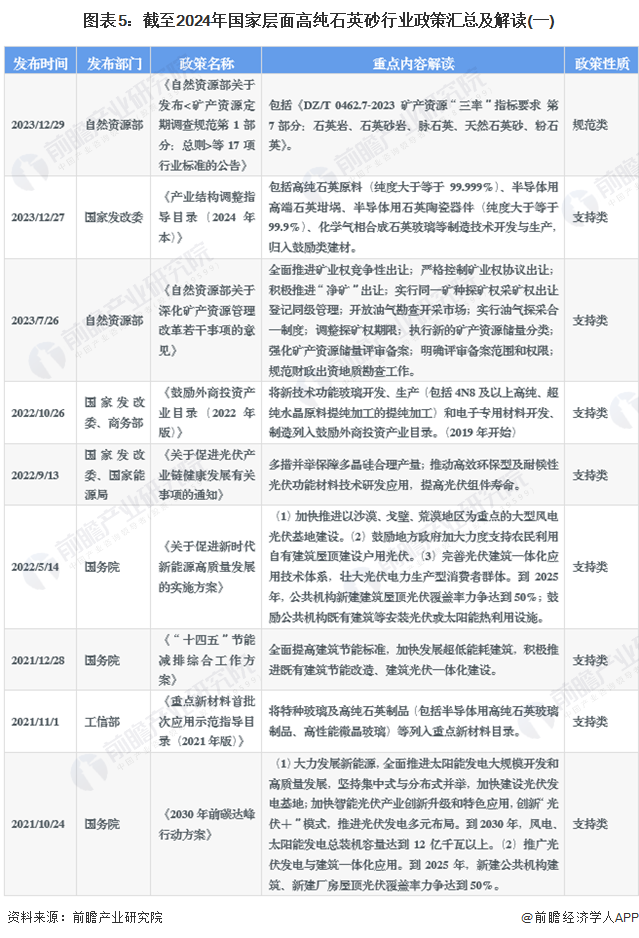

行业政策背景:重点转向上游原料绿色规范发展和下游光伏产业发展

总体来说,高纯石英砂行业相关政策包括产品技术指导类、金融财政扶持政策与科技研发政策,政策内容与规划内容集中在将高纯石英砂列入重点新材料中,从而促进行业的技术发展;以及将高纯石英原矿勘探与利用列入政策,加强原材料资源国家安全布局等。截至2024年国家层面高纯石英砂行业政策汇总如下:

行业发展现状

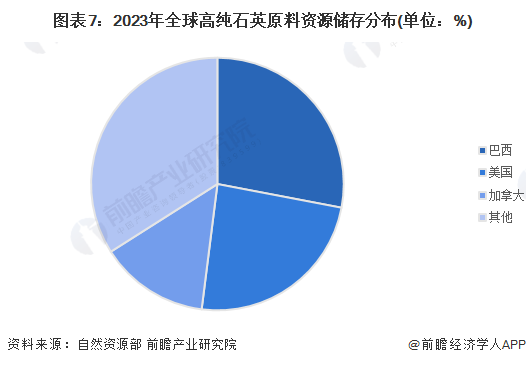

1、资源禀赋:中国高纯石英矿床少

我国石英矿物资源十分丰富,但高纯石英矿床少,且规模较小,高品质脉石英仅占石英矿资源的0.93%。从全球来看,巴西是全球高纯石英资源量第一大国家,主要矿石类型为天然水晶,在全球资源量中占比28%左右;排名第二的是美国,主要矿石类型为花岗岩石英,在全球资源量中占比23%左右;加拿大位列全球第三,主要矿石类型为脉石英,占比约14%。

2、供给:2023年底产能突破13万吨,全年产量约4.5万吨

目前,中国高纯石英砂行业仍处于产能建设期,大部分行业内企业已经突破技术瓶颈,投入产能产线建设中。当前,中国的产能主要由石英股份、菲利华、凯盛科技等几家企业提供,经前瞻统计,截至2023年底中国已建成投产的高纯石英砂项目产能达到13万吨,2023年全年产量汇总约4.5万吨。产能远超产量的主要原因一是产量的增长较产能会有一定的延迟效应;二是原材料依赖外部,2023年总体供给不足、价格激增。

3、需求:消费量稳定持续增长

高纯石英砂可用于生产光伏和半导体用单晶坩埚,也可用于生产半导体、光纤、光学、光源用石英耗材。其中,应用最多的领域为光伏领域和半导体领域。2023年,中国光伏领域新增装机规模达到216.3GW,测算光伏硅片对高纯石英砂的需求量达到5万吨,较2022年同比增长了100%以上;在半导体领域,高纯度石英材料是半导体硅片生产过程中的关键耗材,随着物联网、区块链、汽车电子、无人驾驶、5G、AR/VR及AI等多项创新技术的应用发展,半导体行业有望保持高景气度。

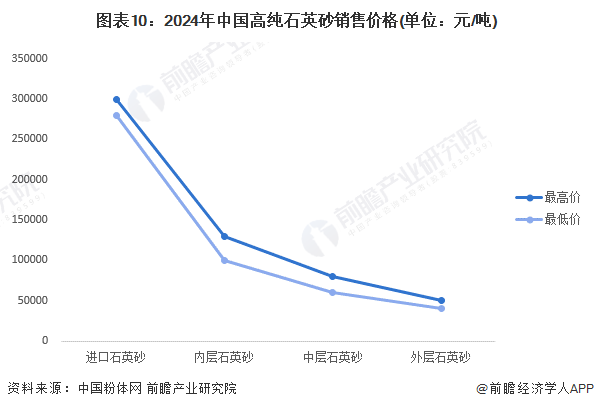

4、市场行情:进口石英砂的价格是国内石英砂平均价格的两倍以上

从中国粉体网高纯石英砂的报价来看,2024年,进口石英砂的价格是国内石英砂平均价格的两倍以上。原因首先是中国高纯石英砂特别是高端高纯石英砂有一定的进口依赖,其次是进口石英砂纯度和品质高于国内。

行业竞争格局:两大派系,一大龙头

国高纯石英砂可分为天然矿石提纯高纯石英砂和人工合成高纯石英砂。从企业布局来看,截至2023年底,天然矿石提纯高纯石英砂的代表企业为石英股份、黎辉新材、中科博胜;人工合成高纯石英砂的代表企业为江瀚新材、壹石通;同时布局天然矿石提纯和人工合成赛道的代表企业为菲利华、凯盛科技、中旗新材。

从竞争梯队来看,中国高纯石英砂行业头部企业为产能最高的石英股份;一梯队企业为布局高纯石英砂领域时间较早、有一定生产能力的上市企业,包括菲利华、凯盛科技、江瀚新材;二梯队企业为技术落地后正在规划高纯石英砂产产线建设的上市企业(壹石通、中旗新材)和依靠上市企业投资发展的布局较早中小企业(黎辉新材、中科博胜);三梯队企业为其他正在布局的高纯石英砂行内中小企业。

行业发展前景及趋势预测

1、行业关键增长点:产能扩张、原料安全、标准化、技术发展

总体来看,中国高纯石英砂行业未来关键增长点包括原材料渠道多元化、产能持续扩张、技术突破、标准体系建设完善四个方面。行业目前处于产能扩张期,而实施原材料安全战略有利于高纯石英砂行业稳定扩产、维持行业供需平衡,进而推动行业平稳发展;未来,中国高纯石英砂行业质量评价体系将逐步完善;技术将向高端产品(5N及以上)实现国产化方向发展。

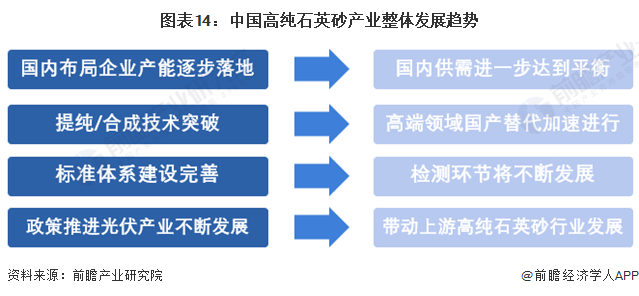

2、产业整体发展趋势:供需平衡、检测优化、应用布局更完善

当前,我国高纯石英砂市场存在供不应求的现象。随着国内布局企业产能逐步落地,国内供需进一步达到平衡;随着提纯/合成技术突破,高端领域高纯石英砂的国产替代将加速进行;随着标准体系建设完善,检测环节也将不断发展;随着国家“碳中和”、“十四五规划”和《中国2050年光伏发展展望》等政策的提出,以及未来对光伏装机容量、补贴规模、补贴力度的宏观调控政策和措施的持续推动,光伏及其配件行业将朝着产业链更加完善、产品更加高质量的方向发展,带动上游高纯石英砂行业发展。

更多本行业研究分析详见前瞻产业研究院《中国高纯石英砂行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务