【投资视角】2024年中国反渗透膜行业投融资现状及兼并重组分析 投融资热度处于上涨趋势

行业主要上市公司:沃顿科技(000920.SZ)、唯赛勃(688718.SH)、三达膜(688101.SH)、碧水源(300070.SZ)、津膜科技(300334.SZ)、华自科技(300490.SZ)、久吾高科(300631.SZ)等

本文核心数据:反渗透膜投融资规模;反渗透膜投融资轮次分布

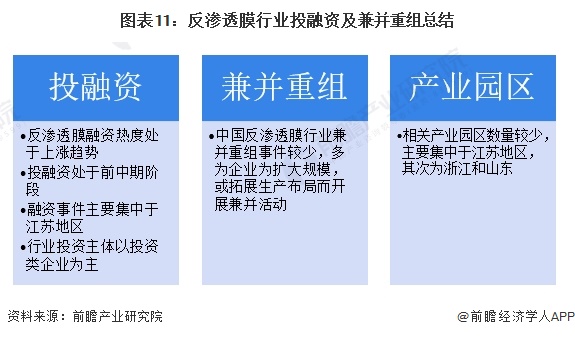

1、反渗透膜融资热度处于上涨趋势

根据中国反渗透膜企业融资事件汇总来看,2016-2023年,行业融资事件处于波动增长趋势,2022年融资事件数量最多达6起,2023年为5起,截至2024年6月5日,2024年反渗透膜行业暂未发生融资事件。

注:统计时间截至2024年6月5日。

2、反渗透膜行业融资处于前中期阶段

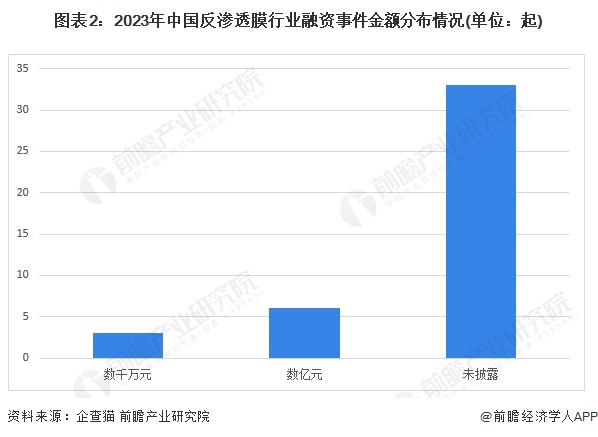

从单笔融资规模来看,在已发生的42起融资事件中,仅9起事件已披露融资金额,其中融资金额在数亿元左右的事件共6起,融资金额在数千万元的融资事件共3起,整体来看,行业单笔融资金额较大。

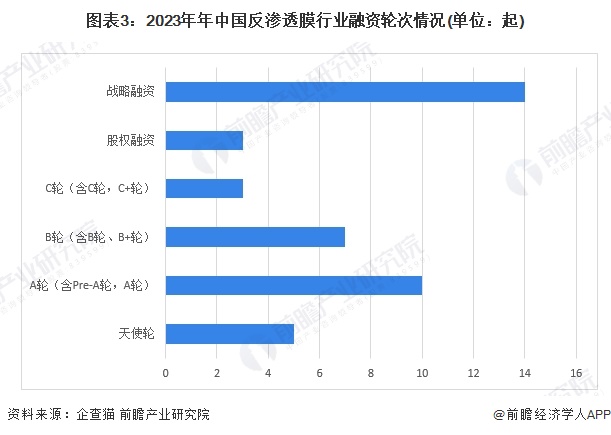

从融资轮次来看,截至2024年6月5日,中国反渗透膜行业融资轮次以战略融资为主,占比33.33%,其次为A轮和B轮融资,占比分别为23.81%、16.67%,三者合计占比超73%,可见目前中国反渗透膜行业融资以前中期投资为主。

3、融资事件主要集中于江苏地区

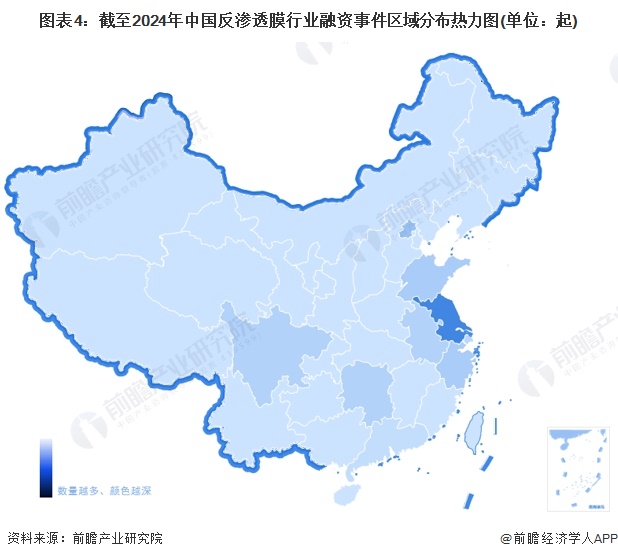

从我国反渗透膜行业融资事件区域分布来看,截至2024年6月5日,江苏省融资事件最多,达16起,占比38.09%,其次为北京地区,占比14.29%。

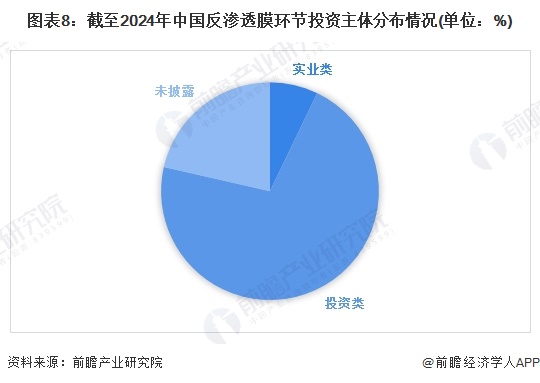

4、反渗透膜行业投资主体以投资类企业为主

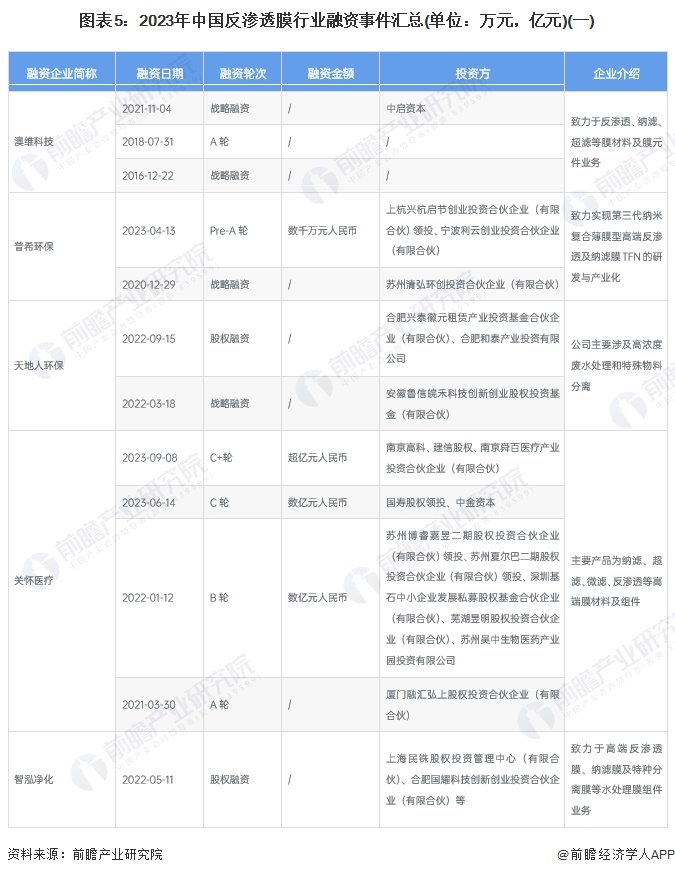

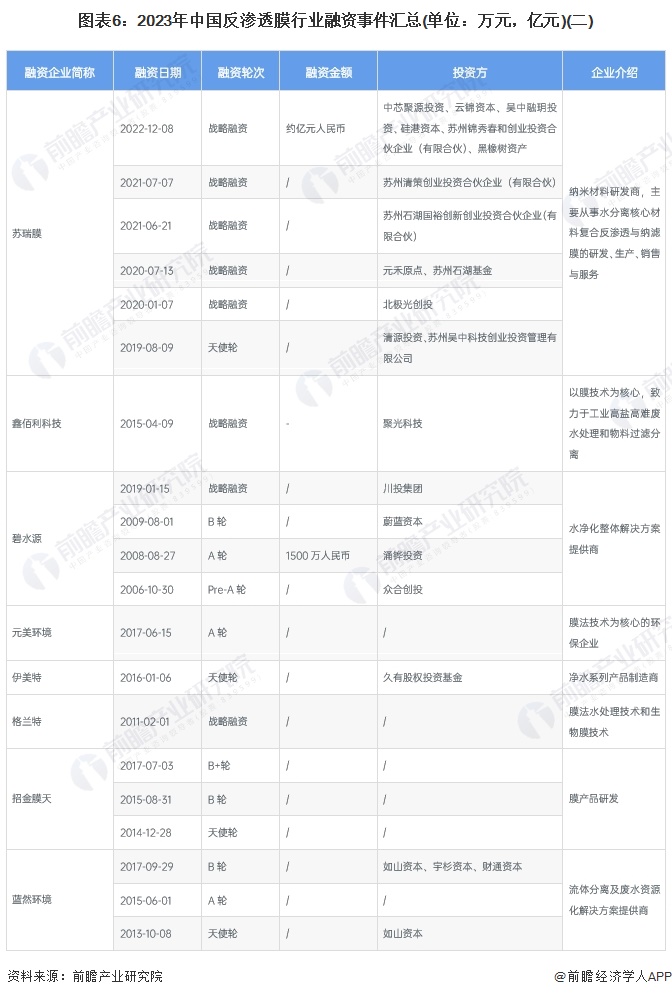

截至2024年6月5日,我国反渗透膜行业的融资事件汇总如下:

从投资企业类型来看,截至2024年6月5日,反渗透膜行业融资事件投资主体以投资类企业为主,占比达71%,实业类企业占比为7%,代表有聚光科技、华远国际陆港等。

5、反渗透膜行业兼并重组事件较少

中国反渗透膜行业长期被国外领先企业占据较大市场份额,国内反渗透膜厂商数量较少,且行业龙头企业竞争优势较为明显。从兼并重组来看,中国反渗透膜行业兼并重组事件较少,多为企业为扩大规模,或拓展生产布局而开展兼并活动。

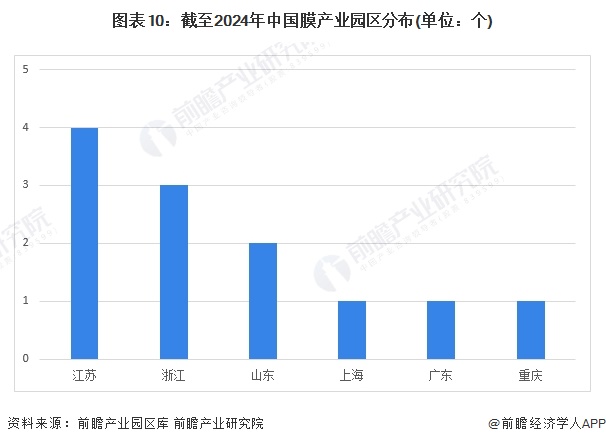

6、反渗透膜产业园区主要分布于江苏地区

目前膜产业园区数量较少,前瞻产业园区数据库显示,截至2024年6月5日我国氢能产业园区共有12个,主要分布于江苏省,膜产业园数量达4个,其次为浙江和山东地区。

7、反渗透膜行业投融资及兼并重组总结

更多本行业研究分析详见前瞻产业研究院《中国反渗透膜行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务