预见2024:2024年中国超充行业市场现状、竞争格局及发展趋势分析 超充桩成本有望继续下探

行业主要上市公司:蔚来-SW(09866.HK)、小鹏汽车-W(09868.HK)、理想汽车-W(02015.HK)、上汽集团(600104.SH)、科士达(002518.SZ)、宁德时代(300750.SZ)、盛弘股份(300693.SZ)、金冠股份(300510.SZ)、中恒电气(002364.SZ)、广州发展(600098.SZ)、众业达(002441.SZ)、宝馨科技(002514.SZ)、利和兴(301013.SZ)、日丰股份(002953.SZ)、英可瑞(300713.SZ)、永贵电器(300351.SZ)、双杰电气(300444.SZ)、易事特(300376.SZ)、特锐德(300001.SZ)、星云股份(300648.SZ)、协鑫能科(002015.SZ)、航天电器(002025.SZ)等。

本文核心数据:中国超充站建设情况;中国超充行业竞争格局

行业概况

1、超充定义

充电桩按照充电额定功率分为慢充、快充及超充。交流充电桩一般为慢充桩,充电功率在22kW内,适合应用在居民小区停车场及工作单位。快充桩与超充桩为直流充电桩,快充桩功率一般为60kW-240kW,适合应用在高速公路充电站、购物中心,350kW以上的一般为超充桩。

2、产业链剖析

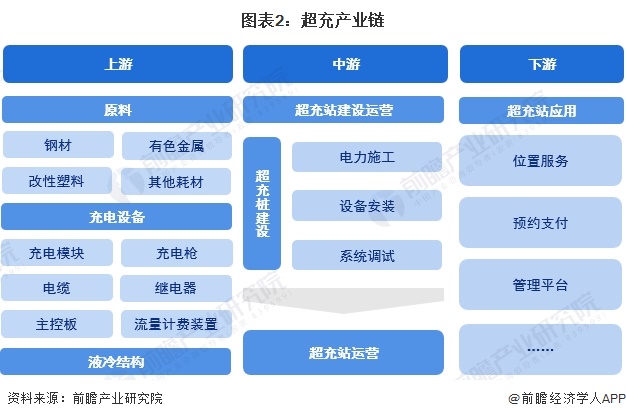

从产业链结构来看,电动汽车超充产业链上游为超充桩及超充站建设及运营所需设备的生产商,包括超充桩和超充站的壳体、底座、线缆等主要材料供应企业和充电设备生产商。中游为超充站建设和运营商,负责超充桩和超充站的建造和运营。下游为整体解决方案商,提供充电桩位置服务及预约支付功能或者提供充电桩运营管理平台和解决方案,能够统筹上下游及客户需求,合理布局提供整体的运营方案。

从我国超充产业链上的参与企业来看,上游生产商主要是宝武钢铁、明泰铝业等原材料供应商和科士达、盛弘电气、科士达、特锐德等充电设备制造商;中游建设和运营商主要是星星充电、特来电、国家电网、南方电网等;下游应用市场主要包括新能源车企及最终客户。

行业发展历程

特斯拉是新能源汽车领域的领导者,在超充领域也同样领先。2012年,特斯拉推出V1超充桩,峰值充电功率90kW;2014年推出V2超充桩,峰值充电功率提升至120-150kW,可在10分钟内实现100km续航;2019年再次推出V3超充桩,峰值充电功率250kW,相较于V2,充电时间缩短25%;2023年,特斯拉公布V4超充桩,峰值充电功率再次提高到350kW,目前已在荷兰哈尔德韦克、中国香港、美国亚利桑那州等地区开放。

行业政策背景

“超充”是2024年充电站行业的主题之一。自2023以来,超充建设不断提速,同时有关部门也发布了多项电动汽车超级充电桩的相关发展规划,为推进我国新能源产业高质量发展做出了引导。

作为配套产业,我国新能源汽车充电政策的发展与新能源汽车的发展密不可分。2012年国务院《节能与新能源汽车产业发展规划(2012—2020年)》,确定了“以换电为主,插充电为辅,集中充电,统一配电”的运营模式,开启了新能源充电站发展的核心阶段。随着资本的不断涌入,充电站标准不统一的短板逐渐显现,2015年《国家标准化体系建设发展规划(2016-2020年)》发布,规范管理充电站发展。2019年以来,充电桩相关政策数量不断增多,布局不断加速。2024年《交通运输大规模设备更新行动方案》提出科学布局、适度超前建设公路沿线新能源车辆配套基础设施,探索超充站、换电站、加氢站等建设,超充站迎来利好。

行业发展现状

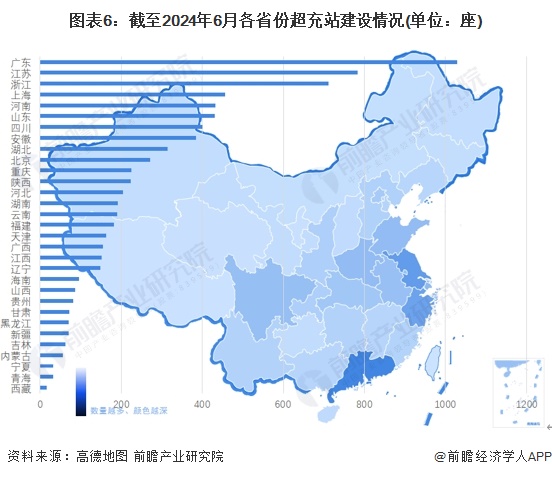

为满足新能源汽车续航里程提升和快速充电的要求,各地超充站建设不断扩充。根据高德地图超充站检索数据显示,截至2024年6月14日,我国超充站已达7700余座,省级行政区域内所拥有的公共类超充站数量前十的省份依次为广东、江苏、浙江、上海、河南、山东、四川、安徽、湖北、北京。其中广东省超充站数量已超过千座。

目前我国布局超充的代表性企业包括英可瑞、特锐德、星云股份、双杰电气、易事特、永贵电器、宝馨科技、协鑫能科等企业。其中特锐德液冷终端技术已在全国50多个城市的近700台液冷超充终端中得到应用,其他企业布局如下:

行业竞争格局

1、中国超充企业竞争格局

目前我国超充站布局企业主要分为三类:以中石化、中石油、国家电网构成的国企超充站;以星星充电、特来电等构成的第三方超充站;以蔚来、小鹏、理想等构成的车企自营超充站。

以新势力车企自营超充站为例,目前蔚来是中国市场建桩最多的新势力品牌之一,也是全国范围内在高速公路服务区建设超充桩最多的汽车品牌之一。2024年,蔚来共建有2279座超充站,10240根超充桩,超过小鹏(354座)、理想(444座)、极氪(456座)。

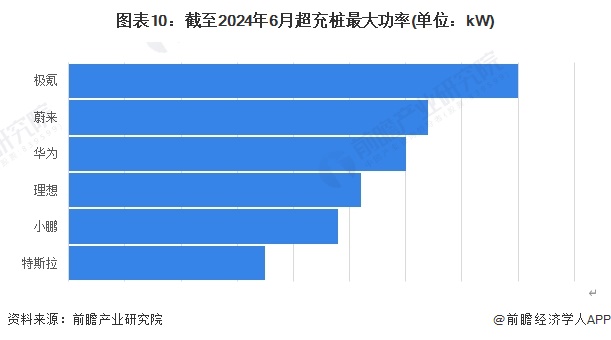

超充桩功率方面,2024年4月极氪发布的极充V3已达到800kW的单枪峰值功率,最大输出电压1000V, 5分钟的充电可以使续航增加256KM,处于电动汽车充电领域的行业前沿。在峰值功率领域,极氪在超快充技术领域暂时处于领先地位。

2、中国超充区域竞争格局

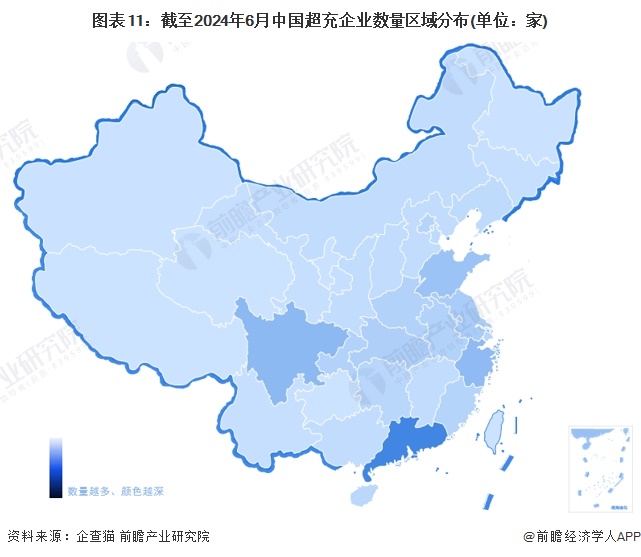

从企查猫以“超充”为关键词进行精确搜索,得到超充企业区域分布。从我国超充产业链企业主要分布在华南、华东、华中一带,重点是广东、四川、山东、浙江、江苏等地,其余地区分布相对较少。

注:企查猫数据截止到2024年6月14日

行业发展前景及趋势预测

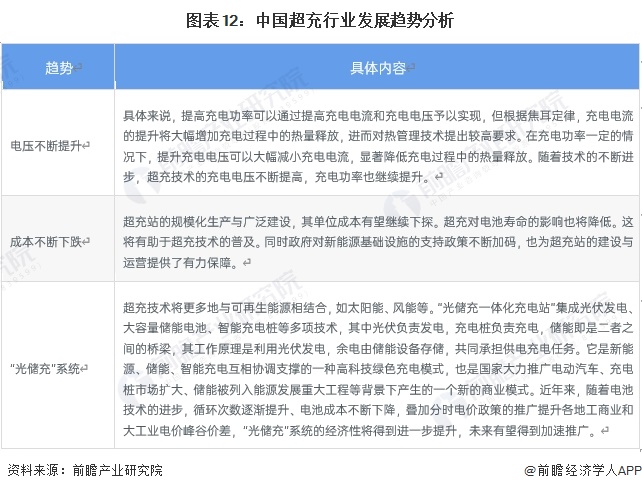

由于新基建的提出,充电桩成为助力国家稳增长的重要力量,随着800V车型的不断上市,超充桩投建速度有望加快,成本有望继续下探。同时,“光储充”系统的经济性进一步提升,政府对新能源基础设施的支持政策不断加码,也为超充站的建设与运营提供了有力保障。

更多本行业研究分析详见前瞻产业研究院《中国电动汽车充电桩行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务