预见2024:2024年中国煤炭行业市场规模、竞争格局及发展前景预测 未来市场规模将近5万亿元

行业主要上市公司:兖矿能源(600188);中国神华(601088);晋控煤业(601001);陕西煤业(601225);山西焦煤(000983);中煤能源(601898);华阳股份(600348);山煤国际(600546)等

本文核心数据:煤炭生产量;煤炭消费量;煤炭市场规模;煤炭市场份额

行业概况

——定义

煤炭是指植物有机质伴随地球地壳运动,经堆积、沉积、压实等过程,在高温高压条件下发生缓慢碳化反应所形成的黑色或棕黑色具有可燃性矿石,其主要成分为碳、氢、氧、氮、硫等。煤炭是冶金、煤炭、医药、建材等领域主要原材料,是供热、发电等领域主要燃料。

煤炭行业指从事煤炭开采、洗选、分级生产活动的行业。国内煤炭资源主要集中在西部地区,山西、内蒙等地煤炭产量对全国煤炭总供给的影响显著。

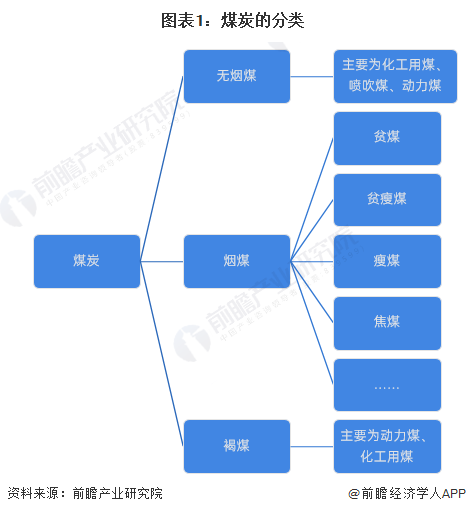

按照煤炭的属性和用途,主要分为三大类:无烟煤、烟煤以及褐煤。

——产业链剖析:大型能源集团后向一体化布局,下游主要应用于四大行业

煤炭行业产业链上游为设备和系统,主要包括采掘机、掘进机等生产设备以及相关的智能化系统;中游为煤炭开采和洗选,主要煤种有褐煤、烟煤、无烟煤等;下游为应用领域,主要包含电力行业、钢铁行业、化工行业以及建材行业四大类行业。

从参与企业来看,上游包含华科电气、双环、圣亚机械等设备制造商;中游包括国家能源、阳泉煤业、兖州煤业等企业,大型能源集团亦布局上游相关设备制造;下游包括国家电投、山东钢铁等应用行业相关企业。

行业发展历程:目前处于高质量发展阶段

我国煤炭的有序发展可追溯至计划经济时期,建国后由国家规划发展,后随着改革开放的深入以及市场经济的转型,我国煤炭行业逐渐实现市场化。近年来,我国煤炭行业基于能源转型的需求,迈入高质量发展阶段。

行业政策背景:政策支持清洁化、智能化发展

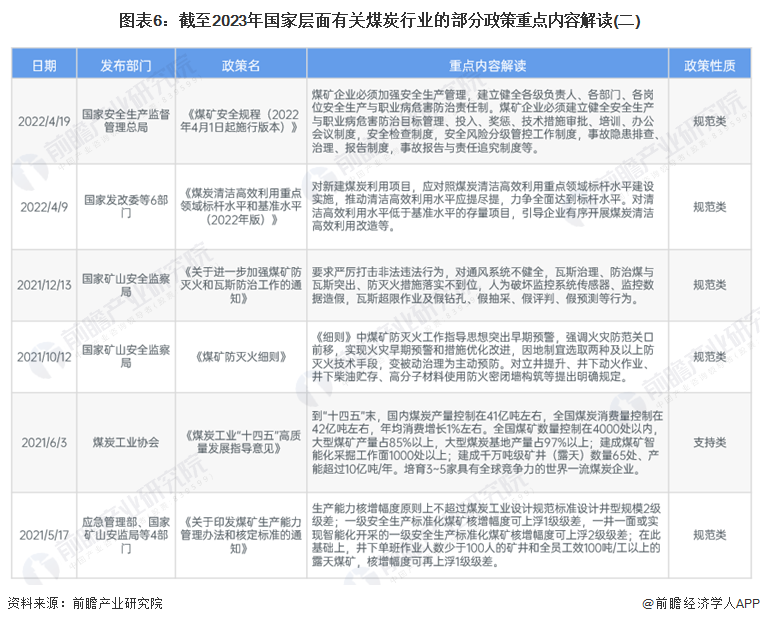

2021年以来,国务院、国家发改委、能源局、矿山安全监察局等多部门陆续印发了支持、规范煤炭行业的发展政策,内容涉及煤炭行业历年的发展目标、煤炭开采的安全性建设、煤炭的清洁与智能化利用等方面:

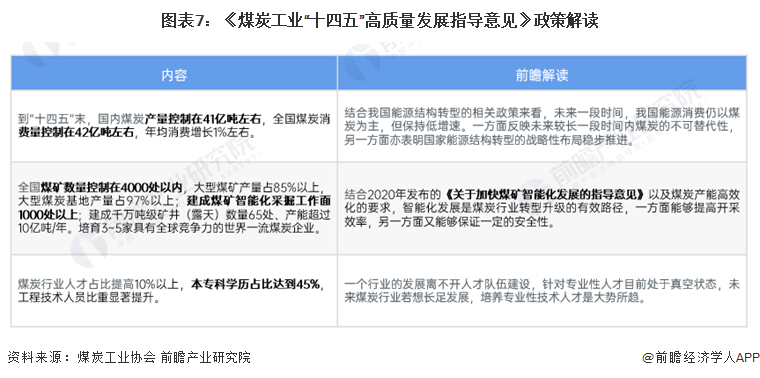

,煤炭工业协会发布《煤炭工业“十四五”高质量发展指导意见》,配套颁布《煤炭工业“十四五”标准化发展指导意见》、《煤炭工业“十四五”地质勘查指导意见》、《煤炭工业“十四五”基本建设的指导意见》等13个文件:

行业发展现状

——我国煤炭行业规上企业数量回升

依据历年《中国统计年鉴》的数据来看,2013-2022年,中国煤炭行业规上企业数量呈先下降后上升的趋势。2022年,煤炭行业规上企业数量有所上升,为4814个。

——我国煤炭行业供需缺口转正

依据国家统计局数据,2001-2014年,我国原煤的产量整体呈上升趋势。2016年我国原煤产量下降至近十年最低点,为24.1亿吨标准煤,主要由于煤炭行业进行结构转型升级。20231年,我国原煤产量为32.5亿吨标准煤。从我国煤炭的消费量来看,2001-2023年,我国煤炭消费量整体呈上升趋势。2023年,我国煤炭消费量同比上升5.6%。但整体来看,虽然近年来我国煤炭消费量有所上升,但我国煤炭的供需缺口逐渐转正。

——我国煤炭市场规模实现大爆发

中国煤炭工业协会每年发布《煤炭行业发展年度报告》,报告中披露我国煤炭行业规上企业的营收情况。具体来看,2015-2020年,我国煤炭行业规上企业的营收保持在2万亿以上的水平,但整体呈下降趋势。主要是由于我国近几年能源结构转型所致。2022年我国煤炭行业规上企业营收规模高达4.02万亿元。2022年根据国家统计局数据,2023年全国规模以上煤炭企业营业收入预计达到4.5万亿元,同比增长14%;实现利润预计达到1.2万亿元,同比增长18%。

行业竞争格局

——区域竞争格局

从我国煤炭产业链生产企业区域分布来看,煤炭产业链中游生产企业主要分布在山西、贵州和内蒙古地区,贵州。山西和内蒙古是我国煤矿资源丰富的省市,贵州是南方地区多煤的大省。我国煤炭行业相关企业的分布与资源分布情况一致。

从上市公司的区域分布来看,企业的分布数量基本与我国煤矿资源的分布一致,以贵州、内蒙古、山西、陕西等地区企业数量为最。从上市企业情况来看,山西省的上市企业数量相对较多,有山煤国际(600546)、晋控煤业(601001)、华阳股份(600348)、潞安环能(601699)、兰花科创(600123)、山西焦煤(000983)等上市企业;北京含有昊华能源(601101)、中煤能源(601898)、中国神华(601088)等龙头上市企业。

——企业竞争格局

根据中国煤炭工业协会统计与信息部统计数据显示,排名前10家的企业,原煤产量合计为15.7亿吨,同比增加4773万吨,占规模以上企业原煤产量的51.5%。具体情况为:国家能源集团40109万吨,增长0.2%;晋能控股集团28368万吨,增长4.2%;中煤集团17853万吨,同比增长2.4%;山东能源集团17202万吨,同比增长2.3%;陕煤集团16734万吨,同比增长10.1%;山西焦煤集团12316万吨,同比增长2.6%;华能集团7206万吨,同比增长10.4%;潞安化工集团6998万吨,同比下降2.0%;国电投集团5388万吨,同比增长4.8%;淮河能源集团5081万吨,同比增长2.3%。

行业发展前景及趋势预测

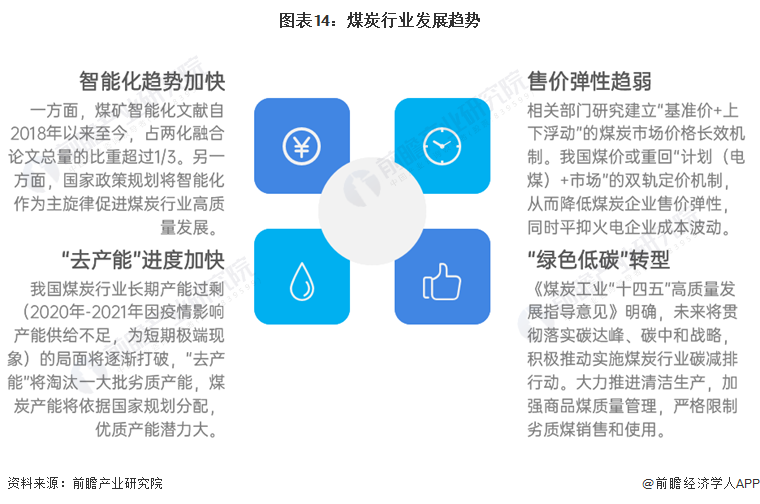

——智能化、“绿色低碳”转型,优质产能释放

从我国煤炭行业“两化融合”的文献数量来看,智能化占比超过1/3,且随着政策的重视程度提高,各大生产地均在布局智能化工作面。另外,目前我国煤炭行业处于高质量发展期,响应“3060”双碳政策的号召,煤炭行业逐渐向“绿色低碳”转型,带动优质产能发展,淘汰劣质产能。再者,近年来相关部门研究建立“基准价+上下浮动”的煤炭市场价格长效机制,我国煤炭售价弹性或逐渐趋弱。

——未来煤炭行业市场规模或达4.8万亿元

依据《煤炭工业“十四五”高质量发展指导意见》,我国未来煤炭消费增长率保持在1%左右,另鉴于中短期煤炭作为电力、钢铁、建材以及化工等行业不可替代的燃料和原材料,虽然2021年我国煤炭行业市场规模实现大爆发,但中长期来看整体趋稳,预计到2029年煤炭行业规模或达到4.8万亿元。

更多本行业研究分析详见前瞻产业研究院《中国煤炭行业发展前景和投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务