【行业深度】2024年中国MOSFET行业竞争格局及市场份额分析 市场集中度较高

行业主要上市公司:华润微(688396.SH);士兰微(600460.SH);新洁能(605111.SH);扬杰科技(300373.SZ)等

本文核心数据:MOSFET行业竞争派系;MOSFET行业市场份额;MOSFET行业市场集中度

1、中国MOSFET行业竞争派系

MOSFET行业是技术壁垒较高的行业,在高压MOSFET依旧有部分尖端产品未实现国产替代的背景下,中国MOSFET行业可以划分为国内厂商和海外厂商两大派系,其中国内厂商数量较多,代表性的包括华润微电子、士兰微、韦尔半导体等,海外则包括英飞凌、安森美、意法半导体等厂商。随着国内厂商的技术水平持续上升,国内厂商在MOSFET市场中的市占率将呈现出增长的态势。

2、中国MOSFET行业市场排名

MOSFET作为半导体功率器件中占比最大的细分种类,各功率器件领先厂商均涉及MOSFET产品的研发生产,在MOSFET产品过于细分、尚未有权威榜单公布,因此前瞻选择通过功率器件厂商排名反映企业在MOSFET领域的企业竞争情况。2023年7月20日-21日,第十七届中国半导体行业协会半导体分立器件年会暨2023年中国半导体器件技术创新及产业发展论坛于杭州萧山举行。会上,中国半导体行业协会公布了2022年中国半导体行业功率器件十强企业名单,其中,士兰微、扬杰科技、华润微等知名上市厂商位列其中。

3、中国MOSFET行业市场集中度

结合ICWISE对各大厂商在中国市场的占有率情况进行市场集中度的计算,目前国内MOSFET市场中,依旧有较大的市场份额掌握在海外厂商的手中:其中英飞凌依靠全面的产品布局占据着20%以上的市场,安森美亦占据了10%以上的市场份额。综合来看,中国MOSFET行业CR4接近50%,CR8超过60%,市场集中度较高。

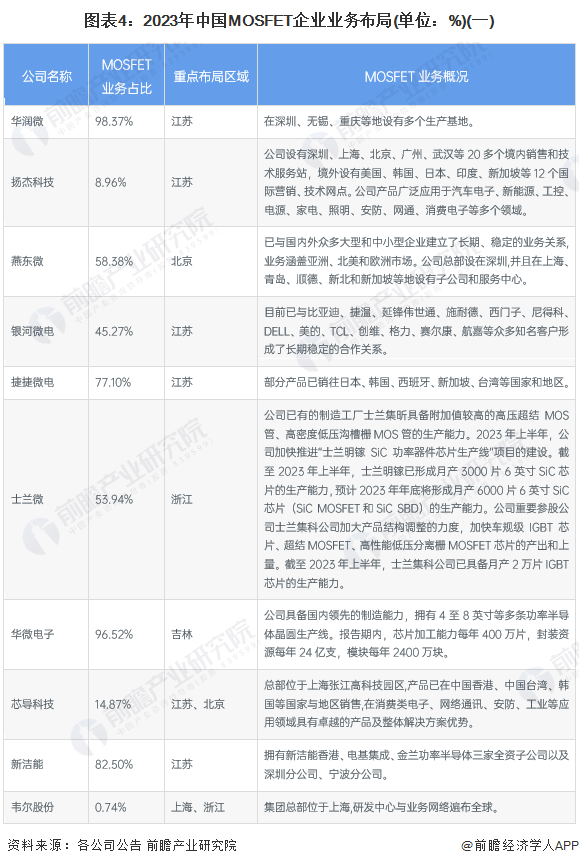

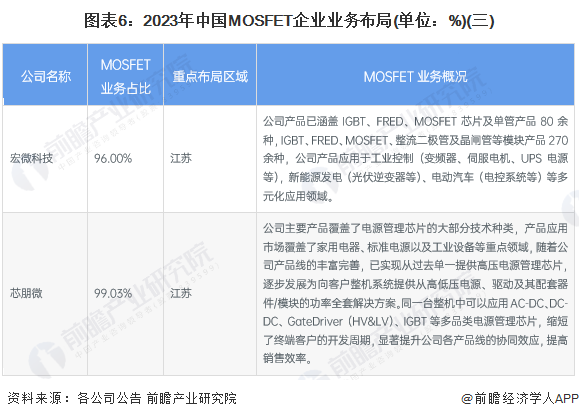

4、中国MOSFET行业企业布局

从中国MOSFET行业厂商的业务布局情况来看,多数厂商均在其总部所在区域进行布局的基础上,在国内多个地区设立生产基地以及技术支持中心,除此之外,包括扬杰科技、燕东微等领先厂商则逐步实现了海外布局。

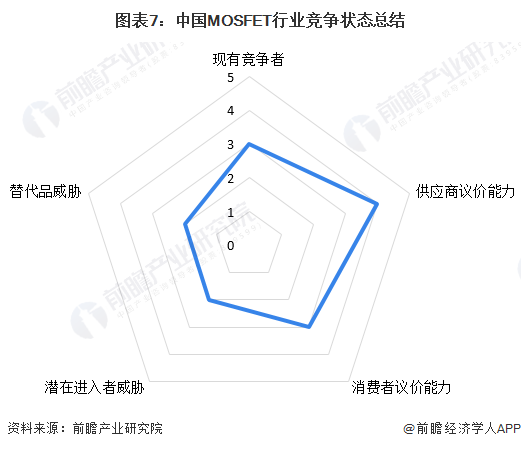

5、中国MOSFET行业竞争状态总结

从MOSFET行业现有竞争者情况来看,当前行业厂商数量规模一般,且市场集中度较高,因此现有竞争者的竞争程度一般,但行业竞争程度有进一步加剧的趋势。

上游厂商的议价能力方面,由于上游厂商供应的产品的技术具有较高的技术壁垒,在高制程、高精度的产品生产上,上游厂商的议价能力之强则更加凸显。而对于下游厂商的议价能力上,MOSFET行业的格局则呈现出分化的情况,在中低压MOSFET领域,由于厂商技术实力较为接近,因此容易出现价格竞争的情况,消费者的议价能力较强;而在高压MOSFET领域,由于下游需求较大,而具有相关技术的厂商较小,因此导致消费者议价能力相对较弱。综合来看,下游厂商的议价能力一般。

潜在进入者威胁方面,由于MOSFET行业是技术性较强的行业,具有较高的技术壁垒,且需要长期的研发投入,因此,潜在进入者的威胁较小。

替代品方面,MOSFET在小部分领域和IGBT等其他类型的功率半导体呈现互相替代的趋势,但由于MOSFET产品适用于更高频的工作环境,因此其他功率半导体元器件对MOSFET产品的替代能力有限。

更多本行业研究分析详见前瞻产业研究院《全球及中国MOSFET(功率器件)行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务