【最全】2024年中国工程造价咨询行业上市公司市场竞争格局分析 三大方面进行全方位对比

行业主要上市公司:中设咨询(833873.BJ)、建发合诚(603909)、广咨国际(836892.BJ)、百利科技(603959.SH)、地铁设计(003013.SZ)、青矩技术(836208.BJ)等

本文核心数据:工程造价咨询行业上市公司业务布局;工程造价咨询行业上市公司业绩对比

工程造价咨询行业上市公司汇总

工程造价咨询随着《关于印发工程造价改革工作方案的通知》的不断落实,全过程工程咨询3.0时代进入深化期。越来越多上游甚至下游的施工单位都增加了工程造价咨询的业务,在产业链上进行拓展和部署,以提升企业综合竞争力。

目前行业上游代表性上市企业主要有:广联达(002410)、品茗科技(688109)、新点软件(688232)、远望谷(002161)、奇安信(688561)等。

中游企业有:青矩技术(836208)、广咨国际(836892)、深水规院(301038)、深圳瑞捷(300977)、建科院(300675)、尤安设计(300983)、中达安(300635)、百利科技(603959)、深城交(301091)、同济科技(600846)、中设咨询(833873)、设研院(300732)、吉大通信(300597)、华设集团(603018)、永福股份(300712)、地铁设计(003013)、四川路桥(600039)、建发合诚(603909)等。

工程造价咨询行业上市公司营收情况

从上游上市公司营收情况来看,广联达依旧是上游软件平台的佼佼者,2023前三季度营收47.5亿元,体现了较好的规模优势。其次是网络安全的领导者奇安信,2023上半年营收36.9亿元。其他上游企业营收规模体量较小。

中游上市公司大部分也是营收在20亿元以下,整体营收最高的是同济科技,2023年前三季度营收达45.1亿元。

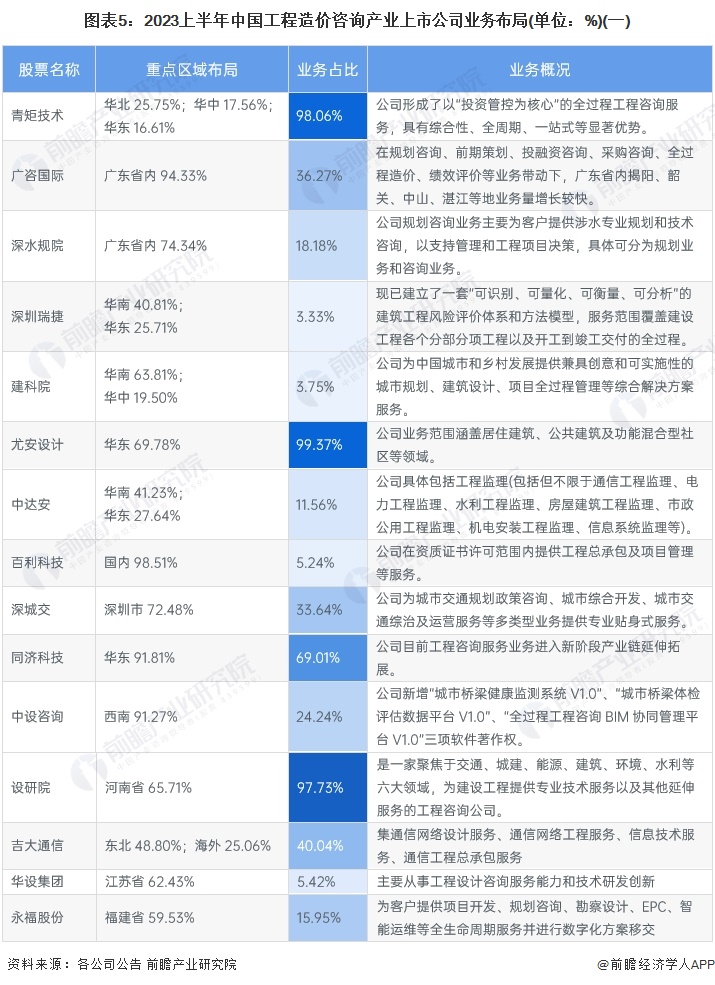

工程造价咨询产业上市公司业务布局对比

工程造价咨询业务中,专注度最高的企业有青矩技术、尤安设计、设研院,这三家企业的工程造价咨询业务占比超过97%,是公司最核心的业务。其中青矩技术全国布局更加均衡,华北占比25.75%,华中占比17.56%;

华东占比16.61%;此外业务专注度最低的是四川路桥,业务占比低于1%,这家企业主要从事建筑施工等业务,近年来随着工程造价咨询改革的深入,也渗透了一部分咨询业务。

注:业务占比数据单元格颜色越深,代表企业工程造价咨询业务专注度越高,下同

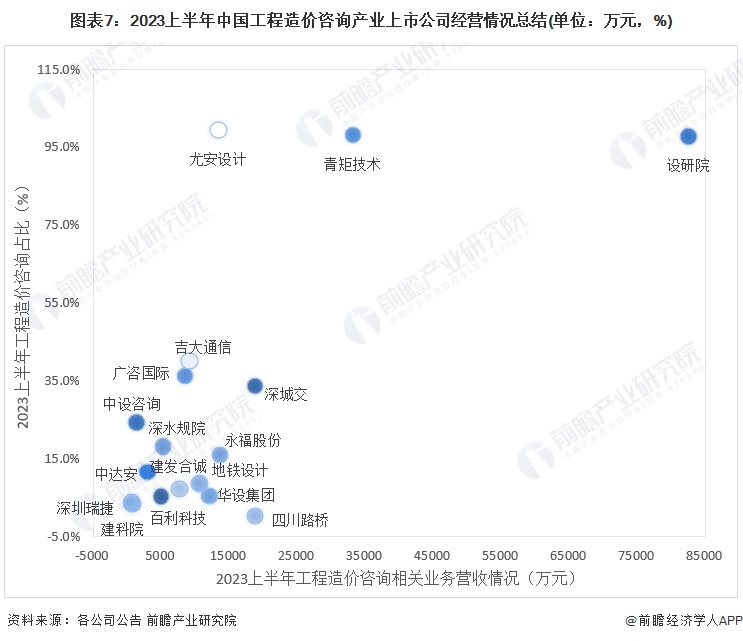

工程造价咨询产业上市公司工程造价咨询业务业绩对比

从工程造价咨询业务营收来看,同济科技相关收入最高,超过27.2亿元,但是其毛利率也较低,仅为9.1%,而同行平均水平在30%左右。毛利率最高的是深圳瑞捷,高达58.8%,但是工程造价咨询收入仅为754.7万元。

注:毛利率颜色越深,代表企业工程造价咨询业务盈利能力越强

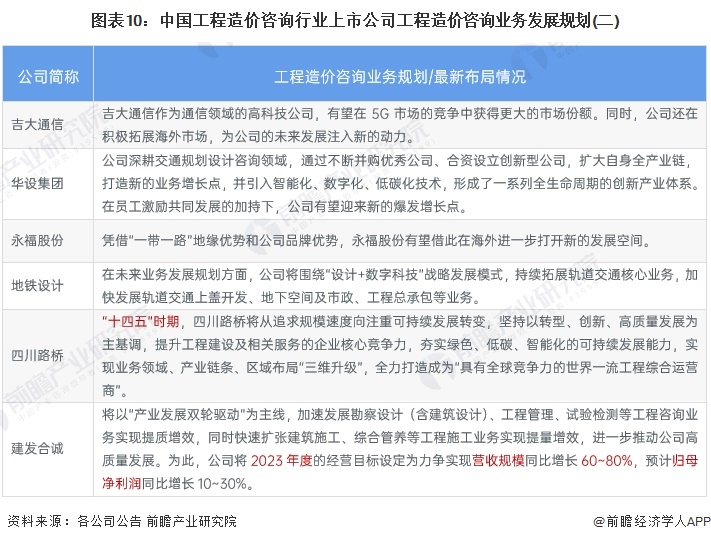

工程造价咨询产业上市公司业务规划对比

“十四五”期间,建科院、深圳瑞捷和四川路桥将持续提升工程造价咨询业务质量、持续优化创新、谋求可持续发展。建发合诚则有具体的盈利指标,公司将2023年度的经营目标设定为力争实现营收规模同比增长60~80%,预计归母净利润同比增长10~30%。各企业具体规划如下表所示:

更多本行业研究分析详见前瞻产业研究院《中国工程造价咨询行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务