【行业深度】2023年中国面板行业竞争格局及市场份额分析 京东方、深天马市场竞争力较强

行业主要上市公司:京东方(000725);深天马(000050);维信诺(002387);华映科技(000536);龙腾光电(688055);和辉光电(688538)等

本文核心数据:行业市场份额;

1、中国面板行业竞争梯队

我国的面板市场较为集中,市场竞争较为激烈。目前,我国液晶面板市场的主要参与者有京东方、华星光电、惠科、中电熊猫等企业。根据企业的规模及业务布局情况综合分析,位于竞争第一梯队的有京东方、华星光电与天马,二者在高端面板与大尺寸面板上处于技术顶尖。第二梯队有惠科、中电熊猫、中电彩虹等企业,主要生产中低端LCD面板;其他中低端屏幕供应商处于竞争第三梯队。

从上市企业区域分布情况来看,面板产业链上中下游企业主要分布在华东和华南地区。其中中游面板制造企业主要分布在北京、广东、江苏等地。

2、中国面板行业细分市场竞争格局

从OLED与TFT-LCD两种细分市场来看,OLED市场的核心参与者主要有京东方、维信诺、华星光电、深天马、和辉光电、友达、信利、柔宇等厂商。其中京东方、维信诺、华星光电由于资金实力雄厚在中国OLED市场较为突出。TFT-LCD市场有京东方、惠科、华星光电、群创、友达、天马中电熊猫、中电彩虹、龙腾光电等企业。其中京东方、华星光电、群创、友达因为具有产能优势而领衔中国TFT-LCD市场。

3、中国面板行业细分市场份额情况

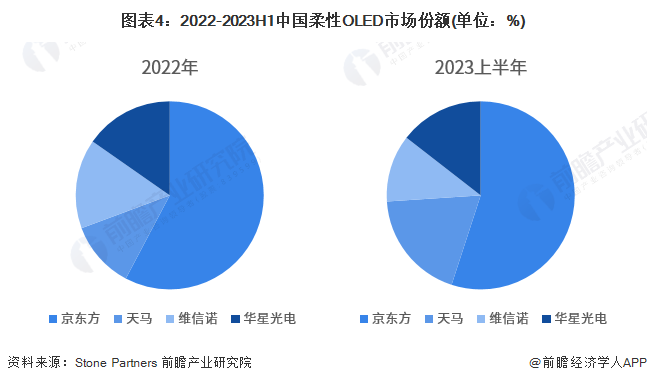

从柔性OLED面板出货企业来看,中国柔性OLED面板市场集中在少数企业手中,主要包括京东方、天马、维信诺和华星光电。2022-2023年,京东方稳坐我国柔性OLED产业头把交椅,市场份额稳定在50%以上。此外,天马柔性OLED产品快速放量,2023年柔性OLED面板份额提升较大。

Omdia根据各企业投资动向,对2022年全球TFT-LCD企业市场份额进行测算。2022年全球TFT-LCD企业市场份额占比最多的是京东方,占比25.2%,其次为华星光电,占比为15%,第三是惠科股份,占比11%。

4、中国面板行业上市企业布局及竞争力评价

从各公司销售布局来看,除和辉光电业务范围几乎仅在国内,多数厂商在境内、境外均有布局,产品销售范围较广。从企业业务竞争力来看,目前京东方、深天马在面板行业的竞争力较强,二者面板相关业务营收较高。维信诺、和辉光电等厂商面板业务营业收入紧随其后。各大面板企业2022面板相关的营收、毛利率、产销量如下表所示:

5、中国面板行业竞争状态总结

从五力竞争模型角度分析,由于面板行业处于持续发展阶段,行业整体素质参差不齐,多数企业集中于中低端产品,现有企业竞争激烈;面板产业链上游原材料领域核心技术储备不足,依赖进口,对上游原材料供应商的议价能力较弱;液晶面板行业的下游主要是电视、电脑、手机、车载显示器、数码影像市场等行业,议价能力整体一般,但少数生产高端产品的企业议价能力相对较高;由于面板行业市场需求持续增长,龙头企业毛利率保持在较高水平,对新进入者吸引力较大,但进入成本、门槛较高,综合来看行业潜在进入者的威胁一般;从替代品威胁来看,miniLED显示技术被认为是一种综合LCD与OLED优点的接近理想效果的显示技术,是现在流行的液晶显示技术的替代者,替代品威胁较强。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,面板行业的竞争情况如下图所示。

更多本行业研究分析详见前瞻产业研究院《中国面板产业产销需求与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务