预见2023:2023年中国啤酒行业市场规模、竞争格局及发展前景预测 未来市场规模有望突破2000亿元

行业主要上市公司:华润啤酒(00291.HK);青岛啤酒(600600);百威亚太(01876.HK);重庆啤酒(600132);燕京啤酒(000729)等

本文核心数据:行业供需分析;行业竞争格局;行业市场规模等

行业概况

1、定义

啤酒是一种以小麦芽和大麦芽为主要原料,并加啤酒花,经过液态糊化和糖化,再经过液态发酵酿制而成的酒精饮料。

啤酒可根据工艺分类为纯生啤酒、干啤酒、全麦芽啤酒、黑啤酒等。可根据酵母分为顶部发酵啤酒和底部发酵啤酒。可根据色泽分为淡色啤酒、浓色啤酒和黑啤。从啤酒产品上来说,市场上多数啤酒的酿造工艺较为接近,产品存在严重同质化。

2、产业链剖析:行业进入成熟期,产业链结构稳简洁

啤酒产业链的上游主要有麦芽等原材料供应商、酿造设备以及产品包装。中游为啤酒生产商。下游为线下商超以及线上销售渠道。

行业发展历程:行业处在成熟期

目前,我国啤酒行业已经进入成熟期。19世纪末,市场消费的啤酒进入中国,彼时啤酒厂基本由外国人控制。1904年,在哈尔滨出现了中国人自己开办的啤酒厂东北三省啤酒厂。1949年之前,中国啤酒厂数量稀少,基本由外国人把持,原料依赖进口,消费群众尚未普及到全体人民。改革开放以来,中国的啤酒行业经历了快速成长。

1980年至1994年阶段,啤酒行业处于稳步扩张的阶段,中小型啤酒厂数量多,行业格局分散。1994至2005年,外资进入中国,啤酒行业进入兼并历程。1994年华润集团收购辽宁雪花啤酒正式成立华润雪花啤酒。2004年,本土品牌哈尔滨啤酒被百威英博收购。2006年至2016年,行业进入成熟期。2010年,嘉士伯收购重庆啤酒。青岛啤酒、百威亚太、华润啤酒、珠江啤酒、重庆啤酒五大巨头的竞争格局逐渐形成。2013年,我国啤酒产销量同步见顶,之后呈现下滑的趋势。中低端啤酒产品是该时期的主要竞争产品。2017年至今,我国低端啤酒发展见顶,各龙头行业纷纷布局高端啤酒产线,寻求产业结构升级。提价提质并行下,国内啤酒市场仍能保持扩张的趋势。

行业发展现状

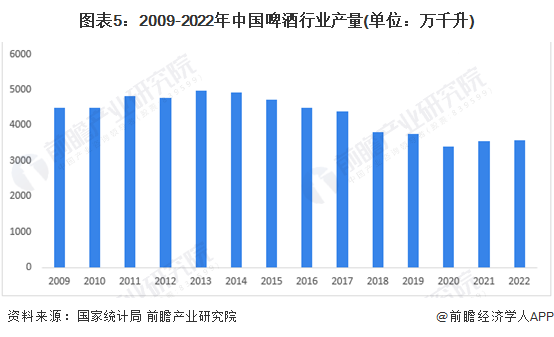

1、 行业供给量:持续下跌趋势

2013年,我国啤酒行业产量达到顶点,年产4982.79万千升。随后产量经历了7年的下跌,2020年产量仅3411.11万千升。2021年至2022年,中国啤酒行业产量止住跌势,产量逐渐回升,但回升幅度较小。2019年,我国啤酒行业总消费量3796.3万千升,当年产销率99.18%。2018年我国啤酒行业总消费量3855.8万千升,当年产销率98.57%。我国啤酒行业基本已达到产销平衡。目前啤酒行业的供给能力已经完全能覆盖消费能力,中低端市场的数量、价格竞争已经不再能为企业带来有效利润,产业结构升级,高端化产品推出将是趋势。

2、行业需求规模:止跌回暖

2013年之前,中国啤酒行业处于稳步发展的阶段。2013年,中国啤酒的产销见顶,销售额出现下降的趋势,到2018年,销售额回落到1474.50亿元。2022年,随着新冠疫情的逐渐放缓,啤酒的销售额出现了显著的上升,2022年售额累计1751.10亿元,同比增长10.1%。啤酒行业消费规模逐渐回暖至疫情前规模。

3、行业需求特征:推进高端化产业占比

近几年,消费者对于高质量啤酒产品的需求不断增加。为满足消费者高质量的消费需求,龙头企业相继深度布局高端市场,抢占中高端市场的份额。百威亚太是中国啤酒高端品牌的引领者。其他四家龙头企业的营业收入均显示出了高端产品的营业收入占比逐渐上升。重庆啤酒一直布局于中高端市场,其中细分的高端市场,其营业收入占比从2018年的15.99%,上涨至2022年的34.65%,高端啤酒产品营收占比五年间翻倍。青岛啤酒喝燕京啤酒的中高端营收占比均处于上升模式。华润啤酒作为中国啤酒的第一梯队,产业结构高端化的表现并不理想,2022年,中高端啤酒占比仅12.60%。

4、行业价格:呈现上升趋势

2021年,啤酒行业五家龙头企业百威亚太、华润啤酒、青岛啤酒、重庆啤酒、珠江啤酒共实现销售额1308.76亿元,实现销量3418.31万千升,龙头企业啤酒销售均价为3828.68元/吨。其中百威亚太的均价最高达4985.69元/吨,重庆啤酒排名第二单价达4601.35元/吨。华润啤酒的均价最低,仅3018.72元/吨。2021年到2022年,行业价格呈现上升趋势。2022年行业龙头啤酒销售均价上涨至3937.29元/吨。百威亚太单价略微下降到4923.85元/吨,重庆啤酒均价上升至4794.51元/吨。华润啤酒在五家龙头企业中均价同样排名最末,单价仅3176.85元/吨。行业内高端化趋势明显,龙头企业都在追求产业结构升级。

注:因华润啤酒和百威亚太未公布其啤酒行业明确销售数据,鉴于其行业特征,使用其营业收入总额测算。

行业竞争格局

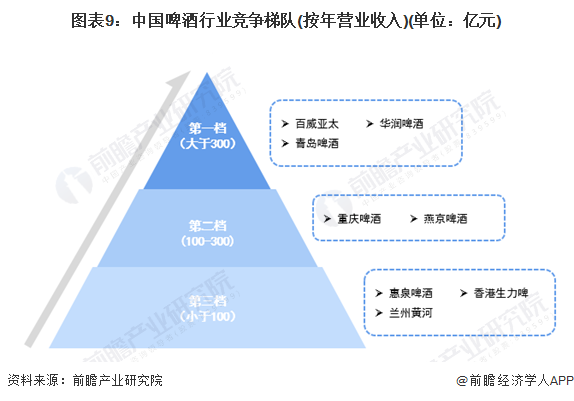

1、 企业竞争格局:垄断趋势明显

我国啤酒行业发展时间长,技术发展较快,行业也处于比较成熟的状态。目前啤酒行业出现明显的寡头垄断趋势,前五家啤酒行业龙头企业百威亚太、青岛啤酒、华润啤酒、重庆啤酒以及燕京啤酒市场份额占80%左右。根据营收可以将我国啤酒企业公司分为三个梯队,具体代表性企业如下图所示:

注:因华润啤酒和百威亚太未公布其啤酒行业明确销售数据,鉴于其行业特征,使用其营业收入总额测算。

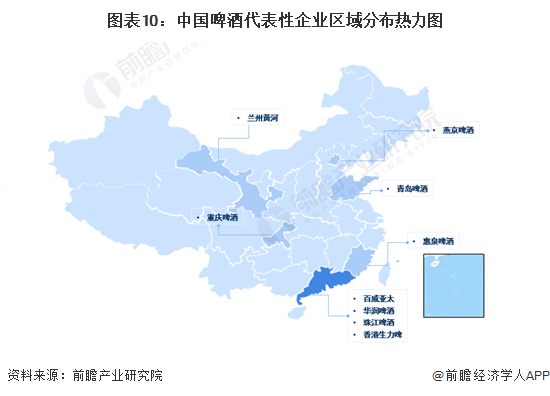

2、 区域竞争:区域集中度较高

从啤酒行业代表性企业来看,我国啤酒企业主要分布在沿海区域,其中粤港大湾区代表性企业数量最多,且其中年销售额最高的百威亚太和华润啤酒均注册在香港。行业集中度较高,寡头垄断趋势明显,前五家企业占据市场份额近80%。粤港大湾区是中国啤酒行业占有优势地位。

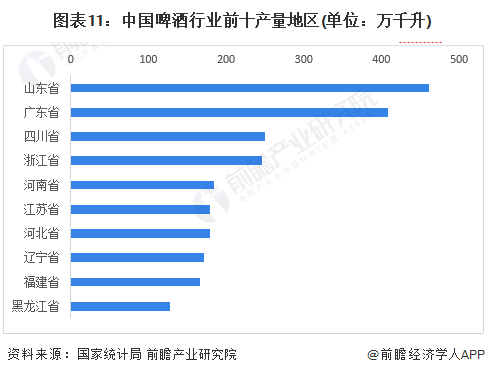

根据国家统计局公布的2021年我国不同省份啤酒产量的数据,我国啤酒主要生产地区主要集中在沿海区域,其中山东省年销量最高达461.32万千升,第二名是广东省,产量408.25千升。产量数据呈阶梯状下降趋势。

注:上图为2021年数据,截至2023月8月,国家统计局暂未公布2022年数据

综合来看,我国沿海地区的啤酒行业产能大,知名企业多,存在明显优势。

行业发展前景及趋势预测

1、2028年市场规模将突破2100亿元

2020-2022年,中国啤酒行业销售额保持上涨趋势。2022年,啤酒行业销售额达1751.1亿元。随着啤酒行业的产业变革来临,未来啤酒行业将会面对新的需求局面。随着企业自发开辟高端化产业线以及国家政策对于啤酒相关文化产业的支持,未来啤酒行业有希望打破市场饱和的情况,实现高端化新发展。预计2023-2028年,行业年均复合增长率预计将达到3.83%左右,到2028年行业市场规模将突破2100亿元人民币。

2、产业集中度提高,高端化进程加快,深度创新营销

未来,啤酒产业市场结构将不断改变,低产能产业线逐渐淘汰,啤酒行业数字化、智能化、品牌连锁运行业态会逐渐加速,集中化成为主要发展方向。高端化是目前啤酒行业的重要趋势,也是近年实现盈利的重要抓手。目前啤酒行业的竞争主线和核心增长逻辑是主打高端化。啤酒行业正不断利用数字化手段实现营销运营,啤酒企业走出原客群舒适区,投入影视、综艺、音乐节等娱乐活动,完成啤酒年轻化时尚化运营,将啤酒作为文化传播到年轻人当中去。

更多本行业研究分析详见前瞻产业研究院《中国啤酒行业品牌竞争与消费需求投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务