2023年中国电子铝箔行业产业链分析 新能源汽车及工业控制等领域推动行业发展

行业主要代表性公司:新疆众和;东阳光;科源电子;广西正润;南通昭和等

本文核心数据:市场规模;需求量;市场份额;产销量

1、电子铝箔产业链剖析——产业链条长

电子铝箔整个产业链覆盖上游资源及冶炼(高纯铝的生产);中游电子铝箔箔制造;下游电极箔及铝电解电容器制造。目前电极箔占铝电解电容器成本较高,铝电解电容器行业增速决定了电子铝箔产业链需求空间。

2、近三年氧化铝产量持续增长

截至2022年12月末,我国氧化铝建成产能为9675万吨,从需求端来看,氧化铝按照现有用途可分为冶金级与非冶金级两类,其中冶金级氧化铝产量占比接近95%,用于电解铝的生产。因此电解铝的产能产量决定了氧化铝的需求量,目前我国氧化铝存在供应过剩现象。根据国家统计局的数据,2017-2022年中国氧化铝产量波动上升,2022年中国氧化铝产量上升至8186.20万吨,同比增长5.7%。

3、电子铝箔市场分析

——中国电子铝箔需求量逐年增长

电子铝箔就是指光箔,是铝电解电容器生产的关键原材料。近年来下游铝电解电容器市场需求的增长带动了电子铝箔需求量的增长。根据中国电子元件协会信息中心公布的数据测算,2019-2022年中国电子铝箔需求量逐年增长,2022年中国电子铝箔需求量达到12.1万吨。预计到2026年中国电子铝箔市场需求量将达到15.8万吨。

——量价齐升带动电子铝箔市场规模增长

近年来由于上游铝的价格震荡上升,需求量和价格的增长使得中国电子铝箔市场规模快速增长。根据中国电子元件行业协会公布的相关信息测算,2022年中国电子铝箔市场规模达到42.4亿元,预计到2026年中国电子铝箔市场规模将达到57.7亿元。

注;:上述市场规模根据下游电极箔产量及代表性企业电子铝箔均价测算。

电子铝箔行业集中度较高,技术和资金壁垒长期存在,导致相当一段时间内供应增长有限,中高端电子铝箔的市场需求量越来越大。国内从事电子铝箔的公司主要有新疆众和股份有限公司、广东东阳光科技控股股份有限公司、河南科源电子铝箔有限公司、广西广投正润新材料科技有限公司和萨凯铝业(南通)有限公司,其市场份额如下:

注:新疆众和、东阳光数据来自企业年报,其他公司根据各公司产能、产量、销量、营收及电子铝箔业务占比情况进行合理测算。

4、电极箔市场分析

——电极箔需求量及市场规模同步增长

电极箔的生产需要经过铝箔轧制、腐蚀化成两个阶段,联结铝材加工和电容器制造两个行业,是电子铝箔到铝电解电容器的中间产品,其主要工艺相对独立、差异大。目前,专业电极箔厂商和铝电解电容器厂商是电极箔生产的主要企业。2019-2022年中国电极箔市场规模及需求量同步上升,2022年中国电极箔市场规模和需求量达到139.1亿元以及22148万平方米。预计到2026年两者将分别达到180.7亿元以及28065万平方米。

注:电极箔是电子铝箔在特定介质中进行侵蚀、阳极氧化后用于铝电解电容器中的电极用箔,通常可分类为腐蚀箔和化成箔,其中,腐蚀箔需要进一步加工为化成箔才能用作铝电解电容器的阳极材料。上述电极箔市场规模主要为化成箔市场规模。

——东阳光、海星股份、新疆众和为电极箔市场三大龙头

中国从事电极箔的公司主要有广东东阳光科技控股股份有限公司、南通海星电子股份有限公司、新疆众和股份有限公司、扬州宏远电子股份有限公司、广东华锋新能源科技股份有限公司,其市场份额如下:

5、铝电解电容器市场分析

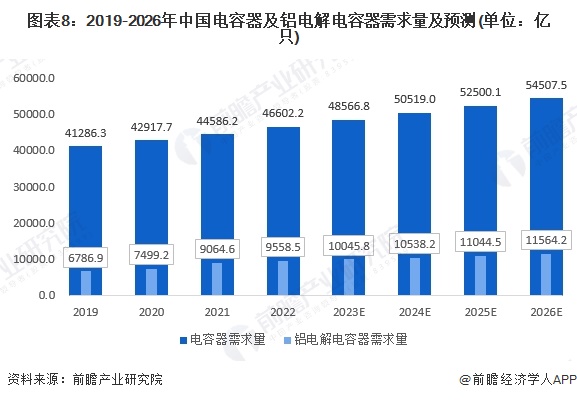

铝电解电容器作为最基本的电子元件之一,被广泛用于电子信息行业以及家电等各类电子产品之中,具有体积小、电容量大及成本低的特性,尤其是单位电容量价格在所有电容器中最为便宜,符合信息产品低价化发展趋势,广泛应用于通讯、家电、汽车、电子、航空、新材料等行业,市场需求量极大。从需求量来看,2022年中国铝电解电容器及整体电容器需求量分别达到9558.5亿只和46602.2亿只,预计到2026年中国铝电解电容器及整体电容器需求量将达到11564.2亿只和54507.5亿只。

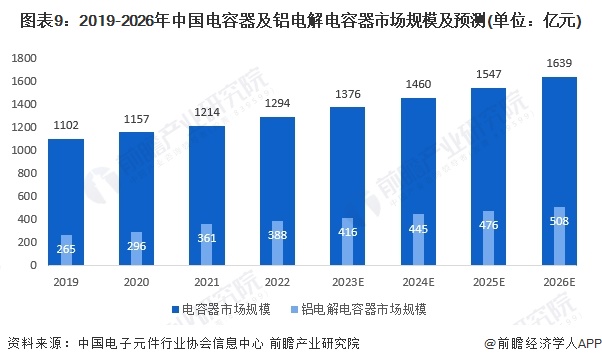

从市场规模来看,随着“碳达峰”、“碳中和”战略的规划部署,能源结构加速演变,我国大力推进新能源产业的发展,新能源汽车、光伏、风电等行业市场规模持续扩张,叠加上游原材料价格的增长,带动了中国铝电解电容器市场规模的增长,铝电解电容器市场占整体电容器市场占比有所提升。2022年中国铝电解电容器及整体电容器市场规模分别达到388亿元及1294亿元。预计2026年中国铝电解电容器及整体电容器市场规模将达到508亿元及1639亿元。

6、被动元件市场分析

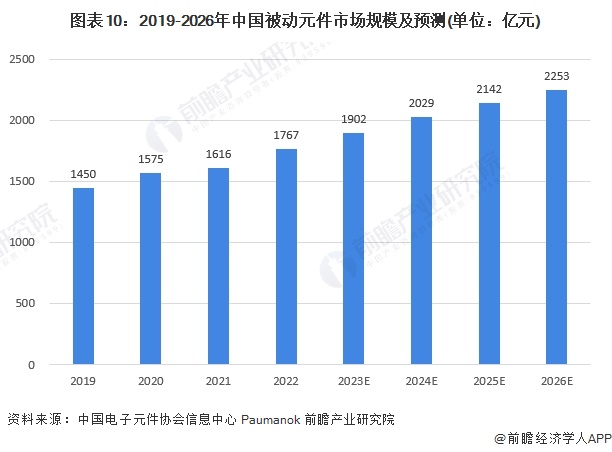

被动元件又称无源元件、无源器件,是指不影响信号基本特征,仅令讯号通过而未加以更改的电路元件。最主要的产品为RCL元件,包括电阻、电容、电感,其中,电容为被动元件市场主要产品。根据中国电子元件协会信息中心及Paumanok公布的数据,我国被动元件市场规模由2019年的1450亿元增长至2022年的1767亿元。预计2023-2026年中国被动元件的复合增长率约为5.8%,到2026年中国被动元件市场规模将达到2253亿元。

注:上述被动元件市场规模仅包括电容、电感、电阻市场规模。

7、应用领域:工业控制及新能源汽车市场有较大发展潜力

——工业控制领域

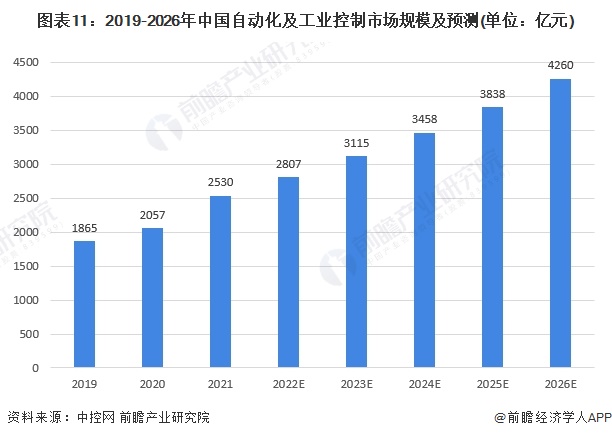

被动元件可应用于工业控制领域。工业控制主要指工业自动化控制,主要利用电子电气、机械、软件组合实现。根据中国工控网数据,2022年中国自动化及工业控制市场规模达到2807亿元,同比增长23%,市场需求庞大。此外,中控网预测,未来几年中国自动化及工业控制市场规模将保持11%左右的年均复合增长率增长,到2026年中国自动化及工业控制市场规模将达到4260亿元。

——新能源汽车应用领域

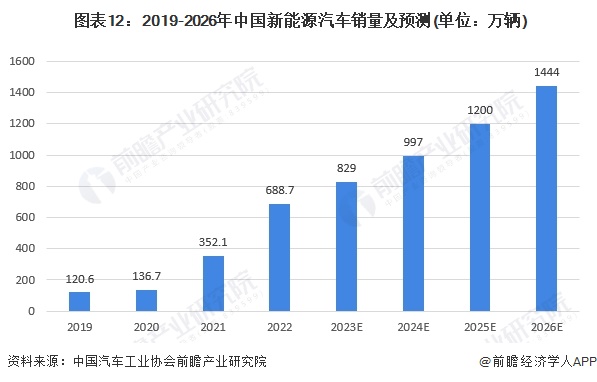

新能源汽车是铝电解电容器的重要应用领域。根据中国汽车工业协会统计数据显示,中国新能源汽车销量保持快速增长,2021-2022年我国新能源汽车销量爆发式增长,2022年中国新能源汽车销量达到688.7万辆,同比增长93.4%,连续8年保持全球第一。预计到2026年中国新能源汽车销量将达到1444万辆。

更多本行业研究分析详见前瞻产业研究院《全球及中国电子铝箔行业市场研究报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告

广告、内容合作请点这里:寻求合作

咨询·服务