【行业深度】2023年中国生物质能发电行业竞争格局及市场份额分析 市场集中度较低

生物质能发电行业主要上市公司:伟明环保(603568)、瀚蓝环境(600323)、联美控股(600167)、江苏新能(603693)、长青集团(002616)、宁波能源(600982)、物产环能(603071)、光大环境(00257.HK)、上海环境(6012008)、中国天楹(000035)等

本文核心数据:中国生物质能发电企业竞争梯队;中国生物质能发电上市公司营收;生物质能发电企业市场份额

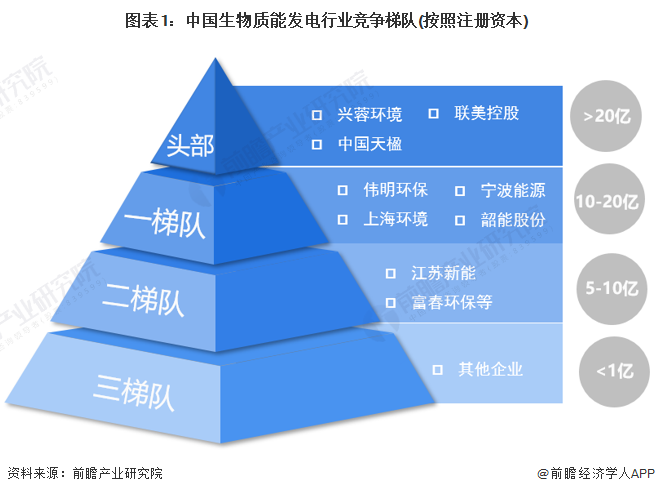

1、中国生物质能发电行业竞争梯队

从生物质能发电行业竞争梯队看,兴蓉环境、中国天楹等企业注册资本超过20亿元,属于头部梯队;荃伟明环保、上海环境等注册资本在10-20亿元之间,处于第一梯队;江苏新能等注册资本在5-10亿元之间,处于第二梯队。

从区域分布看,中国生物质能发电经营企业主要分布在浙江、江苏、广东等省份。

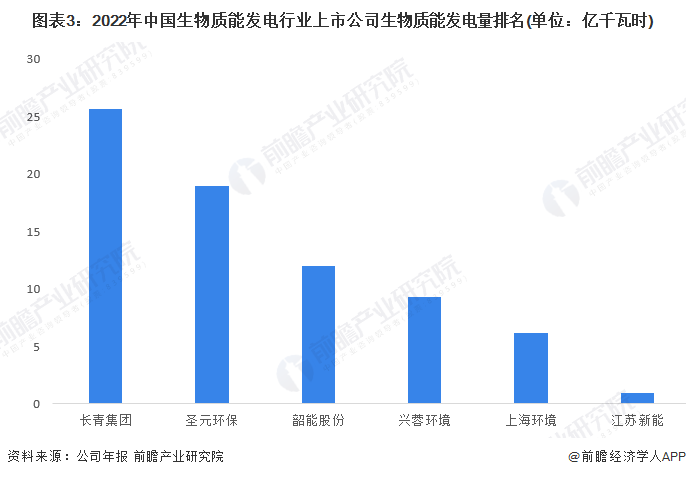

2、中国生物质能发电行业上市企业市场排名

2022年,中国生物质能发电上市企业中,长青集团生物质能发电量达到25.63亿千瓦时,领先于其他上市公司。圣元环保、韶能股份等企业生物质能发电量也较大,均超过10亿千瓦时。

注:上述发电量仅统计公布了数据的上市公司。

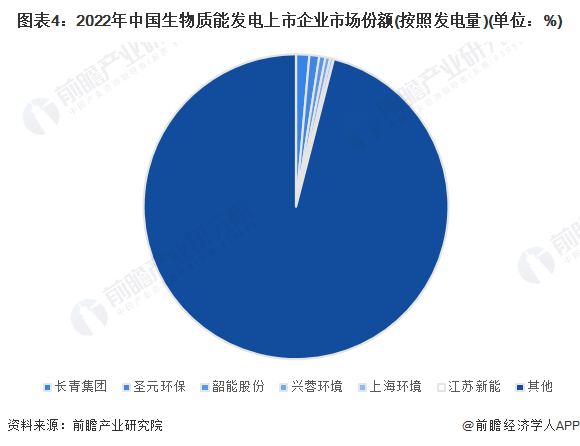

3、中国生物质能发电行业市场份额

2022年,中国生物质能发电上市公司中,长青集团和圣元环保生物质能发电量占全国生物质能发电量的比例超过1%,韶能股份和兴蓉环境生物质能发电量占比超过0.5%。

4、中国生物质能发电行业市场集中度

中国生物质能发电行业集中度较低,2022年行业前5家企业生物质能发电业务营收占比合计(CR5)低于4%,行业前2家企业生物质能发电业务营收占比合计(CR3)仅为3.1%。

5、中国生物质能发电行业企业布局及产销量分析

从重点布局领域看,垃圾焚烧发电是生物质能发电企业布局较多的领域,其次是农林废弃物发电。从渠道分布看,大部分企业以注册地所在省份为主,长青集团、物产环能、光大环境、圣元环保等企业布局较为广泛。生物质能发电量和售电量方面,长青集团、圣元环保等较高。

6、中国生物质能发电行业竞争状态总结

从五力竞争模型角度分析,目前国内从事生物质能发电行业的企业数量较多,行业内市场集中度较低,因此行业内部整体竞争压力较大;国家政策鼓励生物质能发电行业发展,行业发展前景广阔,但是行业补贴逐渐减少,短期对于新进入者的吸引力下降,新进入者威胁降低。未来行业市场化机制逐渐建立,发展稳中向好,可能将吸引更多新进入者;生物质能发电行业的上游主要是原材料和设备,生物质能发电企业的一体化程度较高,布局上游垃圾、农林废弃物回收的企业较多,上游原材料供应商议价能力较弱。而部分生物质发电设备由于技术较强,供应商议价能力较强;生物质能发电行业的下游电力供应企业,主要为国家电网,为推动行业市场化运作,生物质发电将逐渐采用竞争性配置或市场交易等方式形成上网电价,下游议价能力将加强;目前生物质能发电的替代品主要为其他新能源发电行业,尤其是风电和光伏行业,发展势头强于生物质发电行业,对于生物质发电行业存在一定的威胁。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国生物质能发电行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国生物质能发电产业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务