【行业深度】2023年中国显示驱动芯片行业竞争格局及市场份额分析 中国台湾和韩国厂商占据大部分市场

显示驱动芯片行业主要上市公司:新相微(688593.SH)、天德钰(688252.SH)、格科微(688728.SH)、中颖电子(300327.SZ)、韦尔股份(603501.SH)、士兰微(600460.SH)、明微电子(688699.SH)、力芯微(688601.SH)、晶合集成(688249.SH)、汇成股份(688403.SH)、颀中科技(688352.SH)等

本文核心数据:中国显示驱动芯片企业竞争梯队、中国显示驱动芯片企业市场份额、中国显示驱动芯片企业区域综合竞争

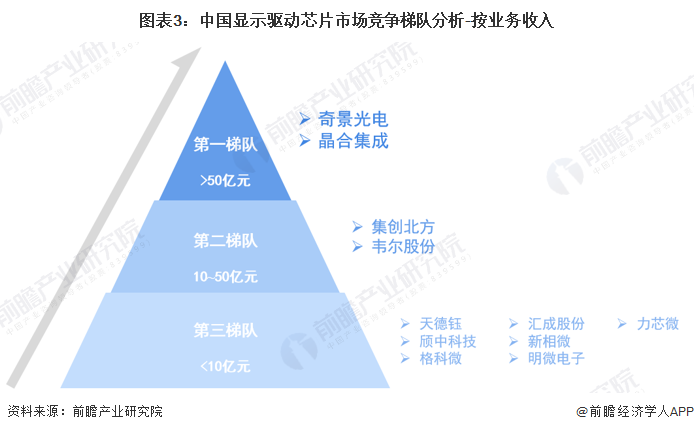

中国显示驱动芯片行业竞争梯队

从我国显示驱动芯片行业代表性企业来看,新相微的显示驱动芯片产品覆盖了各终端应用领域的全尺寸显示面板,适配当前主流的TFT-LCD和AMOLED显示技术;天德钰在显示驱动芯片、电子价签驱动芯片、音圈马达驱动芯片、快充协议芯片领域耕耘多年,经过技术的积累和沉淀,不断地创新技术和产品更新迭代;晶合集成立足于晶圆代工领域,依靠成熟的制程制造经验,以面板显示驱动芯片为基础,已有国际一线客户的覆盖,并获得了良好的行业认知度。

目前,我国显示驱动芯片行业处于高速成长阶段,市场竞争者主要分为三大梯队:第一梯队为显示驱动芯片业务收入大于50亿元的企业,包括奇景光电、晶合集成;第二梯队为显示驱动芯片业务收入在10~50亿元的企业,包括集创北方、韦尔股份等;第三梯队则是显示驱动芯片业务收入低于10亿元的企业,例如天德钰、颀中科技、格科微等。

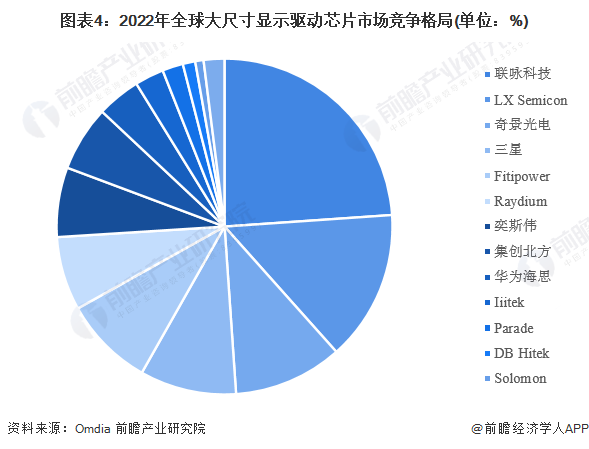

在大尺寸DDIC市场(包括电视、桌上型显示器、笔记本电脑和9寸及以上的平板电脑),中国台湾和韩国的芯片厂商仍占有最大的市场份额。2022年,联咏科技(Novatek)以24%的份额引领市场,其次是LX Semicon、奇景广电(Himax)和三星LSI。随着面板供应结构的逐渐改变,中国大陆面板厂商的作用变得越来越重要,这有助于提高中国大陆显示驱动芯片厂商的市场份额。

中国显示驱动芯片企业产销量排名

从我国显示驱动芯片行业代表性企业的产销量来看,明微电子、集创北方、格科微的产销规模较高;从产销率来看,天德钰、格科微、明微电子产销率均较高,在99%-102%左右。从公司毛利率来看,韦尔股份、新相微毛利率较高,在43%-44%左右。

中国显示驱动芯片企业技术进展

从我国显示驱动芯片代表性企业技术进展来看,奇景光电的OLED显示器驱动IC和时序控制IC已开始量产,与全球领先面板厂合作生产平板电脑和汽车应用;集创北方核心技术优势在显示芯片的电路设计能力、图像画质算法处理能力及接口技术储备方面,目前均处于行业领先水平;韦尔股份将LCD DDIC和Touch驱动芯片合二为一,降低显示屏模组厚度,节约系统器件面积,增强显示和触控效果的同时,通过简化显示屏模组供应链和生产环节,降低成本;天德钰在AMOLED显示驱动芯片技术上,持续进行显示驱动芯片技术演算法的发展及补偿内存共享设计。

在显示驱动芯片代工领域,晶合集成在OLED驱动芯片代工领域积极布局,未来将具备完整的OLED驱动芯片工艺平台。公司针对AR/VR微型显示技术,正在进行硅基OLED技术的开发,已与国内面板领先企业展开深度合作,加速应用落地。

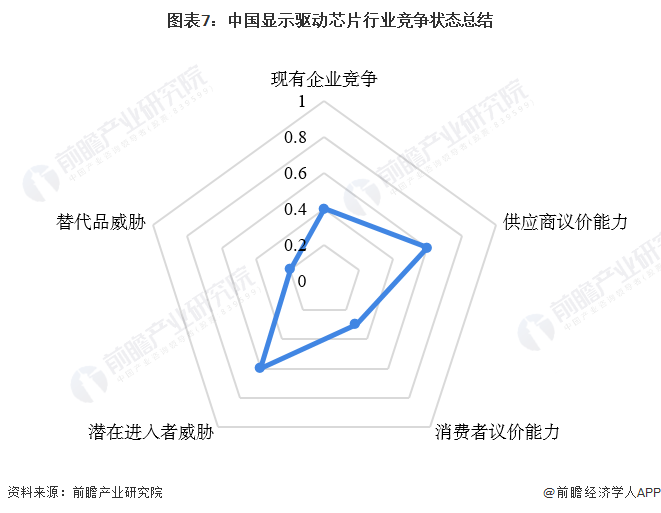

中国显示驱动芯片行业竞争状态总结

显示驱动芯片行业上游主要是芯片设计厂商,厂商数量少,竞争激烈程度适中,议价能力高;中游是晶圆制造与封测厂商,技术门槛高,中国台湾、韩国厂商占据了绝大部分市场;下游是显示模组组装与面板制造厂商,厂商数量众多,市场需求较大,议价能力较低。以下为波特五力模型竞争状态总结图:

更多本行业研究分析详见前瞻产业研究院《中国LED芯片行业市场需求与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务