预见2022:一文深度了解2022年中国集成电路封装行业市场现状、竞争格局及发展趋势

集成电路封装产业主要上市公司:目前国内集成电路封装产业的上市公司主要有长电科技(600584)、通富微电(002156)、华天科技(002185)

本文核心数据:行业发展、行业现状、行业前景

1、集成电路封装行业概况

——定义:集成电路制造的后道工艺

封装是集成电路制造的后道工艺,集成电路封装是把通过测试的晶圆进一步加工得到独立芯片的过程,目的是为芯片的触点加上可与外界电路连接的功能,如加上引脚,使之可以与外部电路如PCB板连接。同时,封装能够为芯片加上一个“保护壳”,防止芯片受到物理或化学损坏。在封装环节结束后的测试环节会针对芯片进行电气功能的确认。在集成电路的生产过程中封装与测试多处在同一个环节,即封装测试过程。

典型的集成电路封测工艺流程为:来料检查-磨片减薄-划片-粘片-压焊-塑封-切筋成型-打印测试-包装-品质检验,具体如图所示。

2)集成电路封装行业产业链剖析:产业上中下游界限明晰

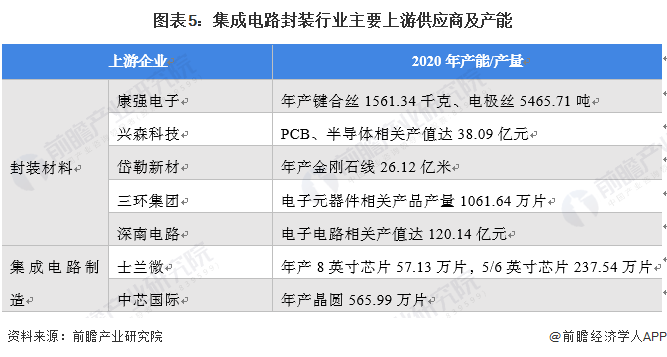

集成电路封装产业的上游是以康强电子、兴森科技、岱勒新材、三环集团为代表的封装材料供应商与士兰微、中芯国际为代表的集成电路制造企业。中游作为集成电路封装行业主体,主要进行集成电路封装与测试过程。下游为3C电子、工控等终端应用。

2、中国集成电路封装行业发展历程:随着集成电路规模发展而发展

随着集成电路规模的迅速成长,芯片间数据交换也在成倍增长。传统的DIP、SMT等封装方式已经不能满足巨大的数据量,因此BGA、SiP、MCM等先进封装应运而生。未来随着摩尔定律的逐步失效,3D堆叠封装将成为未来的发展方向。

3、中国集成电路封装行业上游供给情况:集成电路制造行业规模迅速增长

集成电路封装的上游主要由封装材料生产企业与集成电路制造企业组成,其中封装材料企业主要有康强电子、兴森科技、岱勒新材、三环集团、深南电路等提供。而我国集成电路制造产业处于起步阶段,截至目前仅有士兰微和中芯国际两家上市企业。

近些年来,在国家政策扶持以及市场应用带动下,中国集成电路产业保持快速增长,继续保持增速全球领先的势头。根据中国半导体行业协会统计,2020年我国集成电路制造行业市场规模为2560亿元,较2019年同比增长19.11%。2021年1-12月中国集成电路制造业销售额达到3176.3亿元,较2020年同比增长24.1%。集成电路制造规模的快速增长,将推动封测产业发展。

4、中国集成电路封装行业下游发展情况:“宅经济”促使3C电子产品需求增加

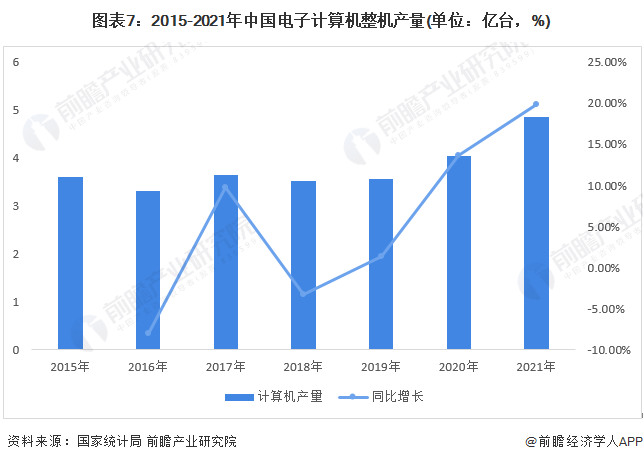

近年来,随着计算机行业的逐渐成熟,我国电子计算机产业维持稳中有升的态势,电子计算机整机累计产量、微型电子计算机累计产量均同比出现不同程度增长。相对于2016年的低谷,当前计算机行业正处在上升阶段,预计与换新周期及经济缓慢复苏有关。据国家统计局统计,2020年我国电子计算机整机产量为4.05亿,较2019年同比上升13.64%;2021年全年,电子计算机整机产量为4.85亿台,同比增长19.87%。

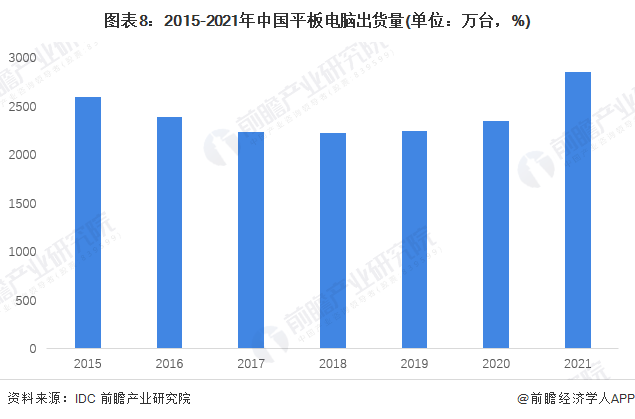

IDC数据显示,2015年中国平板电脑出货量约为2592万台,占全球销量的11.8%;2016年开始出现下降的趋势,其主要原因是大屏智能手机和二合一电脑成为阻击平板电脑的强力竞争对手;但随着平板电脑的技术在不断更新,中国平板电脑出货量降幅速度放缓。2020年,随着消费者对消费3C的需求增加,平板电脑市场开始出现回暖趋势,2020年出货量为2338万台,同比增长1.31%。2021 年全年,中国平板电脑市场出货量约 2846 万台,同比增长 21.8%。

2015-2020年,我国笔记本电脑产量在2016年有所下降后呈现逐年增长的趋势,2019年我国笔记本电脑产量达到1.85亿台,同比增长4.3%。2020年,中国笔记本计算机产量为2.35亿台,同比增长26.9%。2021年12月28日中国计算机行业协会发布《2021年度中国计算机行业发展报告》,预计中国2021年全年笔记本电脑产量约2.3亿台。

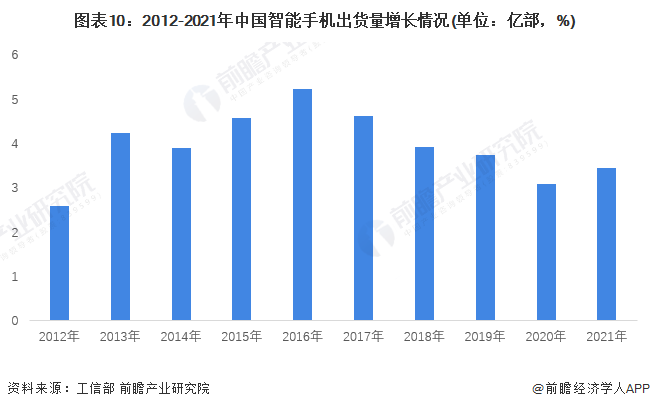

根据工信部的数据显示,2012-2020年,国内智能手机出货量呈波动趋势,2019年国内智能手机出货量3.72亿部,同比下降4.7%,占同期手机出货量的95.6%。2020年,国内智能手机出货量3.08亿部,同比下降20.8%。2021年全年,智能手机出货量3.43亿部,同比增长15.9%。

5、中国集成电路封装行业发展现状分析

——供给端:中国集成电路封测产量逐渐递增

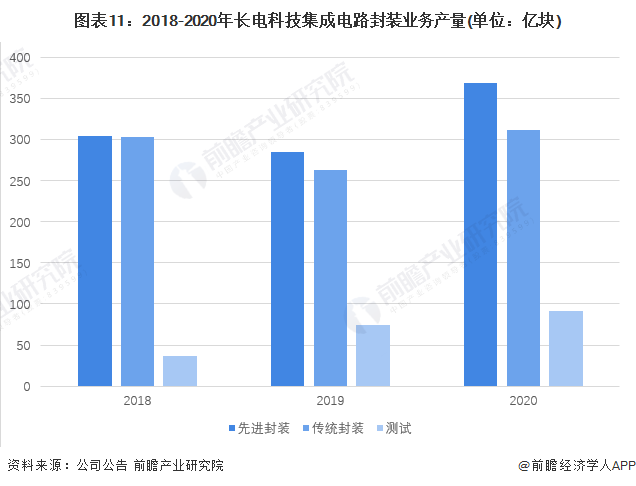

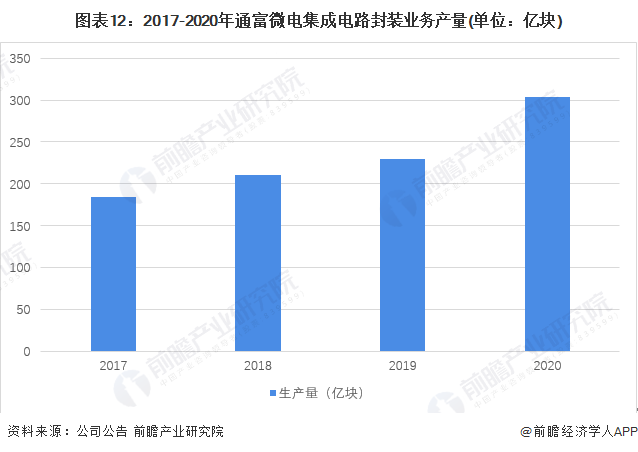

随着企业的扩产,中国集成电路封测龙头企业长电科技与通富微电产量均有所上升。2020年,长电科技集成电路封测产品中,先进封装产量最高。2020年先进封装产量为368.11亿块,同比增长29.43%;传统封装产量为311.71亿块,同比增长18.35%;测试芯片91.87亿块,同比增长23.93%。2020年通富微电集成电路封测产品产量303.58亿块,同比增长32.05%。

2)需求端:长电科技与通富微电集成电路封装销量均有所上升

受“宅经济”影响,下游芯片需求上涨,中国集成电路封测龙头企业长电科技与通富微电销量均有所上升。2020年,长电科技集成电路封测销品中,先进封装销量最高。2020年先进封装销量为371.82亿块,同比增长31.31%;传统封装销量为307.66亿块,同比增长17.03%;测试芯片91.88亿块,同比增长24.35%。2020年通富微电集成电路封测销品销量297.53亿块,同比增长29.02%。

3)市场价格:中高端封装形式价格较高

以DIP形式封装的产品单位价格在0.15元左右,而以BGA形式的封装单价在4元以上,高端封装形式的出现促进了封装厂商产品附加值提升,对于企业来说,这无疑意味着盈利能力的提升。因此,集成电路封装企业可以加大中高端封装产品的投入,提高毛利率。

6、中国集成电路封装行业竞争格局分析

——区域竞争格局:中国集成电路封装企业区域格局分布明显

从我国集成电路封装产业链企业区域分布来看,集成电路封装产业企业主要分布在江苏、浙江、上海等沿海省市,其中江苏省集成电路封测企业数量最多。同时,内陆省份分布较为分散,主要集中在甘肃省、湖南省两地。

2)企业竞争格局:中国集成电路封装行业市场集中度高

从企业业务竞争力来看,目前长电科技、华天科技、通富微电在集成电路封装行业的竞争力较强,三者集成电路封装相关业务占比均超过98%。太极实业、晶方科技等厂商集成电路封装业务营业收入紧随其后。苏州固锝与深科技集成电路封装业务占比较低,二者竞争力较弱。

注:由于七家企业半年报中均未披露产量,图中产量/产值数据截止到2020年底。晶方科技的业务占比、销售布局和产量产值的统计数据均截至2020年底。

从竞争格局来看,我国的集成电路封装市场较为集中,市场竞争较为激烈。目前,我国液晶集成电路封装市场的主要参与者有长电科技、通富微电、华天科技等企业,位于竞争第一梯队的有长电科技、通富微电、华天科技,三者跻身2020年全球前十大封测厂商。第二梯队有晶方科技、太极实业等企业,其规模较第一梯队有所差距;其他中低端封装制造商处于竞争第三梯队。

7、中国集成电路封装行业发展前景及趋势预测

——中国集成电路封装发展趋势:“封装小型化”、“引脚数提高”和“低成本化”

封装技术三大关键趋势为“封装小型化”、“引脚数提高”和“低成本化”。随着集成电路的复杂化,单位体积信息的提高和单位时间处理速度的越来越高,随之而来的是封装产品引脚数的提高。同时,封装材料的变化为行业带来新趋势,能够实现低成本化的底板材料纷纷亮相。另外,电子产品小型化,必将驱动先进封装技术的快速发展,拥有先进封装技术的公司也将占有市场优势。

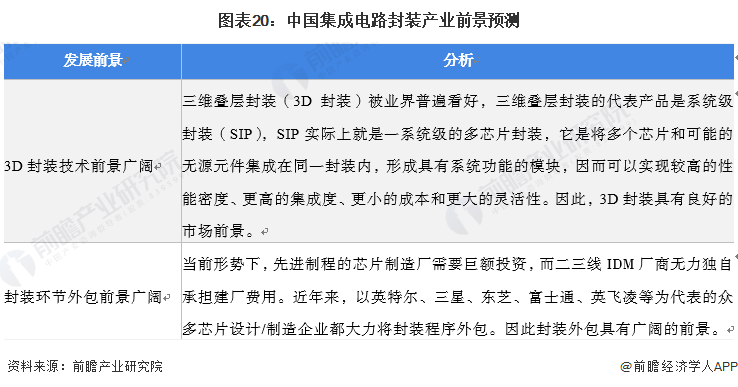

2)中国集成电路封装发展前景预测:3D封装、封装外包具有较好的发展前景

近几年来,随着国内本土封装企业的快速成长以及国外半导体公司向国内大举转移封装能力,中国的集成电路封装行业得到有力发展。而中国的封装行业就是以外包为主而兴起的。随着未来半导体需求的不断增加,我国的封装行业外包具有广阔的前景。

随着半导体芯片制程的推进,先进封装需求不断增加,CSP和3D封装技术成为目前封装业的热点和发展趋势。特别对于3D封装技术,目前国内外封装公司处于同一起跑线。因此,未来我国的3D封装技术具有广阔的前景。

更多行业相关数据及分析请参考于前瞻产业研究院《中国集成电路封装行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务