干货!2021年中国锂电池负极材料行业龙头企业市场竞争格局分析 贝特瑞PK杉杉股份PK璞泰来

行业主要上市公司:璞泰来(603659)、杉杉股份(600884)、中科电气(300035)、翔丰华(300890)、国民技术(300077)、山河智能(002097)、百川股份(002455)

本文核心数据:贝特瑞、杉杉股份、璞泰来负极材料业务的产量、产能、产能利用率、收入、毛利率

1、贝特瑞VS杉杉股份VS璞泰来:锂电池负极材料业务布局历程

锂电池负极材料是锂电池上游原材料的重要组成部分,在锂电池中起储存和释放能量的作用,影响锂电池的首次效率、循环性能等。目前,中国锂电池负极材料经营的龙头企业分别是贝特瑞、杉杉股份(600884)、璞泰来(603659),三家企业在锂电池负极材料业务上的布局历程如下:

2、锂电池负极材料布局及运营现状:贝特瑞略胜一筹

——锂电池负极材料业务布局:杉杉股份布局最广

从锂电池负极材料业务布局来看,杉杉股份的锂电池负极材料的业务范围最广。截至2021年6月,杉杉股份业务涉及天然石墨、人造石墨、复合石墨、硅基负极材料4个领域;而璞泰来涉及人造石墨和硅基负极材料2个领域。

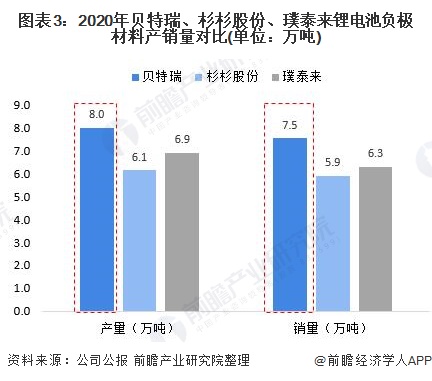

2)锂电池负极材料产销量:贝特瑞位列第一

从锂电池负极材料的产销量来看,2020年,贝特瑞略胜一筹,杉杉股份较低。数据显示,2020年,贝特瑞产量8万吨,销量7.5万吨;杉杉股份产量6.1万吨,销量5.9万吨;璞泰来产量6.9万吨,销量6.3万吨。

3)锂电池负极材料产能及产能利用率:贝特瑞产能最高但利用率最低,璞泰来产能最低但利用率最高

从锂电池负极材料的产能来看,2020年,贝特瑞最高,负极材料产能达12万吨,璞泰来最低,负极材料产能为7万吨;但从产能利用率来看,璞泰来最高,负极材料产能利用率达98.7%,贝特瑞最低,产能利用率为51.2%。

3、锂电池负极材料业绩对比:璞泰来营收规模领先、但杉杉股份盈利能力提升快

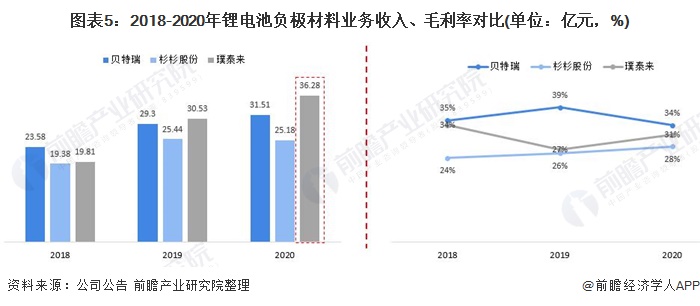

从锂电池负极材料业务的经营情况来看,2018-2020年,璞泰来的锂电池负极材料业务收入均领先于其他公司,2020年,璞泰来锂电池负极材料业务实现收入36.28亿元,杉杉股份的锂电池负极材料业务收入最小,实现收入25.18亿元。

从锂电池负极材料业务的毛利率来看,2017-2020年,贝特瑞的锂电池负极材料业务毛利率均高于其他公司;从毛利率变化趋势来看,杉杉股份的锂电池负极材料业务毛利率总体上升,而贝特瑞和璞泰来的毛利率均有波动。2020年,杉杉股份的锂电池负极材料业务毛利率与其他公司差距较2017年大幅缩小。

4、前瞻观点:贝特瑞:成为中国“锂电池负极材料之王”

在锂电池负极材料行业中,锂电池负极材料的业务布局决定了公司产品的适用范围,锂电池负极材料的产销量及产能情况决定了公司的业务规模,而锂电池负极材料业绩能反应公司的经营概况。基于前文分析结果,前瞻认为,贝特瑞因在负极材料产销量及负极材料业绩方面占有优势,目前是我国锂电池负极材料经营企业中的“龙头”。

以上数据及分析请参考于前瞻产业研究院《中国锂电池负极材料行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务