2020年中国工业自动控制系统装置制造行业市场现状及发展前景分析 市场规模稳增长

1、中国工业自动控制系统装置制造行业发展现状分析

——工业自动控制系统装置上下游产业链

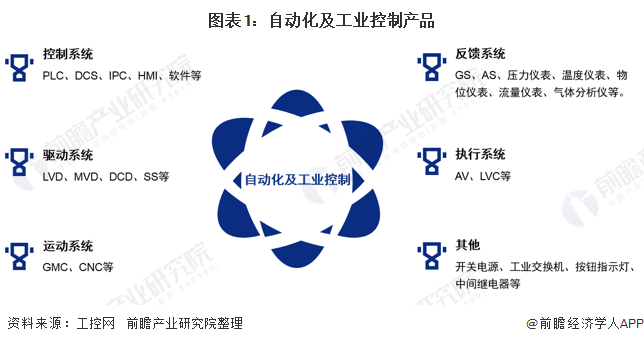

根据中国工控网发布的《中国自动化及智能制造市场白皮书》显示,我国自动化及工业控制产品主要分为驱动系统、反馈系统、控制系统、执行系统、运动系统以及其他。

工业自动控制系统装置的上游是各类电子元器件、电力电子器材和钣金结构件,下游广泛应用在各类制造业中。工控产品根据功能的不同大致分为三层:控制层、驱动层和执行层。

工业自动控制系统装置下游行业可分为OEM型和项目型。OEM型市场是批量化供应,主要针对设备制造;项目型市场是指工程整体自动化系统的设计和实施。

2)中国工业自动控制系统装置市场规模逐步攀升

根据中国工控网发布的《中国自动化及智能制造市场白皮书》统计数据显示,我国自动化及工业控制市场规模自2004年至2018年期间呈波动上升趋势,市场规模已经从2004年的652亿元增长至2018年的1830亿元,年复合增长率达到7.65%;

2019年我国自动化及工业控制市场规模达到1865亿元,其中产品市场规模同比基本持平,约为1300亿元,服务市场规模略有提升,约为556亿元。

注:统计范围为中国大陆地区市场,不包含在大陆生产,出口海外的业务。

2、中国工业工业自动控制系统装置制造行业市场竞争格局分析

——自动化及工业控制市场主要分布在华东和华南地区

根据中国工控网发布的《中国自动化及智能制造市场白皮书》统计数据显示,2018我国自动化及工业控制市场主要分布在华东(广东、广西、湖南、湖北、河南、海南)和华南(山东、安徽、江苏、上海、浙江、江西、福建)地区,市场份额分别为43.3%和25.8%;

其次是华北(北京、天津、河北、陕西、内蒙古)和东北(黑龙江、吉林、辽宁)地区市场份额分别为12.2%和7.9%;西北(陕西、宁夏、甘肃、青海、新疆)和西南(四川、重庆、贵州、云南、西藏)地区市场市场份额较小,分别为6.5%和4.3%。

2019年华南、西南、西北、华北市场份额有所上升,分别为27.0%、6.8%、4.5%、12.4%;华东和东北地区市场有所下降,分别为41.6%和7.8%。

2)下游市场主要为OEM领域和项目型领域 OEM领域市场份额超过项目领域

我国自动化及工业控制下游市场主要分为OEM领域和项目领域。2009-2018年OEM市场份额不断上升,2009年OEM领域市场份额42.6%,2018年市场份额上升至50.1%,超过了项目型领域;2018年项目型领域市场份额为49.9%。

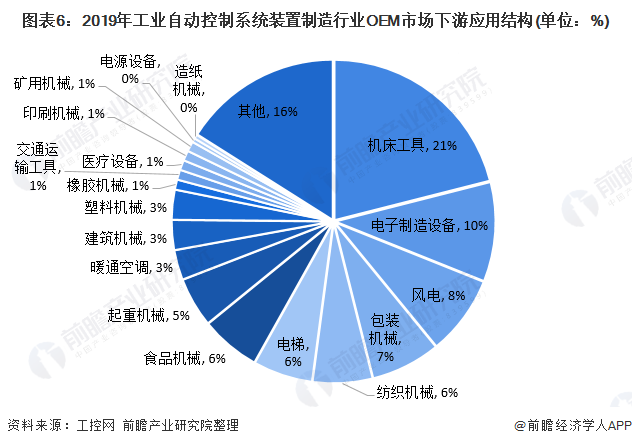

OEM市场下游主要包括:纺织机械、机床工具、塑料机械、橡胶机械、食品机械、包装机械、印刷机械、起重机械、暖通空调、矿用机械、电梯、造纸机械、电子制造设备、建筑机械、交通运输工具、电源设备、医疗设备、风电等。

据工控网统计,2019年OEM下游应用市场机床工具占比最大,比重高达21.0%;其次为电子制造设备,占整体应用市场比重为10.0%;风电行业占整体应用市场比重为8.0%。

项目型市场下游主要包括:石化、化工、冶金、市政、公共设施、油气、建材、矿业、造纸、电力、汽车。

据工控网统计,2019年项目型市场下游应用化工行业占比最大,比重高达24%;其次为石化行业占整体应用市场比重为15%;市政行业占整体应用市场比重为13%。

注:2019年项目型市场下游应用结构数据为前瞻结合2018年工控网发布的结构数据及工控网发布的2019年项目型市场下游细分行业增速数据估算得出。

3)反馈、控制和驱动系统是自动化和工业控制三大主要市场

根据工控网数据,2019年中国自动化及工业控制市场中三个最主要的细分市场为反馈系统、控制系统以及驱动系统,占比分别为24.3%、22.0%和19.8%.

在反馈系统方面,2009-2019年市场份额呈波动上升的趋势,2019年反馈系统的市场份额达到24.3%,为近年来的最高值。

在控制系统方面,自2015年开始,控制系统的份额持续上升,2019年控制系统的市场份额上升至22.0%。

在驱动系统方面,2009-2017年驱动系统的市场份额不断下降,2017年驱动系统市场份额占比为19.1%;2018-2019年驱动系统的市场份额有所回升,2018年市场份额为19.2%,2019年进一步提升为19.8%。

4)本土企业逐渐崛起 进口替代进程加速

整体而言,目前我国工业自动控制系统装置制造行业仍由外资主导,但国内企业的市场占有率在不断提升,进口替代处于加速阶段。

根据工控网数据,2010-2018年,国内工控行业本土企业市占率已经从27.1%增长至35.7%。本土品牌在部分领域,已经具备了非常强的竞争水平,如在变频器、伺服等领域,汇川技术对外资品牌的替代正逐渐进行;在小型PLC领域,信捷电气依靠优异的技术和完善的服务,也占据了一席之地。

3、中国工业工业自动控制系统装置制造行业发展前景分析

——工业自动化控制是人口红利后的必然选择

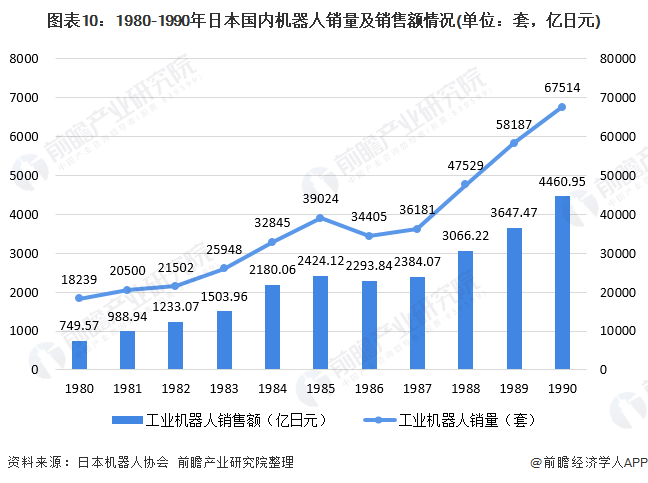

日本在二十世纪七八十年代左右,人口红利开始消失。自此以后,日本自动化需求迅速增长,根据日本机器人协会统计数据,1980-1990年日本国内工业机器人销量和销售额迅速增长。

1980年日本国内工业机器人销售量为18239套,1990年这一数字上升为67514套;1980年日本国内工业机器人销售额为749.57亿日元,1990年这一数字上升为4460.95亿日元。

与日本相类似,随着目前中国经济的持续稳定发展、居民收入水平的不断提升,人口红利逐渐减弱,劳动力成本逐渐上升。根据国家统计局统计数据,2019年城镇单位就业人员平均工资达到90501元,较2018年增长9.81%。

劳动力成本的上升将助推我国制造业自动化水平的提升,“机器换人”的步伐将逐渐加快。

2)自动化需求提升将助推行业市场规模稳步增长

综上所述,类似于日本二十世纪七八十年代人口拐点后自动化需求的迅速增长,随着中国经济的发展、居民收入水平的提升和人口结构转型,人口红利逐渐减弱,人工成本上涨助推我国制造业自动化水平的提升;再加之现代制造业对产品一致性、精度的要求越来越高,机器替代人工的进程加速,制造业工控需求持续提升。

根据工控网预测数据,2020、2021、2022中国工业自动控制系统装置制造行业市场规模增速为1.6%、4.3%和5.6%。前瞻在此基础上进一步预测,随着中国制造2025的稳步推进,预计到2025年中国工业自动控制系统装置制造行业市场规模将达到2347亿元左右。

3)OEM市场设备替换需求较强

从下游行业来看,在OEM市场,先进制造板块受技术迭代的推动,有较强的设备替换需求,预计2020年全年需求增速仍将好于传统行业;在项目型市场,前几年对行业整体需求有明显支撑作用的冶金行业技改接近尾声,需求增速放缓,建材行业在2020年地产竣工和基建投资有望增加的背景下,需求预计将呈上升趋势。

总体来看,2020年OEM市场景气度预计将好于项目型市场,尽管OEM市场纺织、木工、塑料机械等行业预计将受海外疫情影响在2020下半年呈下滑趋势,但是电子、半导体、光伏等行业在5G新机型推出、龙头公司扩产等因素的推动下,全年将保持增长。

更多数据及分析请参考于前瞻产业研究院《中国工业自动控制系统装置制造行业产销需求预测与转型升级分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务