2020年中国植物蛋白饮料行业竞争现状及发展趋势 新零售模式将成为消费新增长点

1、市场竞争呈蚂蚁大,大象小局面

植物蛋白饮料是以植物果仁、果肉及大豆为原料,经加工、调配后,再经高压杀菌或无菌包装制得的乳状饮料,能够为人们提供一定的营养元素,根据其使用的主要原料的不同,可分为核桃露(乳)饮料、杏仁露(乳)饮料、花生露(乳)饮料、椰子汁(乳)饮料、豆奶(乳)饮料等品种。

目前植物蛋白饮料行业为充分市场竞争行业,具有完全的市场化程度。统计数据显示,规模以上的植物蛋白饮料生产厂家中,前六大厂家产量占整体产量的85%。植物蛋白饮料较为典型的十大品牌有椰树,维他奶,六个核桃,露露,豆本豆等。

目前我国植物蛋白饮料市场竞争愈发激烈,除了具有先发优势的几家细分品类大头企业如养元饮品、承德露露、椰树集团、维维股份之外,饮料行业知名企业接连推出新品以分食市场,例如蒙牛植朴磨坊、伊利红枣核桃乳和豆奶、可口可乐植场新人等。但是其市场占比较小,低于一半比重。

2、细分品类大头企业地位稳固

由于细分品类企业具有先发优势,早期进入市场后,消费者形成一定的消费习惯,细分品类大头企业已形成较为稳固的地位。

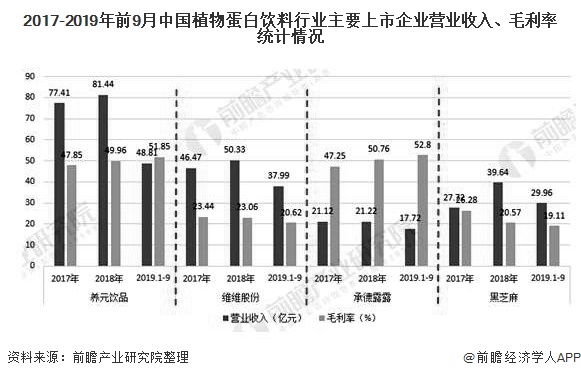

从营收和毛利率来看,2017-2019年,植物蛋白饮料行业主要上市公司近3年毛利率较高,营业收入不断增加。2019年前三季度,养元饮品与承德露露毛利率超50%,领先于业内其他公司。市场规模上,养元饮品具有明显优势,行业地位较为稳固。

3、市场竞争具有明显区域性

从企业收入区域分布来看,2019年前三季度,养元饮品营业收入主要分布于华东、华中地区;维维股份营业收入则主要分布于华东、华南地区。植物蛋白饮料主要上市公司收入分布具有明显的区域性,这与消费群体不同的饮食习惯,物流运输,植物蛋白饮料生产区域性,植物蛋白饮料本身是典型的原材料导向型等因素有关。

4、技术、广告赋能助推市场规模扩大

从企业产品研发投入来看, 2017-2019年植物蛋白饮料行业上市公司研发投入中,养元饮品、承德露露研发投入持续上升;2019年前三季度,养元饮品研发投入达0.19亿元约为黑芝麻公司的6倍左右。随着植物蛋白饮料行业市场环境进入“消费者时代”,消费者的需求逐渐多元化,消费心理呈现求新、求变的趋势,新兴品牌或创新型产品层出不穷,只有通过技术赋能,开发多种满足消费者需求的产品才能推动市场规模不断扩大。

从企业销售费用来看,2019年前三季度,承德露露销售费用达3.89亿元,占营业总成本的30%,是四家上市企业中占比最高的企业;养元饮品销售费用达7.89亿元,占营业总成本的25%;四家上市公司的销售费用对比中,养元饮品销售费用高昂,占比达到43%。

植物蛋白饮料行业初期上市公司通过广告营销和电视节目冠名赞助等广告刺激,产品概念持续植入使得企业在前期市场营销方面效果显著,推动企业产品迅速占领市场。但是企业应该思考逐渐占领市场后,产品概念的持续植入,广告的进一步刺激该怎么走。

(备注:承德露露占比30%)

行业内随着饮料企业集中度不断提高,成规模企业已成为行业主流,众多知名品牌面向植物蛋白饮料发力,推出了众多新品,植物蛋白饮料行业未来将面临更加复杂的市场环境和更加激烈的竞争,除了技术研发,产品概念持续植入,广告刺激,销售渠道也将得到进一步发展,线上线下互相融合的新零售将为消费渠道提供新的增长点。

以上数据来源及分析请参考于前瞻产业研究院《中国植物蛋白饮料行业市场需求与投资规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务