逆袭!贷款330亿,安踏“豪赌”出一个IPO【附运动品牌市场竞争分析】

图源:摄图网

Amer Sports(亚玛芬体育)上市节奏正在加快。

近日,有消息称,Amer Sports秘密提交美国IPO文件,计划最早明年初上市,公司估值达100亿美元(超700亿人民币)。对此,安踏集团表示“不就市场传闻做出评论”。

安踏在2018年以46亿欧元(按当时汇率计算合人民币约370亿元)的价格收购芬兰体育巨头Amer Sports,收购结束后安踏集团持有57.85%的股权,成为Amer Sports的主控方。当时安踏的资金来源,包括亚洲财团22亿欧元5年期贷款,面向欧洲贷款方的17亿欧元7年期B贷款,以及附属于B贷款的3.15亿欧元信用额度,总计42.15亿欧元,约合330亿人民币。除此之外,还有一笔13亿欧元贷款担保。随着安踏豪掷330亿元收购一家海外亏损运动品牌公司,这成为中国体育用品行业最大的跨国收购案,在外界看作,这是一场“豪赌”。

Amer Sports旗下拥有始祖鸟、萨洛蒙、威尔逊、阿托米克、颂拓等13个知名户外运动品牌,且其产品线覆盖全面,在高尔夫、高山滑雪、越野滑雪、滑板、越野跑装备、潜水等多个细分领域位居前列。

截至目前,Amer Sports上市消息传出后,估值被爆达到100亿美元(超700亿人民币),相比于2019年安踏收购时360亿元的代价,估值增长近1倍。

国产运动品牌龙头当属安踏

据Euromonitor数据,2010年至2019年,除去耐克与阿迪达斯两大世界龙头企业,国内龙头品牌安踏以15.4%的市场份额位列第三,李宁的市占率为6.7%,排在了本土品牌的第二;特步和361度分别为4.7%和2.6%。

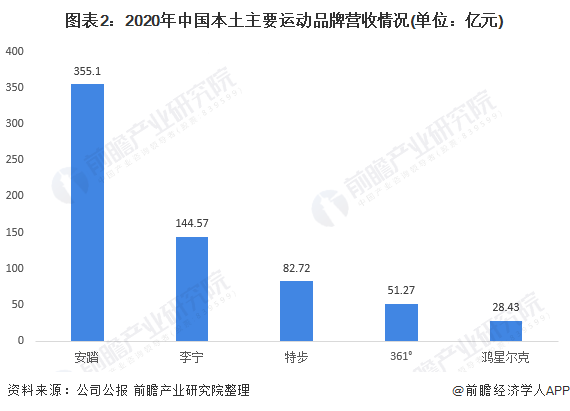

安踏营收远超其他品牌

根据整理各家运动品牌上市公司的年报发现,鸿星尔克与目前已上市的同类国产运动服饰品牌存在较大差距:2020年,安踏营收为355.1亿元,李宁营收为144.57亿元,特步国际为81.72亿元,361°是51.27亿元。

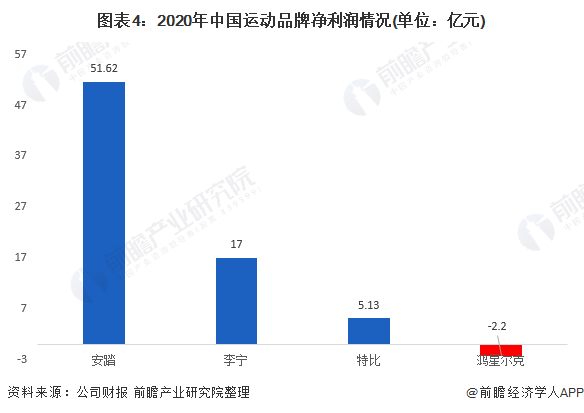

安踏体育2020年的净利润为51.62亿元

数据显示,安踏体育2020年的净利润为51.62亿元,李宁的净利润也达到了17亿元,特步年报公布其净利润5.13亿元。

兴业证券认为,中国运动品牌行业具有巨大的市场潜力。随着人们健康意识的提高和生活水平的提升,运动品牌的消费需求将持续增长。同时,中国市场对于国际运动品牌的接受度也在不断提高,这为国内运动品牌的发展提供了机会。

根据海通证券的研报指出,国产运动品牌业绩表现出强劲的韧性,其流水增速优于国际品牌。同时,国内服饰品牌线下业务占比较高,疫后客流复苏将对业绩修复产生积极影响。海通证券表示将看好国产运动品牌在市场占有率上的提升以及服饰品牌在边际变化方面的表现。

前瞻经济学人APP资讯组

更多本行业研究分析详见前瞻产业研究院《中国运动服行业市场前瞻与投资战略规划分析报告》

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务