最新报告:NAND价格触底,已有客户甚至接受35%的价格上涨【附存储芯片市场竞争格局分析】

图片来源:摄图网

近日,摩根士丹利在最新《AI产业追踪》报告中指出,存储厂商群已进入英伟达AI服务器供应链,其Re-timer产品采用PCI-E GEN 5规格,每颗报价20-30美元,预计明年上半年将正式获得采用。

另外,由于NAND价格已触底,群联目前已看到来自大陆的模组与智能手机客户需求增强,部分客户甚至已接受了30%至35%的价格上涨。

近年来,全球存储芯片市场呈现稳步增长的趋势。随着云计算、物联网、人工智能等技术的快速发展,存储需求不断增加,推动了存储芯片市场的扩大。同时,移动设备的普及和互联网的普及也为存储芯片市场带来了新的机遇。在竞争激烈的市场环境下,存储芯片企业不断进行技术创新和产品升级,以满足不断增长的存储需求。

——全球存储芯片行业竞争层次

目前,全球存储芯片市场高度集中,代表企业包括韩国的三星、SK海力士;美国的美光、西部数据;日本的铠侠等,我国企业中长江存储、长鑫存储分别在NAND Flash、DRAM市场中不断发力,已在部分领域实现突破,逐步缩小与国外原厂的差距;在NOR Flash全球市场中,我国企业兆易创新占据前三,兆易创新集团旗下还包含长鑫存储(CXMT),意味着兆易创新集团同时握有中国NOR Flash与DRAM的自主研发能力,扮演中国半导体存储产业发展的重要角色。

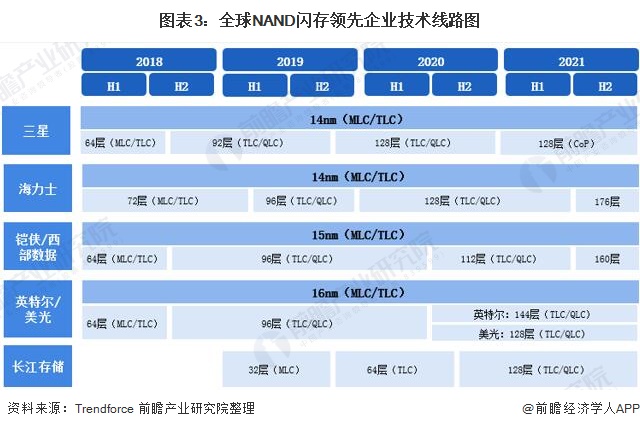

——全球NAND闪存领先企业技术线路分析

存储芯片有多种细分市场,以NAND Flash和DRAM存储芯片为主。长江存储作为我国NAND Flash龙头企业,完成128层NAND Flash存储芯片技术突破。Trendforce数据显示,三星、海力士、美光都计划在2020年推出128层的(TLC/QLC),而在2020年后,QLC将逐步发展并成为主流。

在2018年后,中国的长江储存技术出现在世界视野中,中国NAND Flash厂商长江存储(YMTC)已在2020年第一季将128层3D NAND样品送交存储控制器厂商,目标第三季进入投片、年底前量产,拟用于UFS、SSD等各类终端产品,并同时出货给模组厂。

展望2024年,TrendForce预期2024年存储器原厂对于DRAM与NAND Flash的减产策略仍将延续,尤其以亏损严重的NAND Flash更为明确。预估2024上半年,消费电子市场需求能见度仍不明朗,通用型服务器的资本支出仍受到AI服务器排挤、显得相对需求疲弱,有鉴于2023年基期已低,加上部分存储器产品价格已来到相对低点,预估DRAM及NAND Flash需求位元同比增幅分别有13.0%及16.0%。

方正证券指出,供给端加速收缩、限制低价供应,进一步巩固NAND Flash晶圆价格上涨趋势。分析师预计,随着2023年下半年国内手机品牌陆续推出新品、PC需求复苏以及iPhone15即将发布,原厂出货压力将逐步缓解,NAND Flash调整周期尾声将至。

前瞻经济学人APP资讯组

更多本行业研究分析详见前瞻产业研究院《中国存储芯片行业市场需求与投资前景预测》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务