一克只卖2块5的金属,凭什么成为半导体关键材料?

全球第三代半导体产业的命脉,拿捏住了。

7月3日,商务部、海关总署发布公告,宣布中国将从8月1日起,对镓和锗2种金属的相关物项实施出口管制。

所有相关产品的出口,都要向商务部提出申请,进行严格审查。

这次限制出口,意义何在?

98% vs 2%

简单说,就是有能力在短期内影响整个产业,而以这个产业为支点的、人类社会最重要的一个万亿产业,未来也将被重重撼动。

说“影响整个产业”,是因为中国在这方面有绝对的控制权。

这里先说说具有代表性的镓。

目前全球金属镓的储量约为27.93万吨,而中国的储量最多,达到19万吨,占全球储量的68%左右。

当然,从储量上看,68%的占比虽然高,但依然有3成在外面,显然称不上能“绝对控制”。

但是,储量只是储量,不是产量,落到实际生产上又不同。

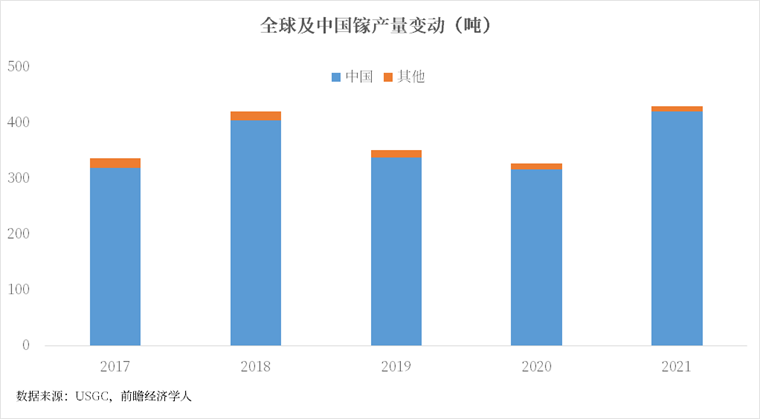

根据美国地质勘探局数据,2021年,全球总共生产了430吨镓,我们一家就生产了420吨,第2名是俄罗斯,生产了……5吨。

420:5:3:2,中国贡献了全世界98%的镓产量,这就是当前全球镓产业的基本格局。

那么,有没有可能其他国家迅速推动那剩下32%的镓储量进入生产环节,替代中国的镓呢。

基本没有可能。

因为镓作为典型的稀散元素,并不会像大多数人认识的铁、铜、铅锌等金属一样,独立形成大规模矿藏,基本上都是在铝土矿和铅锌矿中形成伴生镓矿床。

可以说,在现代金属生产链条上,镓其实是铝或锌的副产品。

根据公开资料,目前全球90%以上的原生镓都是在生产氧化铝的过程中提取的。

国内金属镓生产的龙头企业——中国铝业公司、东方希望(三门峡)铝业有限公司,光看名字就知道他们主要业务。

要大规模生产镓,就要大规模开张氧化铝生产线。

然而,铝是一种早就被人类大规模生产和使用的金属,产业链上游环节成熟稳定,这意味着绝大部分氧化铝产品的生产不存在决定性的技术壁垒,不能带来很高的附加值,赚钱的就是靠扩大产业链规模和上下游整合带来的极致成本压缩。

在这方面,“制造业规模连续13年全球第1”和“全世界唯一拥有联合国产业分类中所列全部工业门类”的中国显然具有优势。

去年,中国生产了全球57%的氧化铝,这还是全球氧化铝处于产能过剩状态,国内全行业开工率80%的情况下。

如果国外要大兴工程,再造一个氧化铝产业链,要付出的成本将是天价。

不过,目前有一种说法是,日本等国正在大力推进回收再生镓,以后只要回收已有的镓产品,可以很大程度替代从中国进口的镓原料。

但是根据USGC的《2023矿产商品概要》,只有纽约1家工厂会在生产砷化镓器件的过程中回收废料生产再生镓。而从旧产品中提取再生镓的数量,文件显示为“0”(none)。

也就是说,至少在美国,所谓再生镓,其实也只是原料镓精细加工的产品,依然需要使用原料镓。

而在7月6日,在被问及这两种关键金属的战略储备情况时,美国的回复是“目前没有镓的库存储备”。

撬动万亿产业的支点

尽管中国掌控着镓的生产,但如果镓是没什么用的东西,那这种掌控力也就毫无意义。

但是事实是,镓的作用实在是太大了,大到影响国家乃至人类的未来。

之所以这么说,是因为镓基本上绑定了3个字:

半导体。

砷化镓作为第二代半导体材料的代表,在高频、高速、高温及抗辐照等微电子器件研制中占有主要地位,尤其是许多高精尖军工产品不可或缺的部分。

而在风起云涌的第三代半导体大潮中,氮化镓和碳化硅一起,并列第三代半导体材料的“双子星”地位。

与传统材料相比,第三代半导体材料的核心优势在于更宽的禁带宽度,使得它们具有高热导率、高击穿场强、高饱和电子漂移速率和高键合能等优点,更适合制造耐高温、耐高压、耐大电流的高频大功率器件。

当然,单纯从第三代半导体市场本身来看,盘子并不大。

2021年,综合Yole、IHS的数据显示,全球SiC和GaN的整体市场规模达24.16亿美元,较2019年增长了50.9%。经初步估计,2022年全球SiC和GaN的整体市场规模或达到31.22亿美元。

TrendForce集邦咨询研究预测,在主要应用领域——功率器件方面,碳化硅功率器件到2025年的全球市场规模将达到33.9亿美元,而氮化镓功率器件市场规模将达到8.5亿美元,合起来只不过40亿美元出头。

在可以预见的未来,整个半导体产业的主角还是第一代半导体构筑的集成电路产业。

不过,直接产值不高,不代表不重要。相反,随着人类社会电气化程度的加深,高频大功率器件的重要性将日益凸显。

第三代半导体就好像一个杠杆支点,撬动着多个重要产业的未来。

其中影响最直接的,当属电动汽车产业。

抛却社会对新技术的习惯性妖魔化,电动汽车要在消费者中推广,依然存在一个应用上的致命问题——续航焦虑。

要破解续航焦虑,主要方法有二。一是增加电池,加强蓄能能力,但受制于成本和电池重量,电池增加存在经济性上限;第二个方向则是使用高功率充电桩,提高补能效率,让充电和加油一样快。

根据P=UI的功率公式,要提高功率,要么加大电压,要么加大电流。

如果要加大电流,那就必须面对电流热效应带来的损耗。根据Q = I^2Rt的公式,在同样的线路和充电时间中,如果电流增大,那么发热将以指数增长,不仅对汽车、充电桩的散热系统有严苛的要求,造成成本飙升,还让大量能量白白损耗。

所以电动汽车上高压平台,成为行业公认的选择。

当然不仅是充电,高压平台也会降低车内电路和器件运作的损耗,反过来也增加了续航。

目前受制于硅基功率器件的性能,市面上绝大部分电动汽车还在使用400V平台。

但是业内估计,今年以内,800V平台就会成为行业新的“内卷”领域。

反过来说,与之相适应的第三代半导体新器件开发,也到了迫在眉睫的时候。

这里说的第三代半导体新器件,主要还是碳化硅。

因为到目前为止,氮化镓还不能承受太高工作电压,在800V电压平台上,碳化硅的高压工作特性会更具有应用优势。

氮化镓则更侧重高频应用,主要在电动汽车OBC、DCDC、储能电源系统等环节,以及小容量、高端光伏逆变器中,或者是在智能手机、5G基站等通讯领域提供射频信号和天线之间的最后一级功率放大。

但是在未来,随着氮化镓耐压能力进一步提升,其在性价比方面的优势将被放大,在新能源市场的应用优势将越发明显。

如果氮化镓能应用于电动汽车动力系统的主逆变器,从而获得与碳化硅相当的惊人高容量,就将释放巨大的市场增量。

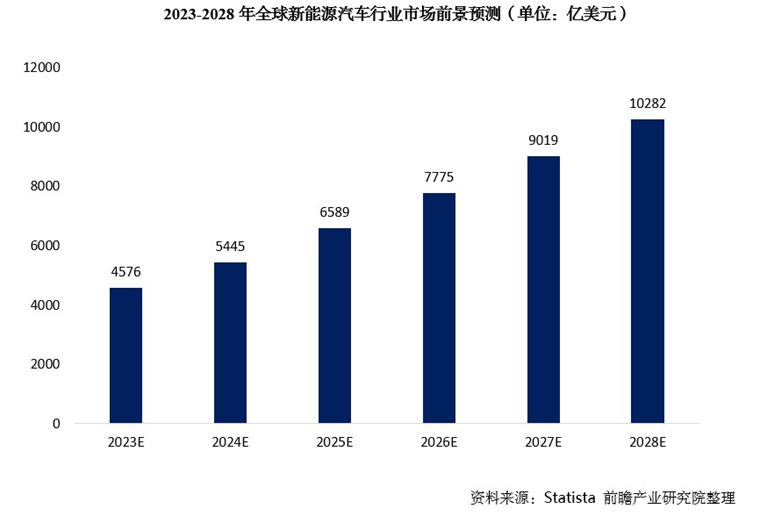

前瞻根据EV volume和Statista的数据并结合近年来全球新能源汽车市场价格变化情况预测,2023年全球新能源汽车市场规模为4576亿美元,到2028年,这个市场规模就将突破万亿美元。

中国手中每年“区区”400多吨产量的镓,以2022年均价2500元/公斤计算,市场规模不过10亿人民币,未来却有可能成为撬动这个万亿美元市场的关键因素。

利好

虽然还未正式施行,但公告发布后,第三代半导体概念股连续走高,资本市场显然将这一举措视为国内半导体产业的利好消息。

从区域来看,广东省可能吃到最大的红利。

根据前瞻产业研究院《2023-2028年中国氮化镓(GaN)行业市场前瞻与投资战略规划分析报告》,从我国氮化镓产业链企业区域分布来看,我国氮化镓行业产业链企业主要分布在广东省,包括上游的衬底企业东莞中镓,以及下游的华为海思、中兴微电子等。

江苏省虽然拥有最多的代表性企业,但在产业链全面程度上仍有不如。

从具体的产业布局来看,广东省2020年发布的《广东省人民政府关于培育发展战略性支柱产业集群和战略性新兴产业集群的意见》,重点提及了“加快深圳、珠海、东莞等第三代半导体发展”。

其中,深圳是国内第三代半导体发展排头兵之一,很早就在产、学、研领域进行了布局。目前深圳有政府主导的第三代半导体研究院,也有南方科技大学第三代半导体重点实验室和清华大学(深圳)研究院第三代半导体材料与器件研发中心。

产业方面,坪山作为第三代半导体产业集聚区,集聚了以中芯国际、比亚迪、泰斯特、基本半导体、安培龙、君正时代、芯邦科技等80多家产业链企业。

东莞在2015年成立了国内首个专门针对第三代半导体产业而设立的专利服务平台——第三代半导体产业专利联盟。

在科研力量上,东莞拥有政府和北京大学共建的东莞光电研究院,孵化出了中镓半导体、中图半导体等国内头部的第三代半导体企业。

此外,东莞松山湖的第三代半导体南方基地,还是国家设立的第2个第三代半导体产业基地。

珠海第三代半导体产业的亮点在于英诺赛科的8英寸硅基氮化镓生产线,中国首条8英寸硅基氮化镓生产线,这在全世界都属于先进水平。《珠海市大力支持集成电路产业发展的意见》中也提出,支持8英寸硅基氮化镓外延与芯片大规模量产生产线增资扩产,迅速形成规模生产能力,打破阻碍珠海集成电路产业发展的瓶颈。

除了这3座城市,广州也将南沙规划为重要的第三代半导体产业基地。

目前南沙已形成以晶科、爱思威为代表,以联晶智能、芯聚能为龙头的从晶圆生产到芯片设计、封装及应用的第三代半导体全产业链,正在积极促进第三代半导体与新能源汽车产业的融合创新。

前瞻经济学人APP 产业观察组

更多行业研究分析详见:

[1]《2023-2028年中国新能源汽车行业市场前瞻与投资战略规划分析报告》,前瞻产业研究院

[2]《2023-2028年中国动力锂电池行业市场需求预测与投资战略规划分析报告》,前瞻产业研究院

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

参考资料:

[1]《碳化硅与氮化镓,谁拥有更广阔的星辰大海》,LED网

[2]《从快充到汽车,氮化镓(GaN)上车缺点啥?》,阿宝说车

[3]《广州、深圳、东莞、珠海四箭齐发,大湾区第三代半导体产业野心初现》,爱集微

广告、内容合作请点这里:寻求合作

咨询·服务