早期医美投资走向底层技术

编者按:本文转载自微信公众号:峰瑞资本(ID:freesvc)

在古希腊传说里,皮格马利翁是一位雕刻家,他根据自己心中理想的女性形象,创作出一尊象牙塑像,并深深爱上了自己的作品。爱神被这份爱意感动,于是赋予了这尊雕塑生命。现代的医美技术,则让人们化身皮格马利翁,通过水光针、皮秒脉冲光、热玛吉、嗨体注射这些五花八门的方式,重新定义、雕琢自己心中的完美面容。

艾瑞咨询在《2019年中国医美行业趋势研究报告》中提到,从2015年至2019年,中国医美市场规模从648亿元一路攀升至1769亿元,年复合增长率达28.7%。根据第一财经商业数据中心与天猫国际于2020年联合发布的《Z世代趋势美妆消费洞察报告》,最受Z世代(1995-2009年出生的人群)欢迎的TOP5护肤成分是氨基酸、玻尿酸、烟酰胺、胶原蛋白、水杨酸。消费端的热情传导到了二级市场,华熙生物、爱美客等医美股均突破千亿市值。

为什么医美行业如此火热?反映了什么样的发展趋势?在这篇文章中,我们将探讨:

医美行业是如何发展起来的?

医美行业里的核心产品:玻尿酸、肉毒素究竟是什么?

医美行业巨头Allergan(艾尔建)、华熙生物、爱美客发展过程中经历了哪些关键节点?

在商业模式上,华熙生物对标的是华为吗?

下一个热门的医美产品会是什么?

先分享我们对医美行业的整体思考:

1,医美行业存在技术壁垒,从关注服务业属性走向关注底层技术

整体而言,医美行业存在技术和工艺上的壁垒,涉及微生物发酵技术和材料学、合成学方面的技术。比如,生产玻尿酸既需要懂菌种筛选、发酵配方条件及工艺控制等生物发酵技术,还要掌握交联相关的材料学、合成学方面的技术。

此外,不同的应用场景和诉求,对材料及其相关的合成技术也有不同的要求。这些也需要医美企业持续摸索,不断积累know-how。有时,这些探索耗费数年。

早些年,医美行业的投资大多集中在行业中游,大家更关注的是医美行业服务业的属性,主要看医美或者消费医疗机构。后来,大家会看行业的下游,也就是获客渠道、流量平台。

伴随着华熙生物、爱美客等医美股上市,行业上游得到了更多的关注。投资人更注重底层技术,从针剂、机器设备到材料合成技术、微生物发酵技术、工具平台等方向。峰瑞资本也侧重于研究、挖掘医美行业上游的创新技术和产品。比如,2020年,峰瑞的天使轮项目合成生物学企业蓝晶微生物与欧莱雅合作,共同开发功效护肤产品。峰瑞投资的生物科技化妆品公司美慕科技正在研发基于最新蛋白肽技术的头皮护理功效原料及产品。

2,中国医美行业收购整合的趋势,初露端倪

医美巨头Allergan扩张商业版图的发展历程,证明了医美公司的一种发展路径:不是依靠企业单枪匹马,而是行业内收购整合。

中国的华熙生物、爱美客等医美巨头公司才“初长成”,目前中国的医美行业也才刚刚出现收购整合的趋势。这些中国医美巨头处于行业上游,掌握核心原材料和行业话语权。从中国医美市场的渗透率等方面来看,它们跟Allergan相比,至少还有远超想象的成长空间。

3,单技术、单产品有巨大机会

Allergan、华熙生物等医美巨头大多是依靠单技术(比如玻尿酸合成、交联技术)、单产品(比如玻尿酸、肉毒素)发展起来的。我们认为,单技术、单产品仍然未来可期,其中诞生下一个“华熙生物”的机会。不过,找到下一个“玻尿酸”或者“肉毒素”,可能是数十年一遇的机会。

有意思的是,这是典型的交叉学科创新方向(生物+消费)。我们认为,现在的创新几乎全是跨界的,突破性创新多发生在学科的交叉点上。欢迎创业者、行业专家与我们持续交流(lei@freesvc.com)。也欢迎有产业背景,对生物医药或者消费投资感兴趣的童鞋加入我们(hr@freesvc.com)。

医学美容浅谈

文/王蕾(lei@freesvc.com)

/ 01 /

医美行业的历史

医美产业的学名叫做Medical aesthetics。最初它在国际上被定义为,临床医生或者专家运用手术、药物、医疗器械以及其他医学技术方法,对病人的外表包括容貌和身体做一些改造。

一战二战时期,为了使肢体残疾的士兵与其他幸存者重新融入生活,以修复为目的的正畸手术兴起,这带动了全球医疗美容行业的发展。彼时,市场上没有专职的整形医生,一些外科医生转而做起了整形医生和正畸医生,从特别精细的外科治病救人,转到为脸做事。

中国自抗美援朝战争及1957年底的大炼钢运动之后,烧伤患者的数量急剧上升。中国各地医院开始建立烧伤整形科,由此培养了一批整形外科人才。但是,目前中国的整形医生储备数量仍然非常少。

/ 02 /

医美行业包括哪些门类?

美容保健品、SPA塑身中心/医美诊所提供的服务,甚至是彩妆,都属于泛医美的范畴。但是,依据中国官方的定义,医疗美容主要分为美容外科、美容皮肤科、美容牙科、美容中医科。

美容外科指隆鼻、隆胸这类服务。美容外科对医美机构的设立、执业人员资格有非常标准、严格的规定,需要外科整容医生来做手术,而且手术要在医院整容科这类场所。

相较于美容外科,针对美容皮肤科的监管相对宽松。肉毒素、玻尿酸等改善皮肤的产品,以及一些光电改善皮肤表层的产品,都属于美容皮肤科的范畴。

而口腔正畸、牙齿美白等,属于美容牙科。美容中医科,则包括了拔罐、内调外敷等等各种调理方式。

/ 03 /

为什么近几年医美行业这么热?

医美行业近几年为什么这么热?

首先,医美行业上游的技术近几年有了飞跃式的发展,医美技术的安全性逐步得到提升。

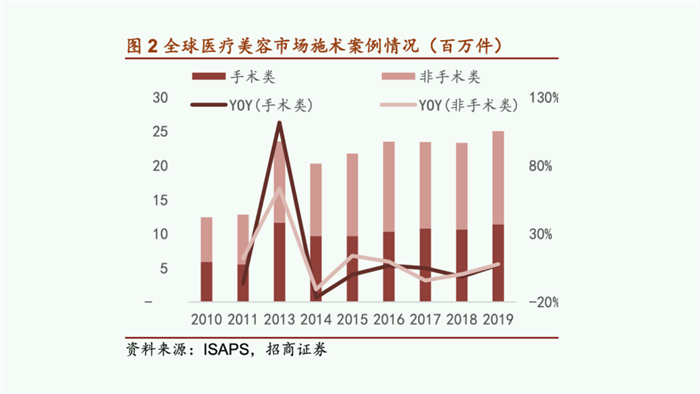

其次,中产阶级群体快速增加,许多消费者逐渐能接受打一只几千块的水光针。根据招商银行发布的研报,2019年,全球医美市场行业迈入万亿规模。医美行业中,非手术类项目年复合增长率是9.7%,手术类项目年复合增长率则是8.6%。

另外,近年来,无论是由于正向的“悦己”心理,还是负向的“容貌焦虑”,消费者对美颜、抗衰老的关注度与消费需求都在不断提升。百度指数显示,从2013年12月至2021年5月,“医美”的搜索指数从140+提升到1800+,期间一度飙升至2900+。

/ 04 /

中、美、韩国医美市场的差异

美国、中国和巴西三国共占据全球医美市场接近一半的市场份额。根据第三方研究机构Frost & Sullivan发布的报告,2018年,中国已成为第二大医疗美容服务市场,占全球医疗美容服务市场约13.5%的市场份额。2019年,中国的医美市场规模已达到1769亿元。

中美两国的医美用户及用户青睐的产品都相差很大。中国的医美消费者主要在35岁以下,主流社交平台上,不乏做医美的95后。美国医美消费者,则大多在35岁以上。具体到消费的产品,美国用户热衷于“提拉”、“皮肤紧致”这类抗衰产品。中国消费者做的手术类项目集中在隆胸、隆鼻、割双眼皮,以改变面容为主。

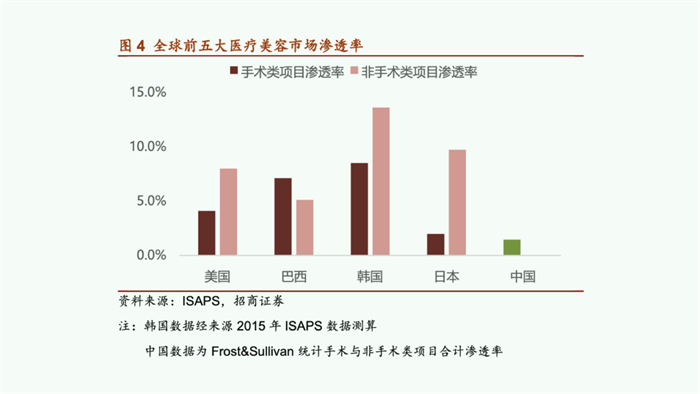

跟美国、韩国、巴西这三国相比,中国医美市场的渗透率较低。根据ISAPS(国际美容外科医学会)、招商证券的测算:在韩国,2015年,手术类项目在医美消费者中的渗透率接近9%,意味着所有做过美容项目的消费者里,有9%的人在脸上或身上动过刀;接近14%的人,接受过注射等非手术类项目。2018年,中国医美市场的渗透率仅为1.45%。2019年,Frost & Sullivan发布的数据显示,中国的医美渗透率上升为3.6%,但仍然远低于韩国、美国等国家。这意味着,不管是手术类还是非手术类产品,中国医美市场的潜力较大。

/ 05 /

手术类产品 VS 非手术类产品

手术类项目包括隆胸、吸脂、眼睑手术、腹部整形、鼻部整形等项目,用来改变消费者的整体面容。非手术类项目包括肉毒素、玻尿酸、脱毛、非手术减脂这类创伤性比较小的项目。

手术类项目和非手术类项目的优势和劣势都比较明确。通常,非手术类创伤小、单价低、恢复快、风险也较低,维持的时间较短。而手术类项目,往往单价高,恢复期相对较长,维持的时间也更长。

在中国医美市场,手术项目的总消费量低于非手术类项目,但是手术类产品的整体收入、毛利率明显高于非手术类产品。因此,有资质的美容诊所或者医院可能会首先向消费者推荐手术类项目。

/ 06 /

医美行业的产业链格局

了解了医美行业的发展历史、市场规模之后,我们走进医美产业链的上中下游。

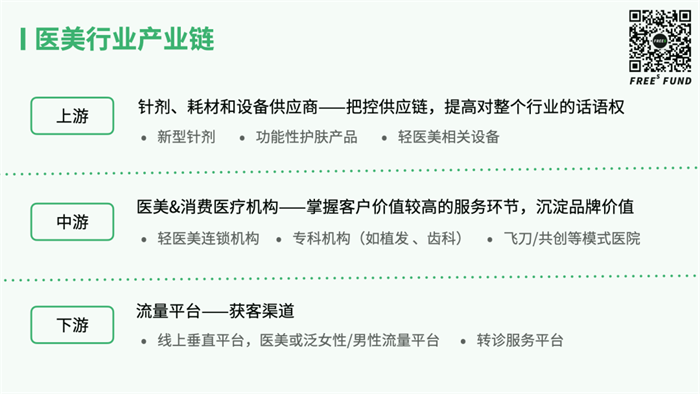

医美的上游产业链,是指像华熙生物这样的针剂、耗材和设备供应商。它们的产品包括:各类新型针剂、功能性护肤产品、轻医美相关设备。这些企业通过把控供应链,从而提高在整个行业的话语权。

中游产业链指的是医美&消费类医疗机构,比如轻医美连锁机构、专科机构(入植发、齿科等)、飞刀(医生利用休息时间私下到其他医院做手术)/ 共创等创新模式医院。中游产业链掌握客户价值极高的服务环节,可以沉淀品牌价值。

下游产业链,主要是流量平台,包括线上垂直平台或者转诊服务平台。它们把控着医美行业的获客渠道。

医美行业里的上游和下游,整体来讲盈利能力比较强,而中游医美机构的竞争比较激烈。

早些年,医美行业的投资大多集中在行业中游,大家更关注的是医美行业服务业的属性,主要看医美或者消费医疗机构。后来,大家会看行业的下游,也就是获客渠道、流量平台。

伴随着华熙生物、爱美客等医美股上市,行业上游得到了更多的关注。投资人更注重底层技术,从针剂、机器设备到材料合成技术、微生物发酵技术、工具平台等方向。峰瑞资本也侧重于研究、挖掘医美行业上游的创新技术和产品。比如,2020年,峰瑞的天使轮项目合成生物学企业蓝晶微生物与欧莱雅合作,共同开发功效护肤产品。峰瑞投资的生物科技化妆品公司美慕科技正在研发基于最新蛋白肽技术的头皮护理功效原料及产品。

/ 07 /

医美行业上游的核心产品:玻尿酸和肉毒素

在医美行业上游里,国内外的知名企业不多。国际知名企业Allergan早年既做眼科,也做医美。后来,Allergan把眼科业务分离出去,只做医美。中国主要有华熙生物、昊海生科和爱美客等企业。

这些上游公司主要生产两类产品:肉毒素和玻尿酸。

肉毒素属于一种药品,需要经过三期临床试验。玻尿酸属于耗材类,行业集中度比较高,盈利能力也比较强。和这两类头部医美产品相比,光电类产品的消费占比非常小。

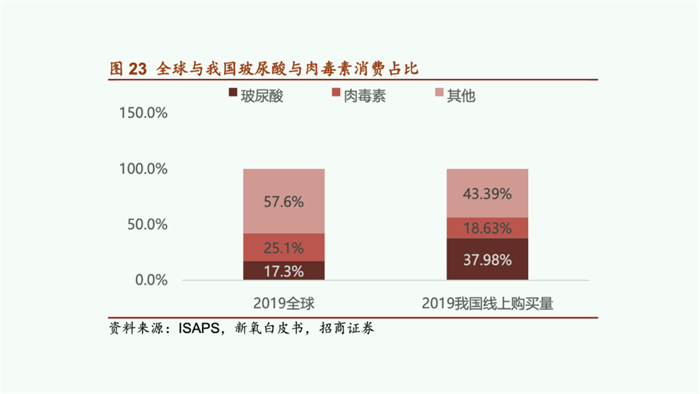

ISAPS、新氧白皮书以及招商证券研究的数据显示:2019年,玻尿酸和肉毒素在全球医美类消费占比分别达到17.3%、25.1%。在玻尿酸和肉毒素的购买比例上,中国和全球消费者有一定的差异。2019年,全球肉毒素的消费占比超过玻尿酸,分别为25.1%与17.3%,而在中国,玻尿酸的消费占比(37.98%)远超肉毒素(消费占比18.63%)。

玻尿酸和肉毒素,为什么这么“香”?

▍玻尿酸

玻尿酸的学名叫透明质酸,是一种透明的天然多糖类的胶状结晶物。多糖大量存在于人类的结缔组织和真皮层中。它比较天然,有保湿、润滑、滋养皮肤的作用,还可以促进皮肤对一些营养物质的消化吸收。

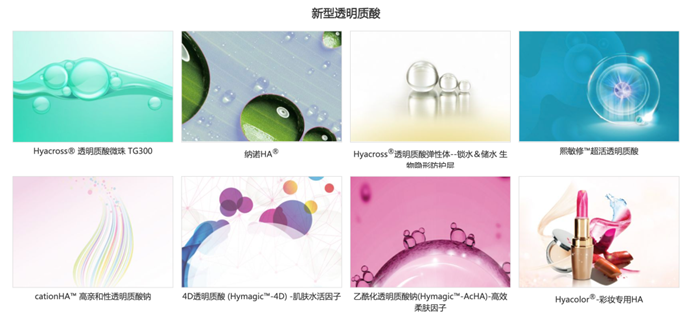

▲ 华熙生物推出的新型透明质酸产品。图片来源:华熙生物官网

最早在1934年,美国科学家在牛眼玻璃体内发现了透明质酸。20世纪80年代,日本资生堂公司开始用微生物来合成玻尿酸。在中国,华熙生物也有自己的微生物合成平台。玻尿酸的合成生产技术,也已经变成华熙生物的核心技术。从长远看,微生物合成,是玻尿酸产业未来长期的发展方向。

除了合成技术之外,生产玻尿酸的另一个关键技术是交联。因为单链的玻尿酸分子在人体内很快会被酶代谢降解掉。如果想用玻尿酸这类天然物质来填充身体,需要把玻尿酸先交联成比较有硬度、有韧性,且不那么容易被代谢的高分子玻尿酸。

当下,很多医美企业主要围绕玻尿酸这类单一分子来研发产品。相较于要研究很多分子的制药企业或者biotech公司,这些医美企业的多样性显得不够高。但是,这类医美产品的研制本身有着极高的核心壁垒。

人们可以根据玻尿酸的分子大小、弹性和硬度,将它用到不同的场景中。单分子或者小分子的玻尿酸主要通过涂抹的方式,来保湿补水。交联后硬度大的、弹性更好的玻尿酸,主要通过注射的方式,用来做填充,让脸更有弹性。

在玻尿酸市场,最大的巨头是Allergan。在2007年收购玻尿酸技术之前,Allergan靠保妥适这款肉毒素产品出名。2002年之后,Allergan在医美行业进行了一系列收购。华熙生物是国内最早入局玻尿酸产业的,占据了先发优势,成为全球玻尿酸原料的巨头。华熙生物的招股书显示,上海雨施医疗科技、哈尔滨三联药业、九州通集团等多家企业从华熙生物购置玻尿酸。我们会在下文详细分析国内外医美巨头的发展历程。

▍肉毒素

肉毒素是肉毒杆菌在生长过程中产生的一种毒素。肉毒素是一种神经肌肉传导的组胺剂,最初仅被用于临床治疗,比如通过注射肉毒素治疗颈部肌张力障碍的问题,并没有在医美上使用。

▲ 使用保妥适肉毒素产品的前后变化。图片来源:保妥适官网

1992年,Allergan公司买下生产肉毒素的专利,开发了抑制皱纹的肉毒素产品保妥适。比如,把肉毒素针扎在咬肌上,就会促使咬肌周围的肌肉收缩,咀嚼时咬肌会保持相对静止,让脸变得越来越小。再比如,当你把肉毒素注射到额头,抬头时运动信号也不能传导到额头的肌肉,就能把抬头纹隐藏起来。

▲ 保妥适产品图。图片来源:保妥适中国香港地区官网

但是,肉毒素是毒性极强的天然物质,也是世界上最致命的物质之一。一毫克纯化结晶的肉毒素就能杀死2亿只小鼠。因此,中国把肉毒素列为生化武器,兰州生物是国内少有的拥有研发和生产肉毒素资质的企业。根据兰州生物官网的资料,早在1934年3月,民国中央卫生署就批准在兰州筹建西北防疫处(兰州生物前身)。抗日战争爆发后,西北防疫处专职从事疫苗类、血液类、毒素类等生物制品生产,供应十余省。

目前,医美行业使用的肉毒素主要是A型肉毒素,A型肉毒素的分子形态比较固定。但是肉毒素被扎进肌肉之外,有一定的代谢周期,一般要在6到12个月再打一针。

目前,包括Allergan在内的厂商,正在研发更缓释或者更快释的肉毒素产品,以满足用户希望肉毒素在体内快点消散还是持久性更强的需求。研发这类产品需要较高的生物技术水平,通常是在肉毒素上添加不同的蛋白,以改变蛋白的活性。

▍其他产品

医美行业上游的产品,还包括填充假体和光电器械。这两类产品目前在中国的市场较小,可能在10亿元人民币之内。中国市场上的填充假体类产品大部分是从韩国进口的。未来,皮肤管理的意识,以及抗老抗衰的需求不断提升,将可能拉动光电器械行业的发展。

/ 08 /

案例分析:Allergan、华熙生物、爱美客

目前,中国A股市场上,有多家医美上市企业,包括华熙生物、爱美客、昊海生物、华东医药,等等。但是中国的医美产业仍然处在初级发展的阶段,产品的内涵、技术含量、丰富度都可以继续提升。

从2019年的营收来看,Allergan医美产品的营收是华熙生物、爱美客、昊海生物的数十倍。如果中国能够充分释放全球第二大医美市场的潜力,且这些公司能持续做好产品,它们将有巨大的发展空间,医美赛道里也有机会诞生新的企业。

医美行业巨头Allergan是如何崛起的?对中国医美行业的发展,又有什么借鉴意义?华熙生物和爱美客在中国的发展路径又有什么特点?

▍Allergan:从眼药水企业到“医美帝国”

▲ 图片来源:Allergan中国大陆地区官网

Allergan是全球最大的医美企业,很多中国医美企业都倾向于对标Allergan,宣称要做中国的艾尔建。

Allergan最早是一家爱尔兰公司。1948年,爱尔兰药剂师Gavin Herbert研发出了一款抗组胺眼药水,名字叫做Allergan。1950年,他创办了Allergan制药有限公司,继续研发新型眼药水、扩充眼科类产品。1965年,Allergan向纽约等海外市场开拓,成为一家国际制药公司。

1989年,全球第一款肉毒杆菌素产品Oculinum被FDA(美国食品药品监督管理局)批准用于治疗斜视和眼睑颤动后,艾尔建发现了这个产品有抑制阻碍神经肌肉传导功能,于是收购了Oculinum,改名为Botox(保妥适)。

随后,Allergan不断拓展肉毒素的应用领域,比如用来除皱和瘦脸,并由此大力发展起来。之后,艾尔建在医美版块进行了三十几起收购,构建起日益庞大的“医美帝国”。

2002年,Allergan剥离了眼药水和隐形眼镜等业务,专攻医美领域,整合收购了玻尿酸、填充剂还有睫毛增长液等医美产品。

2020年,艾伯维(AbbVie)以680亿美元收购了艾尔建,成为全球第四大的制药公司。依据美国化学化工新闻 (Chemical & Engineering News)2019年的报道,艾伯维收购艾尔建将带来近160亿美元的年销售额。主要收入贡献来自玻尿酸和肉毒素这两类产品。

▍华熙生物:医美界的华为?

▲ 图片来源:华熙生物官网

2001年,华熙国际投资集团入股华熙生物的前身(山东福瑞达生物工程有限公司),并收购了微生物发酵技术。第三方研究机构Frost & Sullivan发布的《2019 全球及中国透明质酸(HA)行业市场研究报告》报告中称,华熙生物是世界最大的透明质酸生产及销售企业,2019年销量占比38.96%,高于全球排名第二到第五大企业的市场占比总和。

华熙生物是一家生物科技公司和生物活性材料公司,主要聚焦于有助于人类健康的功能糖类和氨基酸类物质。某种程度上,华熙生物像是医美界的华为。因为华为拥有芯片核心技术,掌握从芯片到处理器、通信技术、硬件设备等各方面的技术。而华熙生物拥有生物发酵核心技术,从发酵平台拓展到交联技术平台,并延伸至下游一系列注射类的、填充类产品的生产。

近年来,华熙生物也在生产玻尿酸的衍生品,向C端布局,比如注射剂玻尿酸、填充剂玻尿酸涂抹,还有润百颜这类含有玻尿酸成分的护肤品。

2021年1月7日,国家卫健委正式批准通过了由华熙生物申报的透明质酸钠 (即透明质酸)为新食品原料的请求,准许在普通食品中添加使用。华熙生物拿下了食品添加剂许可证之后,推出玻尿酸食品品牌“黑零”。援引光明网的报道,这意味着透明质酸食品正式步入国产化时代。

如果华熙生物的食品业务能发展起来,将会把玻尿酸带往更广阔的领域。华熙生物也朝着“华为”的方向往前迈了一步。

随着全产业链能力的逐渐搭建,华熙生物也开始采取横向扩张的策略,一路“买买买”,收购法国Revitacare、东营佛思特生物工程等创新企业。这跟艾尔建的发展思路也有相似之处。

▍爱美客:深耕细分行业,颇具产品优势

▲ 图片来源:爱美客官网

爱美客是一家生物医用软组织修复材料领域的创新型企业,2020年9月在A股上市。爱美客主要在医美注射填充类产品、线雕等产品方向上发力,还未直接向C端布局。

爱美客发布的2020年年报显示:“公司全年业绩主要增长来自于以嗨体为核心产品的溶液类注射针剂。2020年,该类产品实现营业收入4.47亿元,较上年同期增长82.85%。”

“嗨体”是爱美客的标杆产品,即把玻尿酸注射到脖子上,达到抚平颈纹的目的。目前“嗨体”是全国唯一一款获批针对颈部皱纹的三类医疗器械。这款产品基于玻尿酸的功能,添加了肌肽(具有很强的抗氧化能力)。

此外,“嗨体”把玻尿酸从脸部这个应用场景拓展到了颈部。未来,市场中可能会出现针对腿部或者其他部分的新产品。

/ 09 /

下一个医美爆品会是什么?

除了玻尿酸、肉毒素,当下的医美市场,还有哪些有潜力的产品?

一类是胶原蛋白、聚左旋乳酸这类补充类产品。

胶原蛋白适合小范围地移植补充,诱发胶原蛋白增生,起到支撑皮肤的作用。胶原蛋白有类人源、猪源这两类。目前,已经有些上游的医美公司在围绕胶原蛋白来研发产品。胶原蛋白会是医美行业的下一个爆品吗?

再来看聚左旋乳酸。最近比较热门的童颜针就是以聚左旋乳酸为原料,用来大面积填充。爱美客的三类器械聚左旋乳酸现在处于注册申报阶段。一旦获批,它将成为中国独家的三类童颜针。

另一类是面部支撑材料。

高交联大分子玻尿酸、骨性结构材料这类产品,可以弥补因为骨质流失而带来的容貌上的改变。高交联大分子玻尿酸在制造时使用了更多的交联剂,交联程度更高,整体质地偏硬,不易扩散、注射后凝聚性更强,适合用来做五官塑形。但是,目前这些材料的持久性还不够,未来还有可以很大可以提升的空间。

峰瑞投资的生物科技化妆品公司美慕科技正在研发基于最新蛋白肽技术的头皮护理功效原料及产品。产品通过为肌肤提供本源的蛋白肽,来激活细胞活性。美慕科技从创办之初就建立了生物技术原料研发平台,从最核心的原料端入手,进行品牌创新。目前,美慕科技掌握了从原料到生产,再到成品的功效和安全性评估全部环节。

美慕科技的创始人是北大生物化学和分子生物学的博士,曾任职于宝洁(全球最大日用消费品公司)、诺维信(全球工业酶制剂和微生物制剂的主导企业)重要研发岗位,有较为丰富的生物医药背景及化妆品跨界研发经验,以及产学研医联动的产品操盘经验。

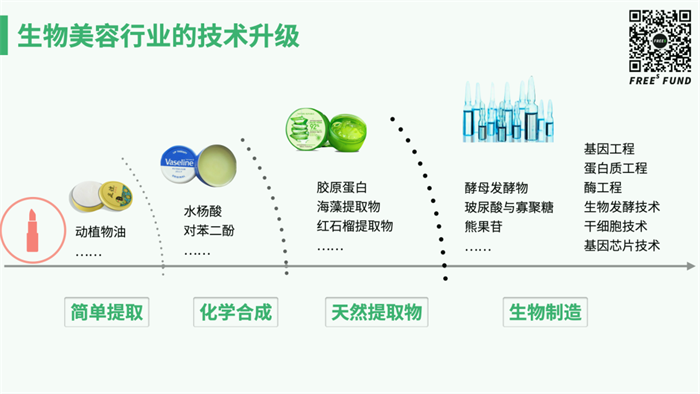

我们看到的趋势是,生物美容行业使用的技术,早年完成了从简单提取到化学合成再到天然提取物的进阶,如今正在进行的技术升级则是转向生物技术应用。这种技术本身的升级,可能诞生新的品牌。

这类生物+消费的交叉学科项目,是我们峰瑞重点关注的方向之一。我们认为,现在的创新几乎全是跨界的,突破性创新多发生在学科的交叉点上。

除了美慕科技,峰瑞的天使轮项目蓝晶微生物于2020年与欧莱雅合作,共同开发功效护肤产品。蓝晶微生物是一家基于「生物技术+工业互联网」,从事分子和材料创新的公司。公司致力于通过生物计算和测试平台,创造最具有商业想象力的创新产品,包括市面上唯一能够在自然环境(包括海水)中降解的塑料、用于对抗焦虑和镇痛的工业大麻成分,能帮助解决东亚人酒精代谢基因缺陷的解酒药。

/ 10 /

下一个医美爆品会是什么?

1,医美行业存在技术壁垒,从关注服务业属性走向关注底层技术

整体而言,医美行业存在技术和工艺上的壁垒,涉及微生物发酵技术和材料学、合成学方面的技术。比如,生产玻尿酸既需要懂菌种筛选、发酵配方条件及工艺控制等生物发酵技术,还要掌握交联相关的材料学、合成学方面的技术。

此外,不同的应用场景和诉求,对材料及其相关的合成技术也有不同的要求。这些也需要医美企业持续摸索,不断积累know-how。有时,这些探索耗费数年。

早些年,医美行业的投资大多集中在行业中游,大家更关注的是医美行业服务业的属性,主要看医美或者消费医疗机构。后来,大家会看行业的下游,也就是获客渠道、流量平台。

伴随着华熙生物、爱美客等医美股上市,行业上游得到了更多的关注。投资人更注重底层技术,从针剂、机器设备到材料合成技术、微生物发酵技术、工具平台等方向。峰瑞资本也侧重于研究、挖掘医美行业上游的创新技术和产品。比如,2020年,峰瑞的天使轮项目合成生物学企业蓝晶微生物与欧莱雅合作,共同开发功效护肤产品。峰瑞投资的生物科技化妆品公司美慕科技正在研发基于最新蛋白肽技术的头皮护理功效原料及产品。

2,中国医美行业收购整合的趋势,初露端倪

医美巨头Allergan扩张商业版图的发展历程,证明了医美公司的一种发展路径:不是依靠企业单枪匹马,而是行业内收购整合。

中国的华熙生物、爱美客等医美巨头公司才“初长成”,目前中国的医美行业也才刚刚出现收购整合的趋势。这些中国医美巨头处于行业上游,掌握核心原材料和行业话语权。从中国医美市场的渗透率等方面来看,它们跟Allergan相比,至少还有远超想象的成长空间。

3,单技术、单产品有巨大机会

Allergan、华熙生物等医美巨头大多是依靠单技术(比如玻尿酸合成、交联技术)、单产品(比如玻尿酸、肉毒素)发展起来的。我们认为,单技术、单产品仍然未来可期,其中诞生下一个“华熙生物”的机会。不过,找到下一个“玻尿酸”或者“肉毒素”,可能是数十年一遇的机会。

广告、内容合作请点这里:寻求合作

咨询·服务