谁在分享蚂蚁金服这场造富盛宴?

作者|张潇予 来源|易参(ID:YC-Inssent)

10月27日,蚂蚁集团IPO初步询价完成。发行人与联席主承销商综合考虑发行人基本面、市场情况、同行业上市公司估值水平、募集资金需求及承销风险等因素,最终A股发行价确定为每股68.8元,港股每股定价折合人民币68.85元,A+H股总计拟募集约345亿美元。

抢破头的份额争夺战

蚂蚁金服此次IPO定价可谓是全民关注。

参与初步询价的投资者有 354 家,配售对象6,092 个(全部符合《发行安排及初步询价公告》规定的网下投资者的参与条件)。剔除无效报价和最高报价后剩余报价拟申购总量为 7,603,650 万股,整体申购倍数为网下发行规模的 284.45 倍。

注:网下发行,是指本次通过上交所网下申购电子平台向配售对象以确定价格发行人民币普通股(A 股)的行为。

这是人类有史以来最大规模的融资定价,也是五年来第一次在纽约城外完成的超大体量的定价。

按照国际惯例,一家企业上市的募资额度绝大部分会给到国际机构投资者,仅有极小比例会给到散户做公开发行的打新。

蚂蚁金服IPO,由于配售额度大,且成功率高,不少专业基金都把目光瞄向了这里。

但在这场全球最大、份额异常抢手的IPO中,投资机构的资金规模、行业地位和态度变得异常无力,“关系”才是这场财富争夺战的敲门砖。网上戏传一句话:“蚂蚁金服IPO上市的百亿美金狂欢,够呛与你有关。”

戏谑背后有一丝无奈,投资者们动用各种关系挤破头想加入的这场狂欢,最后却铩羽而归——很多优秀机构和银行界人士及投资人也在这场狂欢里受挫。

万亿蚂蚁的成长之路

这场IPO狂欢中,有人挫败,亦有人欢庆。蚂蚁集团成立之初,就明确了对近40%的管理层和员工进行持股激励,随着其IPO上市,被激励员工离财富自由更近一步。

蚂蚁集团是支付宝的母公司,这个中国最大的移动支付平台由阿里巴巴在2004年成立,到2011年,蚂蚁集团的前身从阿里剥离,并在2020年由蚂蚁金服更名为蚂蚁集团。

从股权结构上看,截至招股书发布日,蚂蚁集团的实际控制人为马云,控股股东为杭州君瀚和杭州君澳,合计约持有蚂蚁集团50.52%的股份。

蚂蚁集团招股书截图

杭州君瀚和杭州君澳是阿里及蚂蚁系的员工持股平台,在发行完成后,杭州君瀚和杭州君澳仍将持有不低于40%的蚂蚁集团股份。

经济受益权≠员工持股计划

· 关于经济受益权 ·

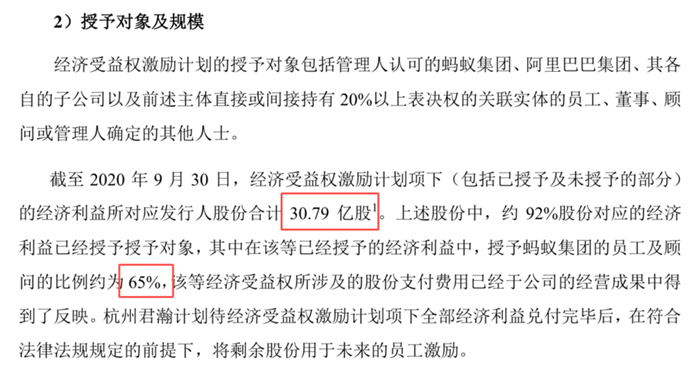

根据蚂蚁集团招股书披露,经济受益权激励计划项下(包括已授予及未授予部分)的经济利益所对应的发行人股份合计30.79亿股,其中92%股份对应的经济利益已经授予授予对象。

同时招股书也说明,经济受益权在蚂蚁集团上市后,已经授予未归属的部分将转化为A股限制性股票,用于替换每一份经济受益权的A股限制性股票的授予价格等于被取消的经济受益权的基础价格。

蚂蚁集团招股书“经济受益权”解读部分截图

如果以68.8元人民币的发行价为经济受益权的基础价格,蚂蚁集团被授予经济受益权的员工及顾问共计可获得约1376.9亿元人民币。截止到2020年6月30日,蚂蚁员工共有16660人,将1300多亿人民币分摊到所有员工,人均还可摊到826.47万人民币。

当然,这种算法其实只是我们的假设,不过蚂蚁金服IPO作为年度最强造富机是不容置疑的。

关于对“经济受益权激励计划”的疑问,蚂蚁集团回复称,经济受益权激励计划的授予标的为经济受益权,是一种以股份价值为基础的经济激励安排。授予对象不因被授予经济受益权而成为发行人的股东,对发行人股份没有任何投票权。

简单来说,以“经济受益权”之名,蚂蚁集团在激励员工的同时,又避免了稀释大股东投票权。

从法律性质上判断,授予对象享有的经济受益权,属于基于合同约定享有的对于授予人的一项权利,价值与公司股份的价值相关,但不代表授予对象持有杭州君瀚的合伙份额、也不代表授予对象拥有蚂蚁集团的股份。

· 关于员工持股计划 ·

蚂蚁金服上市后可实施的员工股权激励计划有:A股限制性股票激励计划、2020年H股激励计划、上市后H股激励计划。

根据招股书披露,在不考虑重大并购等事项导致员工人数较快增长的情况下,以上激励计划预计可以满足公司上市后约4年的员工激励安排。

招股说明书还明确,对于截至2020年9月30日已授予未归属的经济受益权,将根据之前签署的授予协议的约定进行取消。其中符合A股限制性股票激励计划条件的授予对象,将被授予A股限制性股票。

也就是说,随着蚂蚁集团上市,经济受益权将逐步退出历史舞台。

A股限制性股票的来源主要有两部分构成:

(1)发行人向授予对象定向发行的不超过8.22亿股A股股票;

(2)由控股股东之一的杭州君瀚转入的3.96亿股A股股票;

2020年H股激励计划本质上将延续上市前境外员工激励计划的相关安排。自蚂蚁金服H股上市之日起,之前的境外员工持股计划将被替换成“2020年H股激励计划”项下授予的激励。

蚂蚁金服招股意向书

上市后H股激励计划采用的激励工具包括H股限制性股份单位、股份增值权和限制性股份。

涉及的股票来源主要是“上市后H股激励计划”的相关持股平台发行的H股股票。

在此激励计划项下可授予激励所对应的H股数量不超过0.92亿元股,预计占本次A股发行及H股发行完成后发行总股份的0.3%(不考虑超额配售选择权影响的前提下)。

根据相关激励计划,A股限制性股票激励计划在本次发行上市完成后才可以实施,2020年H股激励计划及上市后H股激励计划需要在H股发行上市完成之日起生效。

也就是说上述的激励计划在审期间均不会实施,发行人在审期间不会因为新增股权激励计划而变更股权结构。

同时,根据A股限制性股票激励计划规则,授予对象获授的限制性股票在首次归属前,须满足12个月以上的任职期限。

结语

顶着全球最大IPO的光环、创纪录的过审速度、史无前例的近600亿人民币的战略配售基金、阿里巴巴集团的背景支持,这些给足蚂蚁金服曝光度。

蚂蚁集团到底能否实现A+H给到的万亿估值,能否在上市之后持续带来金融创新,核心人才的推动是重要助力,只有激励到位,才能激发员工持续创新创业的积极性。不管是阿里还是蚂蚁,都在早早布局自己的激励计划,这是很多创业公司值得学习的地方。

在蚂蚁金服IPO这场造富盛宴中,可以说,那些拿到激励份额的人才是最让人羡慕的一拨人吧。

【参考资料】

1. 上海方达律师事务所《关于蚂蚁科技集团股份有限公司首次公开发行人民币普通股(A股)股票并在科创板上市的补充法律意见书》;

2. 《蚂蚁科技集团股份有限公司首次公开发行股票并在科创板上市发行公告》;

3. 《蚂蚁科技集团股份有限公司首次公开发行股票并在科创板上市招股意向书》;

编者按:本文转载自微信公众号:易参(ID:YC-Inssent),作者:张潇予

广告、内容合作请点这里:寻求合作

咨询·服务