真正的聪明人,从不迷信数字

作者|斯科特·佩奇 来源|中欧商业评论(ID:ceibs-cbr)

数据不能告诉我们普遍的真理,数据的量越大,我们越容易陷入混乱,恰恰是因为拥有如此多的数据,我们才需要模型。

仅仅在25年前,大多数人想获得知识只能倚赖书架上的几本书。如今,知识每天以数据包的形式在“空中”自由流动,不再受纸张束缚。

我们也许可以通过数据了解到发生了什么,至于为什么发生,数据并不负责提供答案。

例如,统计显示,工人每生产一件产品获得的报酬越高,他们的产出就越少。依据经验判断,我们容易得出“更高的计件工资拉低了生产率”的结论。

然而,如果引入一个薪酬取决于工作条件的模型,就会发现,如果工作条件很差,导致很难生产出产品,那么每单位产品的工资可能很高;相反,如果工作条件很好,那么每单位产品的工资就可能会很低。

因此,并不是更高的计件工资导致了更低的生产率,而是更加糟糕的工作条件导致了这种结果。

数据不能告诉我们普遍的真理,数据的量越大,我们越容易陷入混乱,恰恰是因为拥有如此多的数据,我们才需要模型。

巴菲特的搭档查理·芒格是模型思维的实力拥趸,他说,

人类犯的最大的错误之一就是“根据狭隘的经验进行单一归因”。有个谚语是这么说的:一个拿着锤子的人,看什么都是钉子。这就是为什么我要建议你以多元的方式去构建和使用思维模型,因为那“更接近真相”。

《模型思维》作者斯科特·佩奇也提醒我们,“任何单个模型都有可能遭到失败”,面对一个复杂的系统,我们不能“将整个世界雕刻在关节上”,不能满足于双重模型、三重模型甚至四重模型,而是要成为多模型思考者。

以下是佩奇运用模型思维揭示的一些隐藏在现象背后的数字秘密:

01

股票涨跌有规律可循吗?

摆在你面前有一个盒子,里面装了灰球和白球。我们设定初始值为零,如果抽取出一个白球,就在总数上加1;如果抽取出一个灰球,就从总数中减1。

每一次抽取的结果都是随机的,前一次的结果不会对后一次造成任何影响。由于结果未知,被称为随机游走模型。

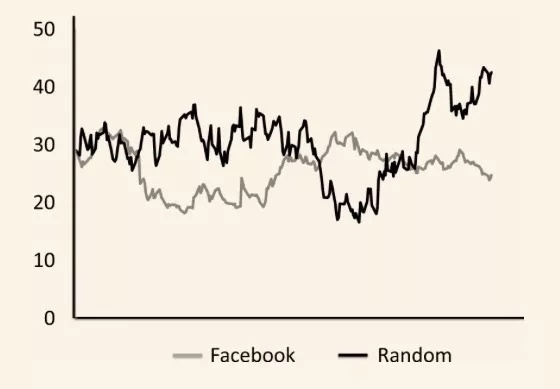

上图 显示了Facebook在2012年5月18日首次公开发行后一年中的每日股票价格数据,以及另一个已经校准为具有类似方差的随机游走,你也可以理解为是一条随机生成的曲线。

首先,在总共249个交易日内,Facebook的股票价格在127天内是下跌的,占总交易日数的51%。

其次,Facebook的股票价格连续两天在同一方向上发生变化的时间只占总时间的54%。

最后,持续出现在同一方向上的最长波动应该是8天,在这一年时间里,Facebook的股票价格曾连续10天上涨。

因此,总的来说,我们不能否认Facebook的股票价格符合随机游走模型的假设。

经济学家打过一个比方,如果有人看到人行道上有张一百元的钞票,就会把它捡起来,然而只要这样做了,钞票就会消失。

同样的逻辑适用于股票价格模式:如果它们存在,它们就会消失。

因此,充满了聪明的投资者的市场几乎必定不会包含什么可预测的价格模式。既然价格不会出现任何模式,那也就只能是随机游走了。

02

只要运气好,我也能成巴菲特?

回到那个装了白球和灰球的盒子,当白球和灰球的数量相等时,抽取出白球的概率等于1/2,连续抽取出两个白球的概率等于1/2乘以1/2,以此类推。

一般情况下,如果白球的比例为P,那么连续抽取N个白球的概率等于P的N次方,越来越小,无限趋近于零,这个实验过程被称为伯努利瓮模型。

当一名篮球运动员连续9次投中了三分球时,只是因为热手效应吗?数学计算表明,一个很优秀的三分投手在长达10年的职业生涯中,也几乎完全不可能连续9次投中三分球。

我们可以根据这个模型,判断一个投资者的神话是凭借幸运、能力出众还是在欺诈。

从1965年到2014年,由沃伦·巴菲特经营的集团伯克希尔哈撒韦公司,在50年中有42年的表现优于市场。

1964年巴菲特公司的1美元在2016年的价值已经超过了1万美元,作为参考,投资标准普尔500指数的1美元价值大约为23美元。

如果巴菲特有50%的机会击败市场,那么它在50年来的表现应该超过市场的25倍,标准差为3.5年。

而事实上,巴菲特击败市场的实际年数大约高于均值四个标准偏差,这是一个概率仅有百万分之一的事件,因此,我们可以排除这完全是运气的可能。

03

人口红利消失后,经济增长如何持续?

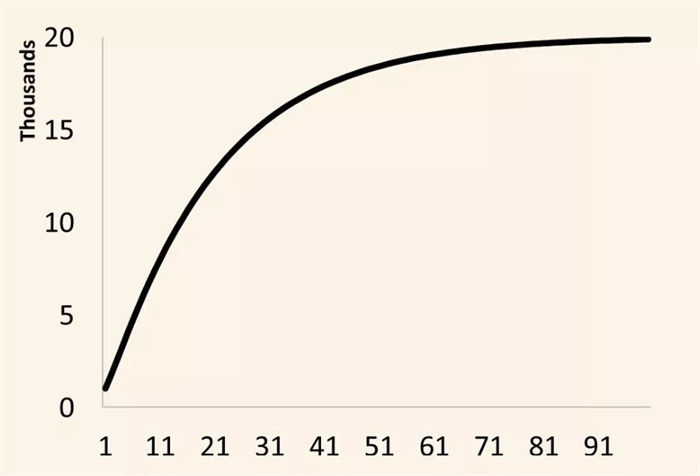

假设一个经济体中有100台机器,储蓄率为20%,折旧率为10%,产量等于1000吨椰子,消费量等于800吨椰子,新投资200台机器。再假设,因折旧而损失的机器为10台,也就是在新的一年开始时将有290台机器。

根据简单增长模型计算可知,在第2年,产出将增长为1702吨,而第3年的产出将为近2500吨。在前3年,产出增长的速度会越来越快。但这只会在前几年出现,原因是机器的初始数量很少,折旧几乎完全不会产生任何影响。

但随着时间的推移,机器数量的增加和折旧开始变得十分重要。从长远来看,产出的增长将完全停止。

尽管直觉上我们都知道投资、劳动力和创新都能带来经济增长,但只有通过模型才知道它们“好”的程度是有区别的。

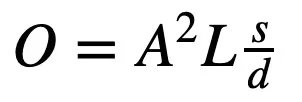

索洛增长模型揭示了经济增长的秘密,这个模型告诉我们,长期均衡产出会随技术改进的平方而增加。

索洛增长模型:其中,L表示劳动量,A表示技术水平,O表示长期均衡产出。

创新增加的产出要比线性增长更快。创新有两个效应。首先,创新直接增加产出;其次,创新间接导致更多的资本投资,从而导致产出再次增加。

因此,创新是持续增长的关键。

04

你是团队里那个不可或缺的人吗?

当一群程序员合写一款软件,或者小组共同开发一个项目,要分清每个人的贡献就变得很困难。

这时,我们需要引入博弈合作模型中的“最后上车者价值”的概念。

如果雇用4个人来搬运一张桌子,假设搬运这张桌子产生的价值为10,并且要4个人一起动手才搬得动,那么每个人的“最后上车者价值”均为10。如果只需要三个人就可以搬动这张桌子,那么每个人的“最后上车者价值”均为零。

但“最后上车者价值”并不总能精确反映出每个人对团队的贡献者。

比如,一家同时在西班牙和法国运营的小公司,它至少需要一位会讲法语的人和一位会讲西班牙语的人开展日常业务。假设该公司有三名员工:

A:一名会讲西班牙语的人

B:一名会讲法语的人

C:一名既会讲法语又会讲西班牙语的双语人士

如果任何两名员工来上班了,那么第三名员工就不是必需的。因此,在这个例子中,每个博弈参与者的“最后上车者价值”都为零。

这时,我们需要引入夏普利值。一个员工的夏普利值,等于他在所有可能加入的团队的次序下对团队边际贡献的平均值。

在上述例子中,三个人来上班一共有6种次序。在这6种次序中,只有在一种情况下,也就是A第一个到,B第二个到时,B才增加了价值。因此,B的夏普利值就等于1/6乘以1200美元,即200美元。与此类似,A的夏普利值也等于200美元。而在其他四个次序中,C第一个到或者第二个到都能增加价值,因此,他的夏普利值等于800美元。

C才是那个位于团队鄙视链顶端的人。

05

大学比企业更公平?

根据统计,2016年,只有不到5%的财富500强企业是由女性CEO掌管的。

一个人要成为一名CEO,必须经历多次升职。我们可以将这些升职机会建模为概率事件,即一个人有一定概率可以升职。然后进一步假设,要成为CEO,必须做到每一个升职机会都不会错过。

我们假设,要成为一名CEO,至少要升职15次,这大体上相当于每两年升职一次、在30年内成为CEO。

大量证据表明,男性的升职概率略高于女性。如果将这两个概率分别设定为50%和40%,那么男性最终成为CEO的可能性几乎是女性的30倍。

为什么女性大学校长的比例(大约25%)要比女性CEO的比例高得多?

与财富500强企业相比,大学的管理层级较少。一名教授只需升职3次,就可以成为大学校长。既然只有3个层级,那么偏差积累的程度就不会太过严重。因此,女性大学校长的比例更高,并不意味着教育机构比企业更加平等。

佩奇是个跨学科天才,他在《模型思维》中给出的模型,涉及各个学科领域,多年的教师生涯让他总能将复杂的模型说得既透明又透彻。

经济学家热爱模型,因为模型是对真实世界的抽象和简化,在模型的世界里,一切都是可以推导的。

但经济学家也说过一句话,“所有模型都是错的,其中有一些是有用的。”既然任何单个模型都有可能失败,那么,承认世界的复杂性,就是拥抱模型思维的第一步。【本文由本刊编辑摘编自《模型思维》,作者斯科特·佩奇, 湛庐文化出版】

编者按:本文转载自微信公众号:中欧商业评论(ID:ceibs-cbr),作者:斯科特·佩奇,整理:周琪

广告、内容合作请点这里:寻求合作

咨询·服务