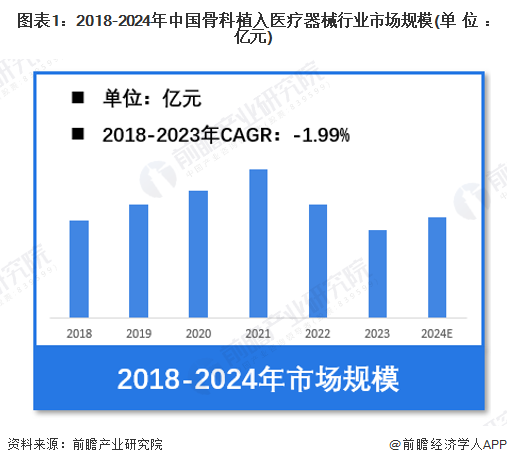

【骨科植入医疗器械】行业市场规模:2024年中国骨科植入医疗器械行业市场规模约269亿元 脊柱类产品占比近30%

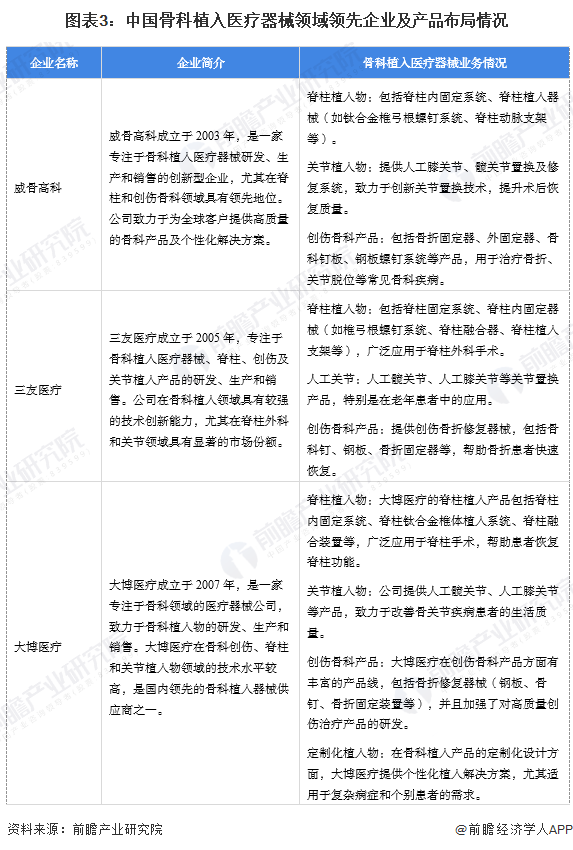

行业主要上市公司:威骨高科(688161.SH);三友医疗(688085.SH);大博医疗(002901.SZ)等;

本文核心数据:中国骨科植入医疗器械行业市场规模;

2024年中国骨科植入医疗器械行业市场规模约269亿元

植入医疗器械是指借助外科手术植入人体,并在手术结束后长期留在体内,用于支持、维持生命,对人体具有潜在危险,对其安全性、有效性必须严格控制的医疗器械。骨科植入医疗器械是人体骨骼替代、修复、补充及填充的一大类植入物的统称,用于人体骨骼的维持、支撑和修补,是目前临床使用较为普遍的骨科用医疗材料,一般属于三类医疗器械。骨科疾病发病率与年龄相关性极高,中国人口基数庞大,老龄化加剧,骨科植入医疗器械需求不断释放。但2022年依赖,骨科集采持续深化,产品价格平均降幅达80%左右,导致行业整体规模下降。2023年中国骨科植入医疗器械市场规模达237亿元,五年行业复合增速为-1.99%。初步估算,2024年中国骨科植入医疗器械行业市场规模将有所反弹至为269亿元左右。

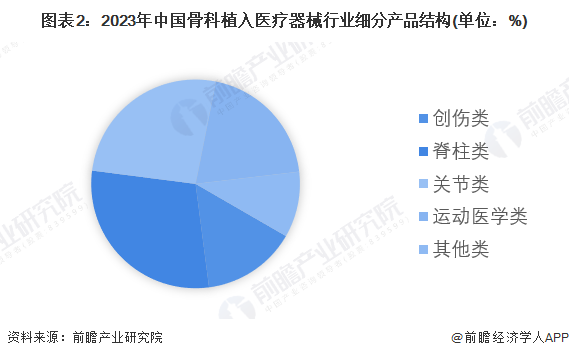

细分市场

骨科植入主要包括骨接合植入物及关节植入物,如接骨板、接骨螺钉、髓内钉、脊柱内固定植入物、人工关节等;按使用部位不同可以分为创伤类、脊柱类、关节类、运动医学类和其他。根据数据显示2023年我国骨科植入医疗器械细分市场中,脊柱类市场份额占比最大近30%。

产业竞争

中国骨科植入医疗器械制造行业竞争激烈,外资企业如史赛克、强生医疗等在高端骨科植入物市场占据主导地位,凭借技术创新和品牌优势占有较大市场份额。本土企业如威骨高科、三友医疗等逐步通过产品研发和性价比优势,扩大市场份额,尤其在中低端市场表现强劲。随着国内技术的进步和政策支持,国产品牌在市场竞争中逐渐提高竞争力,推动行业发展。

更多本行业研究分析详见前瞻产业研究院《中国骨科植入医疗器械行业发展前景预测与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务