【干货】体外诊断产业链全景梳理及区域热力地图

行业主要上市公司:达安基因(002030)、迈瑞医疗(300760)、迪安诊断(300244)、明德生物(002932)、东方生物(688298)、科华生物(002022)、圣湘生物(688289)等

本文核心数据:体外诊断产业链;体外诊断产业链区域热力图;体外诊断代表性企业等

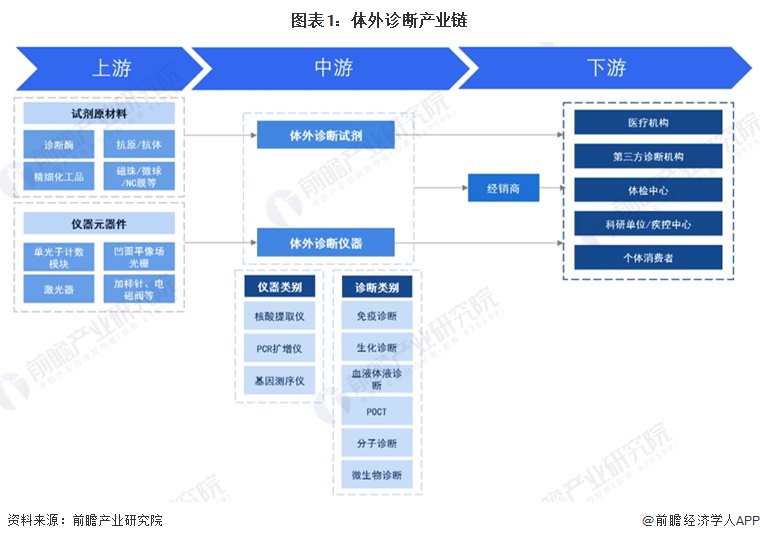

体外诊断产业链全景梳理:产业链较长且各环节联系紧密

我国体外诊断行业产业链上游为试剂原材料和仪器元器件,试剂原材料包括诊断酶、抗原/抗体等,仪器元器件包括单光子计数模块等;中游包括体外诊断试剂和体外诊断仪器,体外诊断仪器依据不同分类方式有不同细分市场;下游主要为医疗机构、第三方诊断机构、体检中心等应用市场。

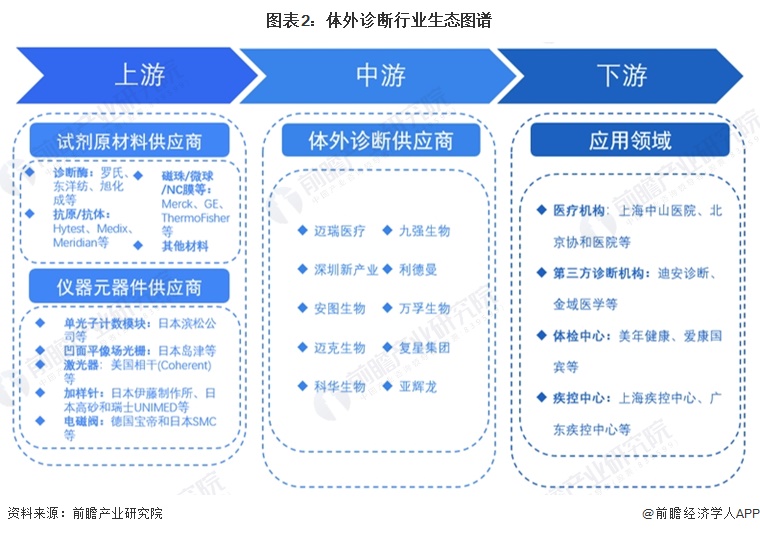

我国体外诊断行业上游试剂原料和仪器元器件对外依赖程度高,高端市场由国外龙头企业垄断,具体来看,上游诊断酶主要供应商为罗氏、旭化成等企业,抗原/抗体基本依赖进口,主要供应商有Hytest等。仪器元器件主要由日本、德国、美国等企业供给,如电磁阀由德国宝帝和日本SMC等企业掌握大部分国内市场。中游体外诊断供应商包括迈瑞医疗、九强生物、万孚生物等企业;下游应用包括上海中山医院等医疗机构,迪安诊断等第三方诊断机构,美年健康等体检中心和上海疾控中心等疾控机构等。

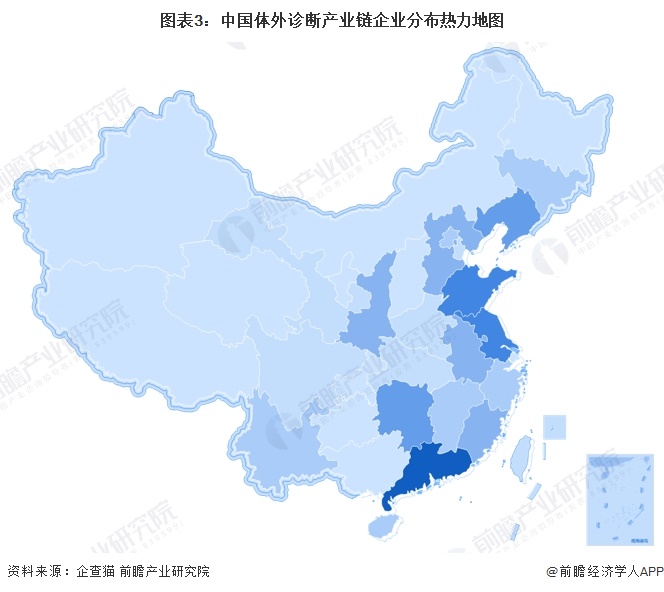

体外诊断产业链区域热力地图:广东、江苏企业密度最高

根据企查猫查询数据显示,目前中国体外诊断相关企业分布较为分散,主要分布在我国中东部地区,尤其是在广东、江苏、山东、湖南等地,其他省市产业链企业分布相对较少。

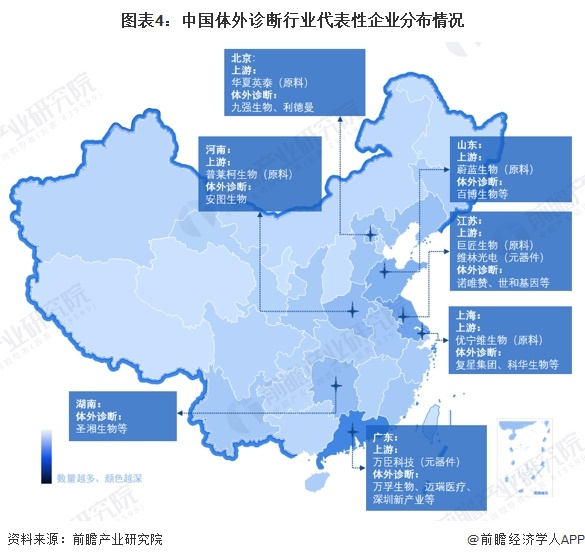

从代表性企业的区域分布来看,我国体外诊断行业企业主要集中在广东、江苏、山东、北京等区域,上述区域的产业链配套较为完善。广东省在仪器元器件方面企业较多,如万臣科技(加样针)等,中游包含优势企业万孚生物、迈瑞医疗、深圳新产业等;江苏的体外诊断产业链上游包含巨匠生物(诊断酶)和维林光电(激光器)等,中游有诺唯赞、世和基因等企业。其他区域产业链企业布局情况如下:

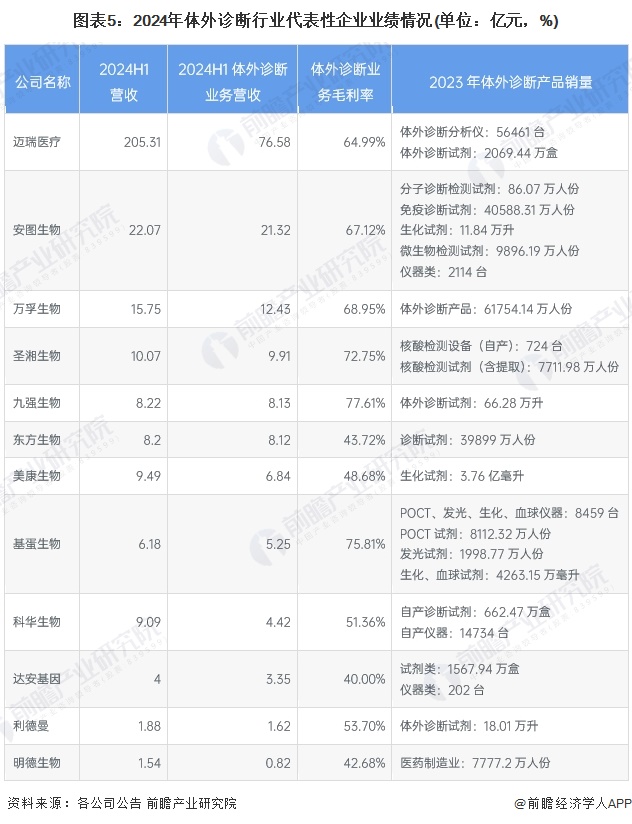

体外诊断产业代表性企业销售业绩情况

从体外诊断代表企业的营收情况来看,大部分企业的营收规模都较小,迈瑞医疗营业收入及体外诊断业务收入都远超其他企业;从体外诊断业务毛利率来看,行业毛利率较高,代表性企业体外诊断业务毛利率均在40%以上,九强生物、基蛋生物、圣湘生物更是超过了70%。

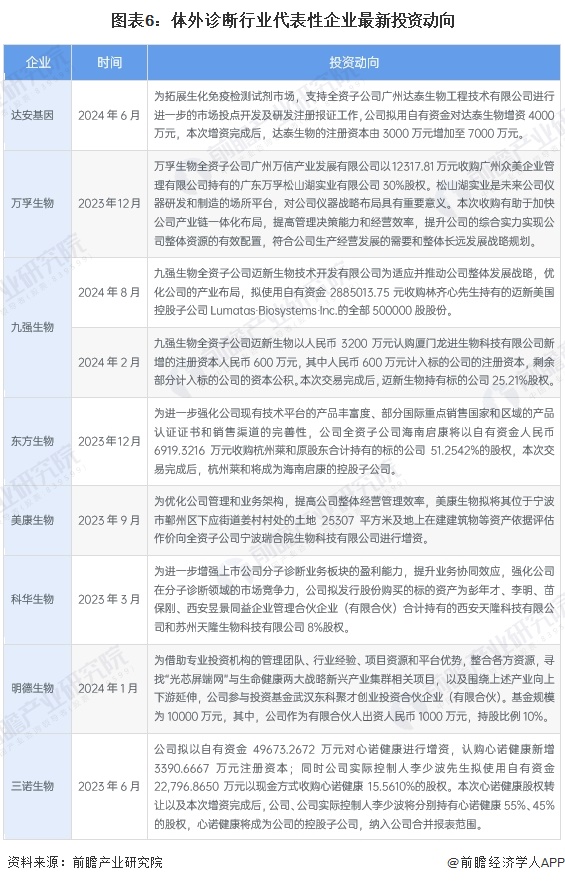

体外诊断产业代表性企业最新投资动向

从投资动向来看,体外诊断产业代表性企业的投资动向主要包括收购公司拓展业务、对子公司增资、与专业投资机构合作设立基金的方式投资体外诊断项目等。体外诊断产业代表性企业最新投资动向汇总如下:

更多本行业研究分析详见前瞻产业研究院《中国体外诊断(IVD)仪器行业市场前瞻与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务